Dexia, Bâle III : vers une crise très dure des collectivités locales

Par Vincent Benard;

L'une des conséquences de l'adoption des différentes normes dites de "Bâle

III" est que les banques vont devoir combiner un ratio dit "de solvabilité",

c'est à dire un certain niveau de fonds propres dans leur passif, et un ratio

dit de "liquidité", qui doit, en gros, garantir que les actifs de la banque sont

suffisamment liquides pour faire face à un stress "standard" (défini par la

norme) d'un mois sur la trésorerie.

Qu'est-ce que cela veut dire ?

Imaginons une banque qui ne fasse que du prêt aux particuliers, et qui conserve ses prêts en portefeuilles (c'est à dire ne les revend pas à des investisseurs tiers via un processus de titrisation). Ce type de créance est très peu liquide : en cas, par exemple, de retraits massif de cash à ses guichets, la banque ne pourra pas revendre facilement ses créances et risque de se retrouver incapable de répondre aux demandes de retraits.

Cela provient de ce que la banque classique "emprunte court", c'est à dire que ses dépôts sont immédiatement exigibles par ses déposants, et prête à moyen ou long terme. Ce risque s'appelle le risque de liquidité. Les banques ont donc pris pour habitude de conserver une part d'actifs très liquides dans leurs bilans. Mais sans doute pas assez, selon le régulateur, au vu de la crise actuelle.

La norme Bâle III imposera aux banques de détenir un "pool" de liquidité au sein

de leurs portefeuilles d'actifs. Il s'agira d'actifs que la banque pourra vendre

en 24 heures, en gros. La valeur de ce pool de liquidité sera divisée par le

"risque de fuite" de capitaux sur un mois selon un scénario de stress test

standard, et le ratio ainsi calculé, le... LCR, on ne rit pas, (Liquidity

Coverage Ratio), devra être supérieur à 100%.

Le ratio étant plus sévère que ce que les banques ont l'habitude de pratiquer, elle vont devoir réallouer leurs portefeuilles d'actifs vers plus de liquidité. Et donc elles vont devoir réduire la part de leurs créances illiquides en portefeuille.

Je ne m'attarderai pas aujourd'hui sur ce qui me gêne le plus dans ces normes (j'ai éreinté Bale I et II il y a quelques temps, et j'en ai autant pour Bâle III), mais je me contenterai aujourd'hui d'évoquer une de leurs conséquences collatérales : un gros "liquidity crunch" pour les collectivités locales.

La chasse aux actifs illiquides est ouverte

Or, en France, et contrairement aux USA où il existe un marché obligataire pour les collectivités locales (les "muni bonds", une niche fiscale nette d'impôts très prisée des fonds de pension, banques et hedge funds, mais actuellement touchée de plein fouet par la crise de financement des collectivités US), les créances aux collectivités sont très peu liquides : les banques traditionnelles vont certainement réduire leur encours sur cette ligne d'actifs. Cela m'a été confirmé de vive voix par le DF d'une banque régionale affiliée à un grand réseau national.

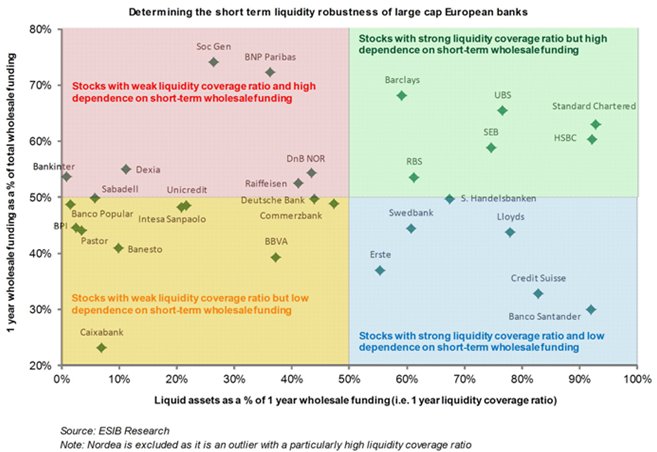

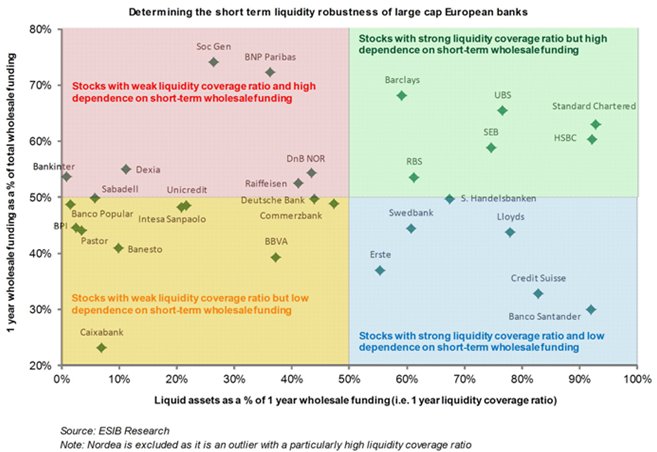

Pour tout arranger, la principale banque de prêt aux collectivités locales, Dexia, est en quasi-faillite, à cause de son exposition aux dettes souveraines. Et ce ne sont pas les ratios de liquidité de la BNP ou de la Générale qui vont leur permettre de prendre le relais, comme le montre ce tableau publié par ZeroHedge (où le Crédit Agricole ne figure hélas pas). Inutile de dire que le carré rouge est celui où il vaut mieux ne pas se trouver en ce moment :

En abscisse, la liquidité des actifs rapportée aux besoins de financement à un an, en ordonnée la dépendance aux financements à court terme...

Bref, la situation des banques françaises est tellement mauvaise en terme de risque de liquidité qu'aucune pression gouvernementale ne leur fera augmenter, à ce jour, l'exposition aux prêts classiques, à commencer par ceux aux collectivités.

Asphyxie financière en vue

Résultat : nombre de communes ou de conseils généraux ne trouvent plus de banques prêts à leur prêter de l'argent et nombre d'appels d'offre envers les banques sont désormais infructueux.

Pire encore, selon Standards and Poors, un bon tiers des conseils généraux étaient au mois de mai dans une "impasse budgétaire". 25 d'entre eux ont eu recours à des "artifices comptables" pour boucler leur budget.

Enfin, faut-il rappeler que nombre de collectivités ont contracté, en toute incompétence, des prêts "structurés" à taux variable dont les taux, calculés sur des indices exotiques, ont explosé ?

Dexia est évidemment hors-jeu. Bien sûr, le gouvernement annonce un "plan de sauvetage", mettant en jeu la banque postale et la caisse des dépôts. Sans même ironiser sur la crédibilité de ce plan, proche de zéro, le repreneur, quel qu'il soit, devra se montrer prudent dans un monde incertain, et manger de grosses pertes sur la liquidation du portefeuille d'actifs malades de Dexia.

Et on voit mal un marché des muni-bonds à la française se créer aujourd'hui dans un contexte aussi déplorable : la titrisation des créances douteuses ne fera pas recette en temps de crise. Bref, pour de nombreuses collectivités, il n'y a aucun espoir de refinancer les prêts arrivants à échéance par simple Roll Over, les moins malades devant quant à elles compter avec des taux d'intérêts en forte hausse.

Oh, et ce n'est pas l'état, qui transfère annuellement 85 milliards aux collectivités, qui risque d'augmenter sa contribution. Déjà qu'il doit "sauver la Grèce"... Défense de ricaner bêtement, là-bas, dans le fond.

Vers des réveils très douloureux pour la Fonction Publique Territoriale

Aussi il faut s'attendre à de très graves difficultés pour les collectivités les plus fragiles en 2012-2014, et à des hausses d'impôts spectaculaires... Après les législatives. Hausses qui achèveront sûrement de plomber la croissance, les budgets des ménages... Et augmenter les sinistres de crédit bancaire. Tout va bien, on vous dit.

Autres victimes, les professionnels du BTP, qui dépendent en partie d'achats publics, vont également subir une contraction importante de leur carnet de commandes pourtant déjà fortement mis à mal depuis 2008.

Beaucoup de fonctionnaires se croient protégés par leur statut et par la capacité de leur employeur d'augmenter les impôts pour garantir leurs avantages et leurs salaires. Attention, le réveil pourrait être très douloureux : faute d'argent des autres, l'état providence (au sens large) est en train d'imploser, et nombre de ses obligés vont comprendre rapidement la signification du terme "faux droit".

Qu'est-ce que cela veut dire ?

Imaginons une banque qui ne fasse que du prêt aux particuliers, et qui conserve ses prêts en portefeuilles (c'est à dire ne les revend pas à des investisseurs tiers via un processus de titrisation). Ce type de créance est très peu liquide : en cas, par exemple, de retraits massif de cash à ses guichets, la banque ne pourra pas revendre facilement ses créances et risque de se retrouver incapable de répondre aux demandes de retraits.

Cela provient de ce que la banque classique "emprunte court", c'est à dire que ses dépôts sont immédiatement exigibles par ses déposants, et prête à moyen ou long terme. Ce risque s'appelle le risque de liquidité. Les banques ont donc pris pour habitude de conserver une part d'actifs très liquides dans leurs bilans. Mais sans doute pas assez, selon le régulateur, au vu de la crise actuelle.

Le ratio étant plus sévère que ce que les banques ont l'habitude de pratiquer, elle vont devoir réallouer leurs portefeuilles d'actifs vers plus de liquidité. Et donc elles vont devoir réduire la part de leurs créances illiquides en portefeuille.

Je ne m'attarderai pas aujourd'hui sur ce qui me gêne le plus dans ces normes (j'ai éreinté Bale I et II il y a quelques temps, et j'en ai autant pour Bâle III), mais je me contenterai aujourd'hui d'évoquer une de leurs conséquences collatérales : un gros "liquidity crunch" pour les collectivités locales.

La chasse aux actifs illiquides est ouverte

Or, en France, et contrairement aux USA où il existe un marché obligataire pour les collectivités locales (les "muni bonds", une niche fiscale nette d'impôts très prisée des fonds de pension, banques et hedge funds, mais actuellement touchée de plein fouet par la crise de financement des collectivités US), les créances aux collectivités sont très peu liquides : les banques traditionnelles vont certainement réduire leur encours sur cette ligne d'actifs. Cela m'a été confirmé de vive voix par le DF d'une banque régionale affiliée à un grand réseau national.

Pour tout arranger, la principale banque de prêt aux collectivités locales, Dexia, est en quasi-faillite, à cause de son exposition aux dettes souveraines. Et ce ne sont pas les ratios de liquidité de la BNP ou de la Générale qui vont leur permettre de prendre le relais, comme le montre ce tableau publié par ZeroHedge (où le Crédit Agricole ne figure hélas pas). Inutile de dire que le carré rouge est celui où il vaut mieux ne pas se trouver en ce moment :

En abscisse, la liquidité des actifs rapportée aux besoins de financement à un an, en ordonnée la dépendance aux financements à court terme...

Bref, la situation des banques françaises est tellement mauvaise en terme de risque de liquidité qu'aucune pression gouvernementale ne leur fera augmenter, à ce jour, l'exposition aux prêts classiques, à commencer par ceux aux collectivités.

Asphyxie financière en vue

Résultat : nombre de communes ou de conseils généraux ne trouvent plus de banques prêts à leur prêter de l'argent et nombre d'appels d'offre envers les banques sont désormais infructueux.

Pire encore, selon Standards and Poors, un bon tiers des conseils généraux étaient au mois de mai dans une "impasse budgétaire". 25 d'entre eux ont eu recours à des "artifices comptables" pour boucler leur budget.

Enfin, faut-il rappeler que nombre de collectivités ont contracté, en toute incompétence, des prêts "structurés" à taux variable dont les taux, calculés sur des indices exotiques, ont explosé ?

Dexia est évidemment hors-jeu. Bien sûr, le gouvernement annonce un "plan de sauvetage", mettant en jeu la banque postale et la caisse des dépôts. Sans même ironiser sur la crédibilité de ce plan, proche de zéro, le repreneur, quel qu'il soit, devra se montrer prudent dans un monde incertain, et manger de grosses pertes sur la liquidation du portefeuille d'actifs malades de Dexia.

Et on voit mal un marché des muni-bonds à la française se créer aujourd'hui dans un contexte aussi déplorable : la titrisation des créances douteuses ne fera pas recette en temps de crise. Bref, pour de nombreuses collectivités, il n'y a aucun espoir de refinancer les prêts arrivants à échéance par simple Roll Over, les moins malades devant quant à elles compter avec des taux d'intérêts en forte hausse.

Oh, et ce n'est pas l'état, qui transfère annuellement 85 milliards aux collectivités, qui risque d'augmenter sa contribution. Déjà qu'il doit "sauver la Grèce"... Défense de ricaner bêtement, là-bas, dans le fond.

Vers des réveils très douloureux pour la Fonction Publique Territoriale

Aussi il faut s'attendre à de très graves difficultés pour les collectivités les plus fragiles en 2012-2014, et à des hausses d'impôts spectaculaires... Après les législatives. Hausses qui achèveront sûrement de plomber la croissance, les budgets des ménages... Et augmenter les sinistres de crédit bancaire. Tout va bien, on vous dit.

Autres victimes, les professionnels du BTP, qui dépendent en partie d'achats publics, vont également subir une contraction importante de leur carnet de commandes pourtant déjà fortement mis à mal depuis 2008.

Beaucoup de fonctionnaires se croient protégés par leur statut et par la capacité de leur employeur d'augmenter les impôts pour garantir leurs avantages et leurs salaires. Attention, le réveil pourrait être très douloureux : faute d'argent des autres, l'état providence (au sens large) est en train d'imploser, et nombre de ses obligés vont comprendre rapidement la signification du terme "faux droit".

| Les derniers articles de l'auteur |

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !