Archos: espère une dynamique meilleure au 4T.

Cours temps réel: 0,076 -1,94%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

gars d1

« « Décidément, y'a toujours des amateurs pour le plumage des oies blanches à sec. » »

A sec ?

Avant de plumer la première fois une oie, je l’ai plongée dans l’eau bouillante.

Qu’est-ce qu’elle a gueulé !!!

Peut-être parce qu’elle avait le bout des ailes grises ?

Ceci dit, cette société, malgré des atouts d'avant-hier,, n’a jamais été dans les petits papiers des investisseurs.

Cela fait plus de 10 ans qu’elle a sauté à pieds joints sur la piste de bobsled.

Il vaut avoir une mentalité d’abbé Pierre pour s’intéresser à cette non-valeur.

|

Répondre

|

Décidément, y'a toujours des amateurs pour le plumage des oies blanches à sec.

Sans aucune publication, ni communiqué de presse :

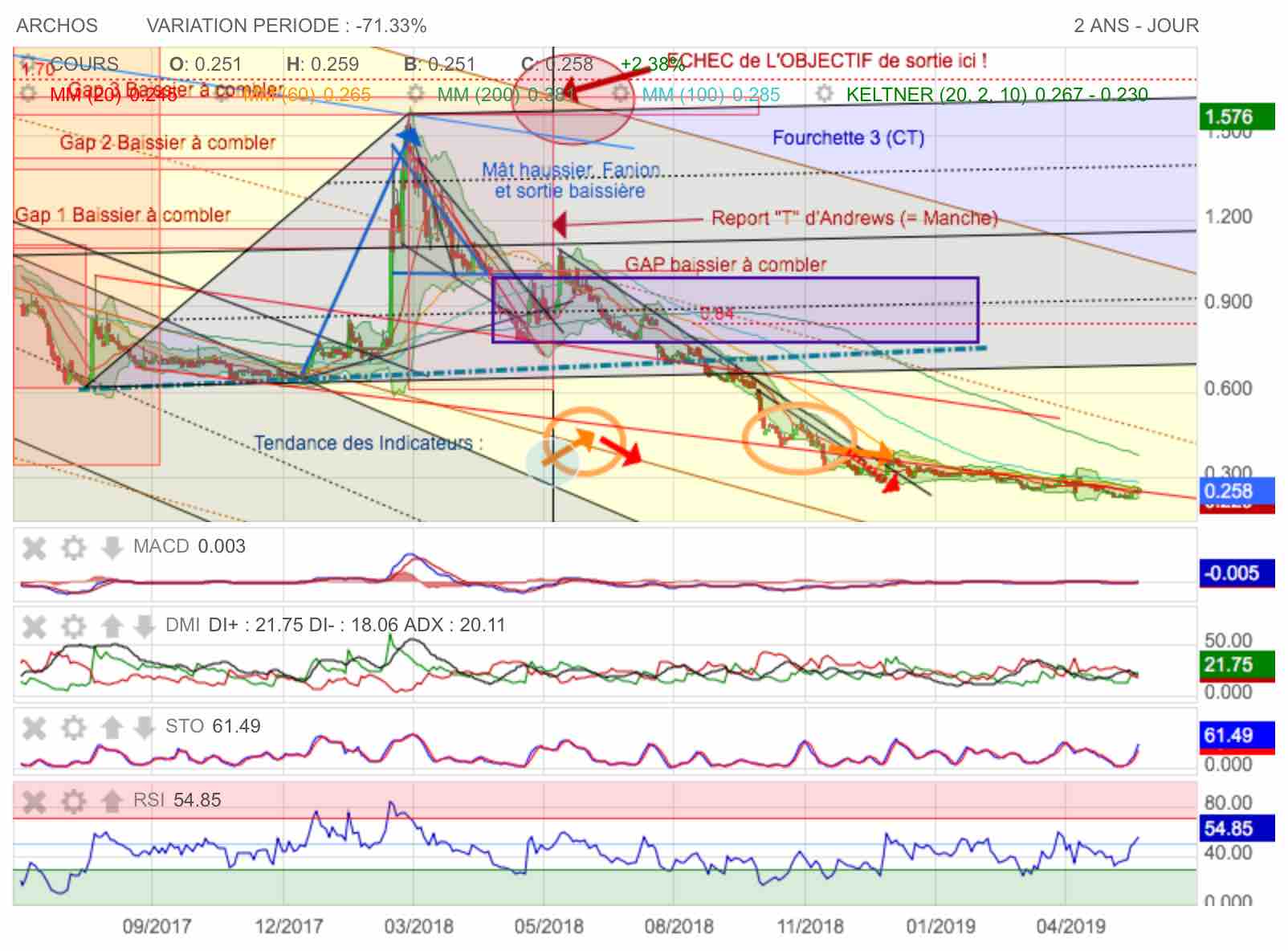

Après une monté ultra spéculative probablement organisé par des groupes de spéculateurs fédérées en réseau sur internet (la nouvelle mode… C'est pourtant interdit), on assiste à la débâcle glacière de reflux ce vendredi soir à -40,89%, qui fut précédé d'un -25,91% la veille.

On retourne directement à 1,20 €, et c'est loin d'être fini : le niveau bas de mer…de étant vers 0,02 €.

Eviter de toucher aux produits stupéfiants bousier d'Euronext Discount reste la meilleur manière de conserver son capital.

|

Répondre

|

Extrêmes 768 500,00 0,0077

|

Répondre

|

Le largage continue...après le regroupement.

Les soldes continuent ... chez Euronext discount

Faut s'étonner que ça baisse : Yorkville Advisors Global LP est passé de 11,55% à 3,53%.

Archos: Yorkville Advisors Global LP sous les 5% de capital

Actualité publiée le 25/04/22 16:48

La société Yorkville Advisors Global LP, agissant pour le compte de YA II PN Ltd, a déclaré avoir franchi en baisse, le 19 avril 2022, par suite d'une cession d'actions Archos sur le marché, les seuils de 5% du capital et des droits de vote de la société Archos et détenir, à cette date, 4,90% du capital et des droits de vote de cette société.

Le déclarant a précisé détenir, au 22 avril 2022, 3,53% du capital et des droits de vote de cette société.

|

Répondre

|

Absolument rien à attendre de cette épave boursière.

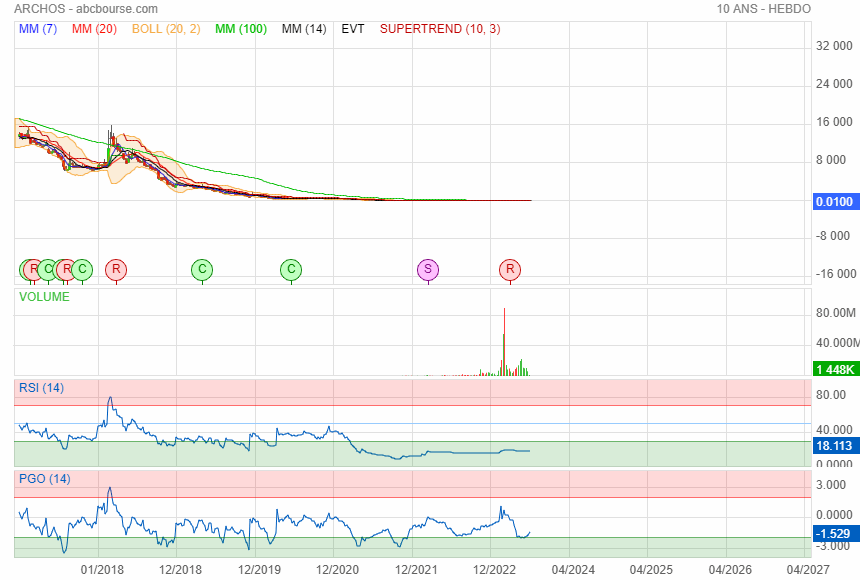

On s'oriente vers une sortie de fourchette baissière de long terme qui coure sur presque 5 ans.

Le titre ne doit son salut de la liquidation judiciaire qui le guettait qu'à du financement par de la dette convertible.

On vient de regrouper forcement car le niveau atteint était bas suite aux dilutions qui vont pouvoir reprendre actuellement. on vient de convertir cette semaine de la nouvelle dette...

Bon voyage aux enfers : vous êtes priés de laisser cette épave où vous l'avez trouvé.

Et petite info, on n'est prêts de rattraper :

• la MM 60 à 744,5 €

• la MM 100 à 199,64 €

• la MM 200 verte à 1642 €

Je vous conseille de mettre la courbe en bougies / jour, vous verrez comment on en est rendu à un stade ou on ne peut même faire de lecture graphique...

La hausse actuelle depuis le regroupement est liée à la spéculation sur la rareté du papier qui va s'étoffer au fin des conversions de dette convertible en actions nouvelles.

La réorientation d'une partie des activités vers du médical devrait mettre du temps à déboucher significativement...

Pour parfaire ce que je vient d'écrire, on va préciser pour ce jour :

"Yorkville Advisors Global, agissant pour le compte de YA II PN Ltd, a déclaré à l'AMF avoir franchi en hausse, le 16 mars, les seuils de 5% du capital et des droits de vote d'Archos et détenir, à cette date, 9,55% du capital et 9,54% des droits de vote de cette société.

Ce franchissement de seuils résulte de la conversion d'obligations convertibles en actions (OCA). Le déclarant a précisé détenir, au 21 mars, 96.800 actions représentant 5,23% du capital et des droits de vote d'arches."

Vous noterez qu'en convertissant de la dette, YA II PN Ltd vient juste de doubler la participation au capital : une paille...

.

Message complété le 29/03/2022 14:08:16 par son auteur.

Songez donc qu'en 2006, la valeur du titre regroupé actuellement était de 760 000 euros.

C'est donc l'un pire parcours boursiers du moment.

• A 760 000 € : on est riche.

• A 1,69 €, on fait la manche sur le trottoir d'en face...

.

|

Répondre

|

Franchement avec cette boite on est pas loin de l'abus de bien sociaux...

|

Répondre

|

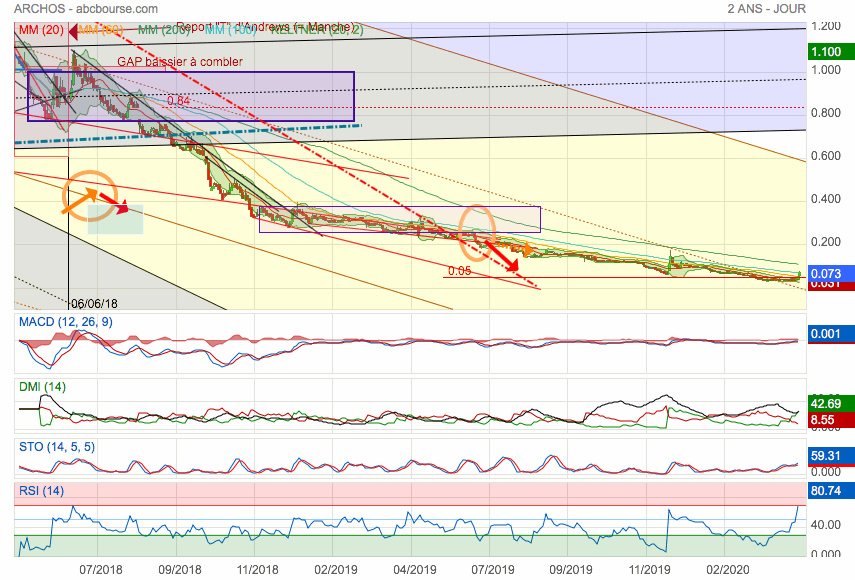

D'un certain point de vue, on peut voir qu'elle a pas déçu et qu'elle tenu toutes les promesse à la baisse.

Maintenant la limace se tortille autour du trait rouge qui a l'air bien gluant...

|

Répondre

|

Des nouvelles de mon dernier graphe : tout s'est réalisé, hélas...

On assiste actuellement à un rebond technique qui bien sembler un peu violent, mais ne représente rien si l'on considère la perte de valeur sur 2 ans, ainsi que les très importants dilutions récentes qui de plus devraient se poursuivre...

.

|

Répondre

|

Je regrette vraiment de ne pas avoir pris la fuite au up inespéré a 1,5€ début 2018.... mais bon je savais que l'argent mis dans cette boite était perdu à jamais... quand on en arrive à faire buger le graphique tellement on est bas...

|

Répondre

|

Bonne nouvelle pour ceux qui ont déjà bu le bouillon : on va remettre de l'eau pour diluer encore et toujours...

Archos : Mise en place d’un financement en OCA d’un montant nominal maximum total de 10 millions d’euros, avec BSA attachés

Communiqué de Presse [PDF] • 26/09/2019 | 19:35

--------------------------------------------------------------------------------------------------------------

Mise en place d'un financement en OCA d'un montant nominal maximum total de 10 millions d'euros, avec BSA attachés

Signature d'une lettre d'intention engageante avec Yorkville Advisors en vue de la conclusion d'un contrat de financement en OCA sur 24 mois d'un montant nominal maximum total de 10 millions d'euros, avec BSA attachés

Financement initial ferme pour un montant nominal maximum total de 5,5 millions d'euros, avec un financement complémentaire optionnel (à la main de la société) pour un montant nominal maximum total de 4,5 millions d'euros

Financement soumis à l'approbation préalable de l'AMF sur le prospectus qui sera préparé dans le cadre de ce financement, à l'accord de la BEI et, s'agissant de certaines tranches, à l'approbation de l'assemblée générale des actionnaires d'Archos

Igny (France) – 26 septembre 2019 - Archos (Euronext Paris : JXR), pionnier européen de l'électronique grand public (la « Société »), annonce la signature ce jour d'une lettre d'intention engageante avec la société de gestion américaine Yorkville Advisors Global LP en vue de la conclusion avec le fonds d'investissement YA II PN, Ltd représenté par Yorkville Advisors Global LP (l' « Investisseur »), d'un contrat de financement obligataire flexible par émission de tranches d'obligations convertibles en actions nouvelles d'une valeur nominale de 10.000 € chacune (les « OCA »), assorties de bons de souscription d'actions (les « BSA ») (les OCA et les BSA ensemble, les « OCA-BSA »).

Le contrat de financement se décomposera en un premier engagement de financement d'un montant nominal maximum total de 5,5 M€ comprenant sept tranches (quatre tranches de 1 M€ suivies de trois tranches de 0,5 M€) (l' « l'Engagement Initial »), suivi d'un second engagement de financement d'un montant nominal maximum total de 4,5 M€ (composé de neuf tranches de 0,5 M€ chacune) (l' « Engagement Additionnel »). Le montant nominal maximum total des OCA ainsi émises sera égal à 10 M€.

Objectifs de l'opération

La mise en place de cette ligne de financement par émission d'OCA-BSA a pour objectif de permettre à Archos de financer son plan de réorganisation qui intègre une forte réduction des frais fixes et la mise en place d'une offre de produits et services permettant de valoriser les savoirs faire du Groupe dans la distribution de produits technologiques en Europe.

L'émission des premières tranches d'OCA-BSA au profit de l'Investisseur sera conditionnée (i) à l'approbation préalable de l'AMF sur le prospectus qui sera préparé en vue de l'admission aux négociations sur le marché réglementé d'Euronext Paris des actions nouvelles pouvant résulter, le cas échéant, de la conversion de toutes les OCA et de l'exercice de tous les BSA susceptibles d'être émis dans le cadre du programme, et (ii) à l'accord préalable de la Banque Européenne d'Investissement (BEI) sur la conclusion du contrat de financement avec l'Investisseur (avec notamment un engagement de la BEI de ne pas exiger le remboursement anticipé du prêt de 6 M€ consenti à la Société le 26 juin 2016 (le « Prêt BEI ») avant son terme initial prévu le 26 juin 2021).

L'émission de la première tranche d'OCA-BSA au profit de l'Investisseur, pour un montant nominal d'1 million d'euros, sera réalisée au plus tard trois jours de bourse après la réalisation de la dernière des deux conditions suspensives susvisées. Les émissions des tranches suivantes d'OCA-BSA seront réalisées, dans le cadre de l'Engagement Initial, en trois tranches d'une valeur nominale unitaire d'1 million d'euros suivies de trois tranches d'une valeur nominale unitaire de 500.000 euros.

A l'expiration de l'Engagement Initial, la Société aura la possibilité de solliciter le tirage de tranches d'OCA-BSA supplémentaires dans le cadre de l'Engagement Additionnel, lesquelles seront émises en neuf tranches d'une valeur nominale unitaire de 500.000 euros.

Dans le cadre de l'Engagement Initial, il est prévu que le tirage de chaque tranche ait lieu (sous réserve de la réalisation de certaines conditions détaillées en Note 1) :

• un mois après le tirage de la tranche précédente, s'agissant de la deuxième tranche et de la troisième tranche ; et

• tous les trois mois après le tirage de la tranche précédente, s'agissant des tranches suivantes.

Dans le cadre de l'Engagement Additionnel, il est prévu que le tirage de chaque tranche puisse avoir lieu sur demande de la Société (sous réserve de la réalisation de certaines conditions détaillées en Note 2), étant ainsi précisé que la Société maîtrisera alors le rythme de l'accompagnement financier offert par l'Investisseur puisqu'elle aura l'entière initiative du tirage des tranches de l'Engagement Additionnel.

Le nombre de BSA attachés aux OCA émises dans le cadre du contrat de financement sera égal à la valeur nominale des OCA auxquelles ils sont attachés divisée par le prix d'exercice des BSA concernés, de sorte que l'exercice de la totalité des BSA émis au profit de l'Investisseur se traduirait, le cas échéant, par un apport supplémentaire en fonds propres de 10 millions d'euros à la Société.

Modalités et cadre juridique de l'émission

Le conseil d'administration de la Société a approuvé, le 25 septembre 2019, la signature d'une lettre d'intention engageante avec Yorkville Advisors en vue de la conclusion du contrat de financement susvisé avec l'Investisseur, et a délégué tous pouvoirs au Directeur Général à cet effet.

Sous réserve de la satisfaction des deux conditions suspensives susvisées, l'émission des premières tranches sera réalisée par le conseil d'administration de la Société conformément à la délégation de compétence conférée au conseil d'administration de la Société dans le cadre de la 14ème résolution de l'assemblée générale en date du 19 mars 2019, telle que modifiée par les 12ème et 13ème résolutions de l'assemblée générale en date du 18 juin 2019.

La Société s'est par ailleurs engagée à convoquer dès que possible une assemblée générale extraordinaire des actionnaires d'Archos afin qu'ils se prononcent sur une résolution permettant la mise en œuvre effective de la totalité de ce financement, au travers d'une autorisation d'émission des valeurs mobilières décrites ci-après à une personne dénommée (à savoir l'Investisseur).

Principales caractéristiques des OCA

La valeur nominale unitaire des OCA sera égale à 10.000 euros. Chaque OCA sera souscrite à un prix de souscription égal à 98% de sa valeur nominale unitaire. La souscription de la totalité des OCA émis au profit de l'Investisseur se traduirait ainsi par un apport en fonds propres de 9,8 millions d'euros à la Société.

Les OCA seront librement cessibles à tout autre fonds géré par Yorkville Advisors mais ne pourront être cédées à un tiers sans l'accord préalable de la Société.

Les OCA ne seront ni cotées ni admises aux négociations sur le marché réglementé d'Euronext Paris ni sur aucun autre marché financier.

Chaque OCA arrivera à échéance douze (12) mois après son émission (l' « Échéance »), étant indiqué que la Société et l'Investisseur auront la possibilité de repousser d'un commun accord l'Échéance pour une durée ne pouvant pas dépasser douze (12) mois supplémentaires. Il est également précisé qu'aucune OCA ne pourra arriver à échéance tant que le Prêt BEI n'aura pas été remboursé en intégralité par la Société, l'Échéance des OCA concernées étant automatiquement prolongée jusqu'au terme initial du Prêt BEI prévu le 26 juin 2021.

Les OCA ne porteront pas d'intérêt, sauf en cas de survenance d'un cas de défaut (tel que détaillé en Note 3), auquel cas un taux d'intérêt de 15% annuel courra sur les OCA en circulation à compter de la date de survenance du cas de défaut jusqu'à la date à laquelle le cas de défaut aura été remédié (ou jusqu'à la date à laquelle les OCA auront été converties, le cas échéant).

Arrivées à échéance ou en cas de survenance d'un cas de défaut, les OCA non converties devront être remboursées par la Société à leur valeur nominale.

Le nombre d'actions nouvelles à émettre par la Société au profit de chaque porteur d'OCA lors de la conversion d'une ou plusieurs OCA correspond au montant nominal total des OCA dont la conversion est demandée divisé par le Prix de Conversion applicable (tel que défini ci-dessous). Les OCA seront converties selon la parité de conversion déterminée par la formule suivante :

N = Vn / P, où :

« N » est le nombre d'actions résultant de la conversion d'une OCA attribuables au porteur d'OCA,

« Vn » est la valeur nominale d'une OCA, soit 10.000 euros,

« P » est le Prix de Conversion d'une OCA, soit 90% du plus bas cours quotidien moyen pondéré par les volumes de l'action (tel que publié par Bloomberg) pendant une période de dix (10) jours de bourse précédant immédiatement la date de la notification de conversion d'une OCA par l'Investisseur après exclusion des jours de bourse pendant lesquels l'Investisseur a vendu des actions de la Société (arrondi à la deuxième décimale inférieure si P est égal ou supérieur à 0,10 euro, ou à la troisième décimale inférieure si P est inférieur à 0,10 euro), étant précisé que P ne pourra être inférieur à la valeur nominale d'une action de la Société.

Dans l'hypothèse où le Prix de Conversion théorique d'une OCA serait inférieur à la valeur nominale d'une action de la Société, la Société indemnisera l'Investisseur au titre du préjudice résultant de la conversion des OCA de ladite tranche à la valeur nominale de l'action Archos alors que le Prix de Conversion théorique calculé sur la base du cours de bourse s'avérerait inférieur à la valeur nominale de l'action (l' « Indemnité de Conversion »). Le paiement de l'Indemnité de Conversion sera effectué, à la discrétion de l'Investisseur, en espèces ou par émission d'OCA nouvelles (sans BSA attachés), dont les caractéristiques seront identiques aux OCA.

Lors de la conversion d'OCA, la Société aura le droit, à sa seule discrétion, de remettre au porteur d'OCA considéré : (1) le nombre d'actions nouvelles correspondant (calculé tel que décrit ci-dessus), (2) un montant en espèces ou (3) un montant en espèces et des actions nouvelles. Si la Société choisit d'attribuer un montant en espèces, celui-ci sera égal à :

M = (Vn / P) * C, où :

« M » est le montant en espèces payable au porteur d'OCA,

« Vn » est la valeur nominale d'une OCA, soit 10.000 euros,

« P » est le Prix de Conversion d'une OCA, tel que défini ci-dessus,

« C » est le cours quotidien moyen pondéré par les volumes de l'action Archos à la date de conversion.

Principales caractéristiques des BSA

Chaque tranche d'OCA sera émise avec un nombre de BSA attachés égal à la valeur nominale de la tranche d'OCA considérée divisé par le prix d'exercice des BSA concernés.

Les BSA seront immédiatement détachés des OCA et seront librement cessibles.

Il n'est pas envisagé de demander l'admission des BSA aux négociations sur le marché réglementé d'Euronext Paris ni sur aucun autre marché financier.

Ils pourront être exercés pendant une période de 4 années à compter de leur émission (la « Période d'Exercice »).

Chaque BSA donnera droit à son détenteur, pendant la Période d'Exercice, de souscrire une action ordinaire nouvelle de la Société (sous réserve d'éventuels ajustements légaux ou contractuels).

Le Prix d'Exercice des BSA sera égal à 115 % du cours moyen pondéré par les volumes de l'action (tel que publié par Bloomberg) du jour de bourse précédant la date d'émission de la tranche d'OCA à laquelle lesdits BSA étaient attachés (arrondi à la deuxième décimale inférieure si le Prix d'Exercice des BSA est égal ou supérieur à 0,10 euro, ou à la troisième décimale inférieure si le Prix d'Exercice des BSA est inférieur à 0,10 euro) sans pouvoir être inférieur à la valeur nominale de l'action Archos.

A l'expiration d'une période de dix-huit (18) mois suivant la date d'émission des BSA (la« Date de Réinitialisation »), le Prix d'Exercice des BSA sera réajusté de manière à être égal au plus bas entre :

115% du cours moyen pondéré par les volumes au cours de la dernière séance de bourse précédant la Date de Réinitialisation ; et

le Prix d'Exercice des BSA en vigueur avant la Date de Réinitialisation.

L'Investisseur s'est engagé à ne pas céder d'actions Archos sur le marché au cours de la dernière séance de bourse précédant (i) le tirage de chaque tranche de l'Engagement Initial et (ii) la Date de Réinitialisation.

Par ailleurs, dans l'hypothèse où le cours quotidien moyen pondéré par les volumes de l'action Archos serait inférieur à 0,05 euro durant dix (10) séances de bourse consécutives, le Prix d'Exercice des BSA serait alors ajusté comme étant égal au plus bas entre :

• le Prix d'Exercice des BSA en vigueur préalablement à l'ajustement ; et

• le plus petit cours quotidien moyen pondéré par les volumes de l'action Archos durant les dix (10) dernières séances de bourse consécutives précédant l'exercice des BSA après exclusion des jours de bourse pendant lesquels l'Investisseur a vendu des actions de la Société (le « Prix de Marché »).

En cas d'ajustement du Prix d'Exercice des BSA au Prix de Marché, les BSA dont le prix d'exercice aura été ajusté au Prix de Marché ne pourra être payé par l'Investisseur que par compensation de créance avec une créance certaine, liquide et exigible, via la remise d'OCA dont la valeur correspondra à leur valeur nominale totale (augmentée de leurs intérêts, le cas échéant). Il est précisé à toutes fins utiles qu'en l'absence d'OCA à remettre à la Société en paiement du Prix de Marché, l'Investisseur aura toujours la possibilité d'exercer les BSA en contrepartie du paiement en espèces du Prix d'Exercice des BSA applicable avant l'ajustement.

Dans l'hypothèse où (i) le Prix de Marché applicable serait inférieur à la valeur nominale d'une action de la Société et (ii) l'Investisseur souhaiterait exercer des BSA au Prix de Marché par remise d'OCA à la Société, la Société indemnisera l'Investisseur au titre du préjudice résultant de l'exercice des BSA concernés à la valeur nominale de l'action Archos alors que le Prix de Marché théorique calculé sur la base du cours de bourse s'avérerait inférieur à la valeur nominale de l'action (l'« Indemnité d'Exercice »). Le paiement de l'Indemnité d'Exercice sera effectué, à la discrétion de l'Investisseur, en espèces ou bien par l'émission d'OCA nouvelles (sans BSA attachés), dont les caractéristiques seront identiques aux OCA, et seront souscrites par l'Investisseur par voie de compensation avec une créance certaine, liquide et exigible.

En fonction de l'hypothèse de volatilité de l'action retenue (60%) et sur la base du cours de clôture de l'action de la Société le 25 septembre 2019 (soit 0,1478 euro), la valeur théorique d'un BSA est égale à 0,064 euro.

Actions nouvelles résultant de la conversion des OCA ou de l'exercice des BSA

Les actions nouvelles émises, le cas échéant, sur conversion des OCA ou sur exercice des BSA porteront jouissance courante. Elles auront les mêmes droits que ceux attachés aux actions ordinaires existantes de la Société et feront l'objet d'une admission sur le marché réglementé d'Euronext Paris sur la même ligne de cotation (FR0000182479).

La Société tiendra à jour sur son site internet (www.archos.com) un tableau de suivi des OCA, des BSA et du nombre d'actions en circulation.

Impacts de l'opération en termes de gestion du risque de liquidité et d'horizon de financement

Les fonds provenant des tirages de l'intégralité des tranches issues de l'Engagement Initial permettront à la Société de satisfaire ses besoins de financement pour les douze prochains mois.

Principaux risques associés à la Société

Les principaux risques associés à la Société ont été présentés dans le document de référence 2018 (n°18-067), lequel a fait l'objet d'une actualisation le 24 juin 2019 (n°18–0825–A01), et dans le rapport financier semestriel 2019 publié le 4 septembre 2019. Il est précisé que les augmentations de capital qui résulteront de ce financement ont vocation à être, pour l'essentiel, financées in fine par le marché.

Impact théorique de l'émission des OCA-BSA (sur la base du cours de clôture de l'action de la Société le 25 septembre 2019, soit 0,1478 €)

(Voir la suite et tableau sur le PDF)

|

Répondre

|

-14.99% actuellement à 0,176 euros

Grosse dégelée...

|

Répondre

|

ça sent très mauvais !..... Juste avant l'assemblée...

ça sent les carottes cuites....

++++++

Archos : ARCHOS annonce l’abandon du partenariat stratégique avec VinSmart annoncé en avril 2019

23/07/2019 | 18:15 | Communiqué intégral et original au format PDF :

--------------------------------------------------------------------------------------------------------------------------------

ARCHOS annonce l'abandon du partenariat stratégique avec VinSmart annoncé en avril 2019

Paris (France) – 23 juillet 2019 - Archos (Euronext Paris : JXR), pionnier européen de l'électronique grand public, annonce aujourd'hui que le partenariat stratégique conclu avec VinSmart et annoncé fin avril 2019[1] ne sera pas mis en place. Archos a en effet été informé par courrier adressé par VinSmart le 22 juillet 2019, que compte tenu de l'absence de satisfaction de certaines conditions suspensives de nature opérationnelle, il était mis un terme immédiat aux accords capitalistiques et commerciaux conclus le 29 avril 2019. Ainsi, Archos n'émettra pas au bénéfice de VinSmart les actions et les bons de souscription d'actions ayant fait l'objet du prospectus visé par l'AMF le 24 juin 2019 sous le numéro 19-292, et il est mis un terme aux engagements pris par Archos et VinSmart dans le cadre de l'accord de collaboration portant sur la production et la distribution de produits électroniques.

Par voie de conséquence, Archos ne percevra pas les fonds attendus en cas d'entrée de VinSmart à son capital, et va chercher d'autres solutions de financement, dans un contexte de forte baisse de son chiffre d'affaires ces derniers mois. La Société communiquera dès que possible sur les avancées de ces démarches.

A propos d'Archos

Archos, pionnière dans l'électronique grand public, a sans cesse révolutionné ce marché. La marque française a ainsi été la première à proposer un lecteur MP3 à disque dur en 2000, un baladeur multimédia en 2003, des tablettes Google Android en 2009, un écosystème pour la maison intelligente dès 2014 et PicoWAN, le 1er réseau collaboratif dédié aux objets connectés, en 2016. Aujourd'hui, Archos conçoit et démocratise au niveau mondial des produits à forte valeur d'innovation : solutions mobiles, intelligence artificielle & IoT et blockchain. Avec un siège social en France, des bureaux en Europe et en Asie, Archos s'affirme comme un acteur paneuropéen incontournable, coté sur le compartiment C du marché réglementé d'Euronext Paris, ISIN Code : FR0000182479.

Contact @ ARCHOS

Investisseurs :

Loïc Poirier– Directeur Général – poirier@archos.com - 01 69 33 16 90

[1] Communiqué du 29 avril 2019 : https://www.archos.com/corporate/investors/financial_doc/Archos_et_VinSmart_annoncent_un_partenariat_strategique_fr.pdf.

|

Répondre

|

Et aussi des nouvelles du fameux boursif qui nous annonçait un cours mirobolant à 5,00 euros..

Vous verrez, ça a bien changé depuis... Je vous laisse la surprise

Et le fameux Yannick Robert du site boursif.com a disparu des radars... Je pense que certains seraient heureux de discuter pertes avec lui...

|

Répondre

|

Le cours des Bitcoins de DomRaiders, l'associé d'archos dans ce domaine d'activité qui devrait mettre du beurre dans les épinards est au plus mal...

Valeur du jour : $0,002530 USD

Autant dire que ça paye même plus le courent électrique des transactions. Et surtout, on se demande qui peut encore acheter un naufrage pareil...

https://coinmarketcap.com/currencies/domraider/

.

Message complété le 21/06/2019 15:20:47 par son auteur.

Et ils ont même fait une augementation de capital via les Tokens...

https://www.domraider.com/en/equity-token-offering-shares-blockchain/

.

|

Répondre

|

Si le titre chute c'est sans doute parce qu'il y a encore une autre assemblée générale de prévue avant l'arrivée du groupe vietnamien

|

Répondre

|

Depuis ,l'annonce de partenariat stratégique avec VinSmart, rien ne va plus et le titre dévisse encore plus bas à 5,50%

Vu l'état comateux du RSI et l'amorce d'entrée en piscine de survente. il faudra Palmes, masque et tuba ....

Pour l'instant, pas de projets clairs et surtout les chiffres à attendre en publication vont être des plus désastreux...

.

|

Répondre

|

Baisse inexorable sur fond de dilution et de baisse sévère du CA et de la rentabilité.

Depuis ma publication de graphe du 19 novembre 2018, pas grand chose de nouveau : baisse inexorable sur fond de dilution et de baisse sévère du CA et de la rentabilité.

On notera que l'on relonte au dessus du support rouge devenu résistance : ça devrait pas durer car les semestriels devraient être des plus bas...

.

|

Répondre

|

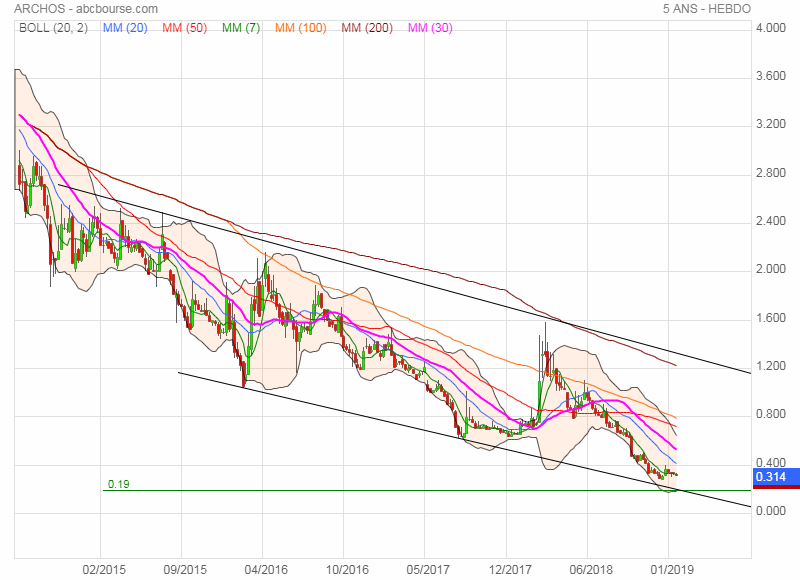

MAJ

Fermeture des bandes de Bollinger

Boll inf 0.19

|

Répondre

|

Dans le projet de regroupement, il est indiqué ceci :

Fixer la date de début de regroupement,

Suspendre le cas échéant, pour une durée n'excédant pas trois mois, l'exercice des valeurs mobilières donnant accès au capital pour faciliter les opérations de regroupement.

Message complété le 31/01/2019 13:00:27 par son auteur.

Si le cours était suspendu pendant la période regroupement, ça éviterait les manipulations de cours.

|

Répondre

|

Selon moi, il faudra tourner le dos aux chiffres et publications 2018 pour pouvoir repartir de l'avant...

Reste en cadavre dans le placard le CA Annuel et le Déficit Net 2018...

Après , on verra...

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !