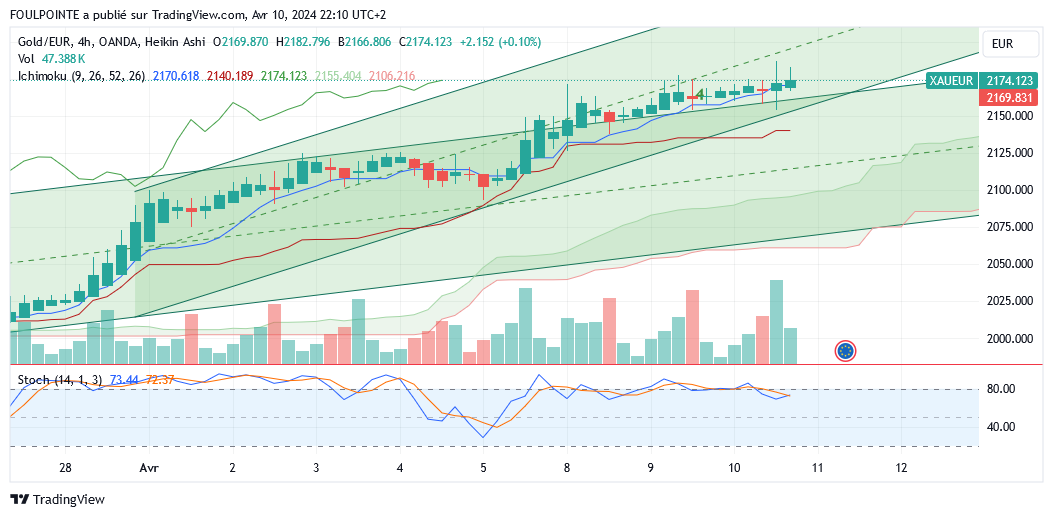

Ut 30 minutes - Or en € - Ichimoku.

En ut 30 minutes la kijun fait sa loi. Ses différents niveaux constituent des supports sur lesquels l'Or rebondit à chaque fois, grimpant palier par palier. Les cours de l'Or, comme à l'école, viennent chaque fois retester la kijun avant de reprendre leur hausse.

2165 €, 2170 €, 2175 € ....?

Acheter sur chacun de ces rebonds ?

Amha.

|

Répondre

|

Et voilà une autre de raison de la hausse de l'Or. ( la bataille € vs $ )

Les divergences entre la BCE et la Fed et les bouleversements politiques pourraient ébranler les devises et stimuler l'or, préviennent les analystes

Kitco Média

Par Ernest Hoffman

Publié :

10 avril 2024 - 21h59

(Kitco News) - La Banque centrale européenne (BCE) publiera sa décision sur les taux d'intérêt jeudi matin, et même si les marchés ne prédisent aucun changement de taux lors de la réunion d'avril, les attentes s'accentuent pour qu'elles lancent le cycle de réduction. bientôt.

Mais de l’autre côté de l’Atlantique, aux États-Unis, une économie plus forte que prévu, associée à des chiffres d’inflation plus élevés que prévu, repoussent encore plus loin la perspective d’une réduction des taux de la part de la Réserve fédérale.

Les deux banques centrales les plus influentes du monde pourraient-elles être sur le point de diverger en matière de politique de taux d’intérêt ? Et si oui, quelles sont les implications pour l’euro, le dollar et l’or ?

Marc Chandler, directeur général de Bannockburn Global Forex, a déclaré qu'après les données de l'IPC de la zone euro plus faibles que prévu la semaine dernière, les acteurs du marché ne voient que 10 % de chances d'une baisse des taux lors de la réunion de la BCE de jeudi, mais ils se sentent désormais assez confiants dans une baisse des taux en juin. baisse des taux. "C'est presque entièrement réduit pour juin", a-t-il déclaré.

En revanche, Chandler a déclaré que les choses semblent évoluer dans la direction opposée aux États-Unis. "Le marché à terme s'est non seulement éloigné de la réduction de la Fed en juin, qui est actuellement d'environ 50 pour cent, mais ils ont également revu à la baisse les chances d'une réduction en juillet", a-t-il déclaré. "Pour la première fois depuis octobre de l'année dernière, le marché n'intègre pas au moins 25 points de base d'ici juillet."

Adam Button, responsable de la stratégie de change chez Forexlive.com, estime que la BCE et la Fed sont dans des positions très différentes, la première étant confrontée à des pressions politiques et à des jugements populaires à court terme.

"C'est cette aversion générationnelle à l'égard de l'inflation, et je pense que c'est aussi cette colère politique", a déclaré Button. « Nous avons partout dans le monde la colère politique face à l'inflation, et vous ne voulez pas que cela soit redirigé contre vous si vous êtes la banque centrale. C'est leur travail.

"Je pense que la BCE va probablement se lancer dans un cycle cohérent de réduction des taux, au cours duquel la Fed pourrait tout simplement plonger dans ses orteils."

Chandler a déclaré qu’à court terme, il ne qualifierait pas le début de son assouplissement de la BCE comme une divergence par rapport à la Fed, mais plutôt comme une longueur d’avance sur la même voie. "Je ne sais pas dans quelle mesure il s'agit d'une divergence et dans quelle mesure il s'agit simplement d'un séquençage", a-t-il déclaré, notant que les membres du FOMC, y compris Powell, et les derniers diagrammes en points de la Fed indiquent tous de multiples réductions de taux à un moment donné cette année. "Nous parlons de manière séquentielle, la BCE pourrait réduire ses taux, disons, un ou deux mois avant la Fed."

Chandler a déclaré qu'il pensait que c'était l'un des facteurs qui avaient pesé sur l'euro par rapport au dollar américain, même si l'euro avait fait preuve de résilience. "Le mois dernier, alors que l'euro commençait à être dévalorisé, l'euro s'est maintenu au plus bas de février, qui se situe autour de 107", a-t-il souligné.

Les croissances européenne et américaine sont plus proches que les apparences

Mais Chandler a déclaré qu’il ne pensait pas que les meilleures performances économiques des États-Unis soient vraiment un cas d’exception américaine. "Je pense que la croissance plus forte aux Etats-Unis peut s'expliquer par un déficit budgétaire environ deux fois supérieur à celui de la zone euro", a-t-il déclaré. « Et je pense que l'Europe a également été frappée par les perturbations provoquées par l'invasion de l'Ukraine par la Russie, ce qui a maintenu les prix de l'énergie en Europe à un niveau plus élevé qu'aux États-Unis. Ce que nous observons, c'est le secteur manufacturier de la zone euro, en particulier. en France et en Allemagne, est toujours sous pression. Ironiquement, la périphérie, comme l’Espagne et l’Italie, s’en sort mieux.»

Button voit également une grande partie de la prétendue croissance des États-Unis comme un mirage. « Ils enregistrent d'énormes déficits », a-t-il déclaré. « C’est la grande différence entre l’Europe et les États-Unis. L’Europe ne dépense pas actuellement, les règles budgétaires y sont assez strictes et les États-Unis dépensent massivement. Cela pourrait expliquer peut-être la moitié de la différence de croissance entre l’Europe et les États-Unis. »

Chandler a déclaré que la hausse des salaires aux États-Unis, qui constitue un problème en termes d'inflation, est également une aubaine pour les données de croissance. "Aux États-Unis, nous avons assisté à des augmentations de salaires réels, qui ont augmenté plus rapidement que l'inflation", a-t-il déclaré. "Et cela aide le secteur de la consommation qui, comme nous le savons grâce aux données récentes, y compris celles du quatrième trimestre, continue d'être un point positif pour l'économie américaine."

Chandler a souligné que le président de la Fed, Jerome Powell, affirme fréquemment qu'il faut de meilleures données sur l'inflation pour être plus confiant avant de réduire les taux, et que les données récentes ont l'effet inverse. "La Fed dit 'nous sommes dépendants des données', et le marché examine les données et dit : 'D'accord, il va vous falloir un peu plus de temps pour réduire les taux.'"

"Une partie du problème vient du fait que le marché parle de récession depuis quelques années maintenant, et avec la résilience de l'économie américaine, je pense que cela va enfin les frapper", a-t-il déclaré. « Mais pour moi, c’est un indicateur à contre-courant. De nombreux économistes parlent de récession depuis quelques années, mais nous ne comprenons pas, et maintenant que le marché capitule et dit : "Eh bien, peut-être que la Fed ne sera pas obligée de réduire ses taux autant qu'elle le pensait". Je pense que c'est à ce moment-là que l'économie commence à s'affaiblir.

Chandler a déclaré qu'il s'attend à ce que la croissance du premier trimestre reste forte et a noté que l'outil de suivi du PIB de la Fed d'Atlanta prédit un bon taux de 2,8 %, mais que les mois à venir apporteront le ralentissement attendu en raison de « l'accumulation du resserrement financier, du des taux d’intérêt plus élevés, le ralentissement de l’octroi de crédit, une certaine détérioration sous la surface du groupe des emplois à temps plein, par exemple.

"En réalité, c'est une question de timing", a déclaré Chandler. "Il est très difficile de chronométrer ces événements, mais il est très difficile d'obtenir une direction générale, une tendance... Je pense que le marché reporte une fois de plus le ralentissement au second semestre."

"L'une des choses incroyables du marché est qu'il s'agit d'un mécanisme d'anticipation", a-t-il ajouté. "Une partie de la raison pour laquelle l'euro est toujours sous pression est que le marché intègre exactement ce scénario."

Button a déclaré que les politiques des banques centrales pourraient encore paraître similaires à court terme, mais que les choses sont appelées à changer dans les années à venir. "Disons que la Fed réduise ses taux de 50 ou 75 et que la BCE peut-être à ce sujet", a-t-il déclaré. «C'est en 2025 que la BCE aura cette latitude pour continuer à baisser les taux, ce qui n'est peut-être pas le cas de la Fed. Je pense que c’est à ce moment-là que l’on voit cette divergence s’ouvrir. C'est en 2026 que les États-Unis commenceront vraiment à trébucher, car c'est à ce moment-là que l'IRA [Inflation Reduction Act] et le [CHIPS and Science Act] arriveront à échéance.»

Mais à court terme, si la BCE assouplissait ses politiques avant la Fed, cela pourrait avoir de réelles conséquences sur leurs monnaies respectives, ainsi que sur l’or.

Chandler a déclaré que même si une grande partie de l’affaiblissement attendu de l’euro dans ce scénario est prise en compte, il y a encore une décision tardive de la part du grand public. « Il y a une différence entre les investisseurs institutionnels et les investisseurs particuliers », a-t-il déclaré. «Je pense que souvent les investisseurs particuliers ont autre chose à faire, ils travaillent, ils ont de la famille et ils attendent que la nouvelle soit publiée. Les informations disent que « la BCE réduira ses taux, la Fed ne le fera pas ». Et ils pourraient alors décider de vendre l’euro. Pendant ce temps, les investisseurs institutionnels anticipent ces choses. Ils examinent les mêmes choses que nous, comme le marché des swaps, le marché à terme.

Chandler a déclaré que cela se voit clairement dans la différence entre les rendements sur deux ans des deux côtés de l’étang. "La prime américaine est tombée à environ 165 points de base par rapport à l'Allemagne en janvier, elle se situe désormais à 190 points de base", a-t-il déclaré. "Je pense que c'est ce qui pèse sur l'euro."

"Ce qui se passe alors, disons que nous arrivons en juin, la BCE réduit ses taux d'intérêt, mais pas la Fed, et certains traders, en particulier les investisseurs particuliers, disent 'oh, c'est une divergence politique' et vendent l'euro. Pendant ce temps, les investisseurs institutionnels qui sont déjà à découvert sur l'euro le rachètent parce qu'ils pensent que, maintenant que la BCE a réduit ses taux, quelle est la prochaine étape ? La prochaine étape sera la réduction de la Fed. »

Les Européens se lanceront-ils dans l’or ?

Button estime également que l’euro sera sous pression à court terme. « La question est de savoir si les Européens se tournent vers l’or comme réserve de valeur », a-t-il déclaré. « En marge, je pense que cela pourrait arriver. Cette année, l'or a fière allure en euros, et il n'est certainement pas apprécié en ce moment, il y a donc de la place pour que l'argent afflue vers l'or là-bas. Mais on peut aussi affirmer que si le dollar se renforce, un dollar fort n’est pas toujours bon pour l’or.»

Il s’attend néanmoins à ce que si le grand public européen se retrouve « saisi par le sentiment d’une monnaie en baisse », cela constituerait « un moteur naturel » pour l’or. "Je suppose que 90, 95 pour cent de ces flux d'argent réel vont dans d'autres devises, mais que 5 pour cent sont significatifs sur un marché comme l'or", a déclaré Button. « À l’heure actuelle, l’or se positionne comme étant fort et je pense que cela a encore un long chemin à parcourir. Plus l’or a de bons jours, plus c’est une boule de neige qui descend.»

"À l'heure actuelle, sur tous les marchés, les gagnants continuent de gagner et nous vivons la période la plus liquide de l'histoire, la période la plus facile de l'histoire pour négocier", a-t-il ajouté. « Tant que l’or continuera à augmenter, l’argent trouvera sa place dans l’or. Quand l’Europe s’affaiblit, les gens se tournent vers l’or. Il est peut-être difficile d’atteindre des sommets historiques. Mais depuis que nous avons dépassé les 2 100 $, quelle a été la plus forte baisse ? 30, 40 dollars ? Je pense que c'est le meilleur que vous obtiendrez.

Pour sa part, Chandler ne voit pas beaucoup de chances que les investisseurs européens se précipitent sur l’or comme l’ont fait de nombreux investisseurs asiatiques, car les dynamiques sont très différentes.

"Je viens de regarder les actions des banques européennes, et elles se portent très bien", a-t-il déclaré. « Les banques japonaises s’en sortent également assez bien, surtout maintenant que [la Banque du Japon] a augmenté ses taux d’intérêt. Je pense que, pour les mêmes raisons que les Américains ne possèdent pas beaucoup d’or, je ne m’attends pas vraiment à ce que l’Europe achète beaucoup d’or.»

"Je ne suis pas sûr qu'une baisse des taux de la BCE soit un catalyseur clé", a-t-il ajouté. "Je pense que l'or pourrait rebondir, mais je pense que l'or est déjà en train de rebondir."

À plus long terme, Button s’attend effectivement à ce que les investisseurs américains finissent par investir dans l’or, mais lorsqu’ils le feront, il s’agira davantage d’une affaire de cupidité que d’une affaire de peur.

"C'est le privilège exorbitant du dollar américain, c'est que les Américains ne pensent pas à transférer de l'argent en euros", a-t-il déclaré. « Les Européens s’inquiètent de l’euro et des monnaies. Ils ont une longue mémoire de faiblesse de la monnaie nationale, ils recherchent donc des alternatives dans le domaine des changes et de l’or, peut-être la cryptographie, lorsque cette faiblesse commence, alors que les Américains sont plus enclins à se tourner vers l’or.

"Lorsque le dollar finira par tourner, les Américains achèteront."

Button a déclaré que ce qui doit se produire aux États-Unis, c’est que l’or captive l’imagination des investisseurs. "Une fois qu'un marché attire actuellement l'attention de la communauté des investisseurs, les mouvements peuvent être phénoménaux", a-t-il déclaré. « D'une certaine manière, l'or a déjà fait un progrès incroyable, mais il n'a pas encore vraiment retenu l'attention. Si l’or et les métaux précieux peuvent reconquérir l’imagination des investisseurs comme ils l’ont fait au début des années 2000, alors on ne peut pas surestimer les avantages.»

"Il y a tellement plus d'argent sur les marchés des capitaux qu'il y a 15 ans, lorsque le grand marché haussier de l'or s'est produit", a ajouté Button. « Ajoutez l'effet de levier et les options, et je pense qu'il existe une opportunité de rêver grand. "

Button a souligné que l’environnement de l’année dernière a été terrible pour l’or, avec des taux élevés, tous les autres marchés se portent bien et la crypto décolle. « Et pourtant, l’or atteint des niveaux record », a-t-il déclaré. "Je considère l'or comme un marché qui a subi le pire coup des fondamentaux."

Le changement continental pourrait ébranler les marchés

Chandler a déclaré que l’autre facteur majeur derrière une divergence potentielle entre les États-Unis et l’Europe est le changement tectonique dans le paysage politique de cette dernière, qui crée des risques pour les devises et les matières premières comme l’or. « Il y aura des élections parlementaires européennes en juin », a-t-il déclaré. "Et ces sondages montrent que les dirigeants actuels en France et en Allemagne ont des niveaux de soutien très faibles, ce qui laisse présager un virage à droite."

Button convient que la politique est le joker sur le continent et qu’elle est susceptible d’avoir un impact sur les marchés de manière imprévue. "Des changements politiques sont à venir, et cela pourrait être le déclencheur d'une sorte de peur et d'incertitude commerciale", a-t-il déclaré. « Il y a eu une brève période autour du COVID où la cohésion idéologique en Europe était sans précédent. Cela s’est fragmenté rapidement, et cela continuera à se fragmenter, j’en suis sûr.

"C'est probablement votre meilleur argument en faveur de l'achat d'or en Europe, et c'est un argument assez solide", a déclaré Button. "C'est là que je regarderais, car je ne sais pas s'il existe en Europe un parti au pouvoir qui soit en sécurité en ce moment."

"Cela ne me surprendra pas de voir de nouveaux gains en or", a déclaré Chandler. « Je ne suis pas sûr que la situation chinoise change beaucoup. Je ne suis pas sûr que la situation turque change beaucoup. Pour moi, c'est vraiment une histoire de ce qui va changer ces forces. Et je ne vois pas cela à l’horizon.

Kitco Média

Ernest Hoffmann

|

Répondre

|

L'or va grimper à 2 500 dollars, prédit UBS

Publié: 11:31 08 avril 2024 BST

Alors que le prix de l'or a atteint un nouveau sommet historique lundi, les stratèges de l'UBS ont déclaré qu'il y avait de bonnes raisons de s'attendre à ce que le prix continue de grimper.

La hausse d'environ 13% jusqu'à présent en 2024, alors que le marché réagit aux risques géopolitiques et à l'effet du regain des risques d'inflation sur les attentes en matière de taux de la Réserve fédérale, a été inhabituelle, a déclaré l'équipe du directeur des investissements de l'UBS.

Étonnamment, la reprise s'est déroulée sans le soutien de la source traditionnelle des fonds négociés en bourse, mais elle a néanmoins progressé plus rapidement et avec plus de force que ne l'avaient prévu même les prévisionnistes les plus optimistes du début de l'année.

Les acheteurs « habituels » d'ETF sont même restés vendeurs nets, a noté UBS, les avoirs en or des ETF se situant à leur plus bas niveau depuis quatre ans.

En revanche, les banques centrales et la Chine ont été d’importants acheteurs d’or, ajoutant respectivement 64 tonnes et 132 tonnes à leurs coffres.

"Nous nous attendons à ce que ces acheteurs, moins sensibles aux prix, continuent d'accumuler de l'or dans les mois à venir", ont déclaré les stratèges d'UBS.

De plus, les acheteurs d’ETF devraient se réveiller et se joindre à la ruée vers l’or.

"Nous nous attendons à ce que les avoirs en ETF sur l'or augmentent une fois que la Réserve fédérale commencera à réduire ses taux vers le milieu de l'année, car ces acheteurs ont tendance à évoluer davantage en phase avec les ajustements des taux d'intérêt. Cet événement pourrait déclencher une nouvelle augmentation de la demande via les ETF."

Ce catalyseur attendu étant toujours à venir, UBS a relevé ses prévisions, s'attendant à ce que l'or s'échange à 2 300 $ US l'once en juin et à 2 500 $ US l'once fin 2024.

"De nouveaux reculs des prix à court terme restent possibles si les données économiques américaines retardent les baisses de taux de la Fed, mais jusqu'à présent, ces reculs ont été moins profonds que prévu."

************************************************************************************************

Plus ça va et plus l'inflation us fait des siennes. Persistante et placée largement au-dessus des 2 % attendue par la FED.

Jusqu'à présent " l'Or tient " soutenue semble-t-il par les achats des BC et des particuliers chinois ( quel est la part de ces derniers dans les achats totaux, on ne le connaît pas ) et par le sentiment que la FED va baisser ses taux.

Il va bien falloir que l'un des deux cède.

Ce soir l'Or cotée en $ perd 0,83 %.

|

Répondre

|

La frénésie d’achat d’or en Chine sème le chaos dans les ETF

Photo de Tyler Durden

par Tyler Durden

lundi 8 avril 2024 - 23h40

Pour la deuxième fois en une semaine, la négociation d'un ETF détenant des sociétés aurifères a été interrompue du jour au lendemain en Chine.

Le prix de l’ETF avait gagné plus de 40 % au cours des quatre dernières séances avant de chuter de 10 % après la reprise des échanges lundi.

"Le manque d'alternatives et le fait qu'il est devenu beaucoup plus difficile qu'il y a quelques années de retirer son argent de Chine et d'investir ailleurs - je pense que cela aide définitivement l'or", a déclaré Nikos Kavalis, directeur général du cabinet de conseil. Métaux Focus Ltd.

"La demande est plutôt décente, compte tenu de la situation du prix."

China Asset Management Co. - qui gère l'ETF ChinaAMC CSI SH-SZ-HK Gold Industry Equity - a arrêté le véhicule d'investissement "pour protéger les intérêts des investisseurs", alors que la prime du fonds par rapport à ses actifs sous-jacents a augmenté à plus de 30 %...

Comme l'a souligné Eric Balchunas de Bloomberg : « Les investisseurs [en Chine] sont tellement désespérés d'acheter des choses qui ne sont pas liées à leur propre économie/bourse, qui sont dans le caniveau. »

Pour rappel, cette hausse de l'ETF est corrélée à un prix de l'or au comptant proche de 2 700 $...

Comme le rapporte Bloomberg, l'enthousiasme suscité par les produits liés à l'or, qui a connu un rallye record ces dernières semaines, montre une volonté de garer de l'argent dans un secteur considéré comme relativement immunisé contre une économie en difficulté.

"L'or se négocie à un niveau record et la demande d'ETF sur l'or a bondi la semaine dernière avec près de 600 millions de dollars d'entrées nettes dans les ETF sur l'or à l'échelle mondiale", a déclaré Rebecca Sin, analyste de Bloomberg Intelligence.

"La demande en Chine continentale pourrait se poursuivre alors que les investisseurs cherchent à diversifier leurs avoirs avec des matières premières et des ETF étrangers."

La ferveur des ETF est un nouvel exemple d’investisseurs chinois avides de rendement qui se ruent vers des poches de force du marché alors que les problèmes immobiliers s’aggravent, la volatilité des actions et la baisse des taux de dépôt réduisent leurs options.

Pour ceux qui se demandent pourquoi l'achat d'ETF Bitcoin n'est pas autorisé là-bas, Eric Balchunas de Bloomberg note que "si c'était le cas, ils deviendraient gaga étant donné le niveau de FOMO qu'ils ont affiché pour l'or et les actions américaines (le BTC surperformant facilement les deux). "

**********************************************************************************

Ainsi donc, les désordres économiques chinois ( immobiliers + actions + baisse des taux de dépôt ) poussent les investisse et particuliers chinois vers l'Or.

Mais pourquoi ce point de départ de fin février 2024 ?

|

Répondre

|

Or en € - UT 4 heures.

Juste comme ça.

Avant le vendredi 5 avril il y avait plutôt peu d'ombres hautes sur les bougies ( les haussiers tenaient leurs positions ) et peu d'ombres basses ( les baissiers ne parvenant pas, sur une bougie à pousser les cours à la baisse ).

Depuis le 5 avril, il me semble que les ombres hautes se multiplient et sont de grandes tailles ( les haussiers poussent les cours à la hausse mais ne tiennent pas leurs positions ) alors même que les ombres basse sont plus nombreuses attestant, il me semble, de la capacité des baissiers à pouvoir plus souvent pousser les cours à la baisse.

Il y a de la respiration dans l'air. Pas nécessairement brutale.

Amha.

Message complété le 10/04/2024 22:35:11 par son auteur.

Cours de l'or mondial en USD $

Au

L'Or en $ est en baisse de 0,83 %.

Prix actuel : 2,333.52 $

Aujourd'hui Changement : -0.83% -19.50 $

Aujourd'hui haut 2,360.58 $

Aujourd'hui bas 2,320.20 $

L'Or en € ne " tient " que parce que l'€ chute de plus de 1% vs le $.

Aujourd'hui bas 2,320.20 $

|

Répondre

|

Baptiste PICHER

" Si je ne dis pas de bêtises, la Chine vie à l'heure actuelle une sorte de crise des subprimes.

Si on prend l'évolution du cours de l'or en Juillet 2007 à Janvier 2008, c'est +46%.

Peut être une des explications au cours actuel "

Pas mal, je te cite, pour un " débutant " 😉

Avec ta permission, en juillet 2007 j'ai une once d'Or à 485 € et en janvier 2008 j'ai mon once d'Or à 623 €, ce qui fait une hausse de 28% et non de 46 %, sauf erreur de ma part bien sûr. Cf le graph en mensuel e l'Or en €.

Mais il n'en reste pas moins que ta remarque est intéressante et que les chinois sont, sans nul doute et du fait peut-être de leurs déboires immobiliers, devenus des contributeurs incontestables au marché de l'Or. Un récent papier disait bien que l'Orient avait pris la place de l'Occident dans les achats d'Or, sans oublier cependant que les plus gros détenteurs d'Or sont encore, et de loin, les usa et le monde occidental comme on a pu l'écrire.

On pourrait cependant rajouter que la hausse que tu signales de juillet 2007 à janvier 2008 ( de 28 % ) a été incluse dans une hausse globale initiée en septembre 2005 à 389 € l'once d'Or et qui a pris fin en octobre 2012 à 1327 € soit une hausse globale de 241 % alors même qu'en 2005, à ma connaissance, les subprimes " occidentaux " n'avaient pas - officiellement tout au-moins - encore acquis leurs lettres de noblesse ", si j'ose dire. La hausse de l'Or aurait donc pris naissance avant l'éclatement de la bulle des subprimes.

Mais on ne peut écarter le fait que des initiés aient eu vent dès 2005 de ce qui se tramait dans les ordinateurs des banques occidentales et aient pris position sur l'Or dès cette date. On sait très bien que la banque Goldman Sachs vendait à découvert les subprimes alors même qu'aux guichets de cette même banque ( et d'autres également ) les conseillers commerciaux de cette banque ( et d'autres ) continuaient de placer des crédits subprimes à de pauvres bougres ...

D'où une hausse graduelle qui a démarré en septembre 2005 pour se terminer en octobre 2012 après que super Mario ait, le 26 juillet 2012, prononcé son fameux " whatever it takes ". L'Or est allé alors " rejoindre ses pénates ". Et il lui a fallu presque 7 ans pour retrouver, en 08/2019, ses niveaux de 2012.

Les " subprimes chinois ", à supposer qu'ils en soient la cause, auront-ils le même effet sur l'évolution de l'once d'Or que les subprimes occidentaux - et leurs désordres - ont pu avoir sur l'Or ?

Surtout que ce n'est que depuis 02/2024 que l'Or a retrouvé son cours de mars 2022, alors mêmes que les problèmes immobiliers chinois étaient déjà présents et patents depuis belle lurette.

Et, comme par un enchantement, avec une rare puissance, l'or décolle fin février 2024 et grimpe de près de 15% en un gros mois. C'est ça qui est surprenant.

Il manque une pièce.

Amha.

|

Répondre

|

Si je ne dis pas de bêtises, la Chine vie à l'heure actuelle une sorte de crise des subprimes.

Si on prend l'évolution du cours de l'or en Juillet 2007 à Janvier 2008, c'est +46%.

Peut être une des explications au cours actuel

|

Répondre

|

@Mitte

Quand je dis investissement or/patrimoine, je veux dire que ma mise de départ n’excède pas 10% du patrimoine à un instant T. Une fois cela mis en place si les 10% or deviennent 12, 13 voir 15% du patrimoine, je n’ai rien contre. C’est juste du bonus car avec le placement or jusqu’à présent je ne recherchais pas le rendement mais plutôt une garantie potentielle sur notre monnaie.

Mais les temps changent et peut-être que beaucoup aujourd’hui se mettent à attendre de ce placement un rendement ? Du coup cela risque de changer la donne.

En tout cas pour l’instant pas question de vendre.

|

Répondre

|

mitte

Je ne suis pas Nostradamus, je passe mon tour. La confiance s’érode sérieusement, sous toutes l’attitude. Les analystes patentées semblent dépasser. La Chine anime les thés dansants.

|

Répondre

|

L’Or monte alors que les marchés actions baissent.

Donc ce ne serait plus une affaire de taux, hein ?

En toute logique, non ?

Donc il y a aussi des autres « choses » qui font monter l’Or, non ?

Cool, non ?

|

Répondre

|

À ce rythme là on y sera quand à l’objectif de la tasse avec anse évoqué hier je crois ?

2760 ?

|

Répondre

|

2184 € !

Alors ce n’est plus la Porsche de base mais la 911 Carrera !

😂

|

Répondre

|

Dit en toute simplicité.

On évoque le ratio de 5% à 10% du placement en or vs son patrimoine.

Alors avec la hausse depuis fin février certains doivent excéder le ratio qu’ils ont choisi et être logiquement conduit à vendre, non ?

Le fait que l’or continue de monter attesterait bien que les intervenants particuliers, banques, BC ou autres gérants de fonds considèrent qu’ils n’ont pas atteint leurs limites d’investissements, non ?

Alors ça peut encore monter, non ?

|

Répondre

|

2181 € !

The never ending increase !

Difficile de chopper le trou d’air !

|

Répondre

|

Parce qu’on est sur l’Or dans un marché haussier et qu’une ou plusieurs respirations donneraient la possibilité soit de rentrer sur le marché pour ceux qui n’y sont pas encore, soit de renforcer leur investissement pour ceux qui y sont déjà.

Parce que dans tous les marchés il y a des phases de hausse et de baisse. Plus longue est la phase de hausse et plus probable est la respiration qui doit venir.

Ce qui précède n’est bien sûr valable que dans la mesure où le marché reste haussier dans l’UT dans laquelle vous vous êtes positionné.

Actuellement le marché de l’or est haussier dans toutes les unités de temps de la journalière à l’annuelle.

Sous l’ut jour on est encore haussier jusqu’à l’ut 45 minutes,

Le fait que l’or soit très rapidement remontée après la baisse de ces dernières 30 minutes attesteraient bien que beaucoup attendraient ces légères fluctuations baissières pour rentrer de nouveau sur le marché.

Message complété le 10/04/2024 16:07:17 par son auteur.

Enfin, les analystes ont peut-être considéré que les de l’inflation us, version consommation, ne remettaient pas en cause leur analyse sur les éventuelles baisses de taux de la FED.

|

Répondre

|

2024-04-10 10:00 source saxo

Ole Hansen Responsable de la stratégie matières premières saxo be invested

(Peur de rater quelque chose) oui, l’ambiance actuel sur l’or semble avoir le même effet, que de louper le départ du TGV de l’or, sen gare d'arrivée ! les facteurs qui font actuellement l’objet d’une grande attention sont aux nombres de 6 voir ci-dessous.

L'or continue de se renforcer, et malgré une situation de marché de plus en plus surachetée, comme le montrent les indicateurs de force relative, nous assistons à un affichage clair du FOMO (peur de rater quelque chose), poussant le prix au comptant à un nouveau record cette semaine en USD. 2 365. En termes de dollars, il a rapporté jusqu'à présent 14 %, dépassant déjà les 13 % de gain de l'année dernière, tandis que la capacité de l'or à résister au raffermissement du dollar a connu des rendements encore plus élevés depuis le début de l'année par rapport à la plupart des autres devises, par exemple l'EUR (16 %), l'AUD. 17% et notamment le CHF et le JPY, tous deux en hausse d'environ 23%.

Certains des facteurs qui font actuellement l’objet d’une grande attention sont :

(01) La peur de rater un rallye en cours crée une très forte mentalité d'achat en cas de baisse, réduisant ainsi le risque de remise en question des positions longues établies récemment.

(02) Les risques géopolitiques liés à la Russie/Ukraine et au Moyen-Orient jouent toujours un rôle de soutien

(03) Forte demande de détail en Chine, dans un contexte de désir de placer de l'argent dans un secteur considéré comme relativement immunisé contre une économie en difficulté, dans un contexte d'aggravation des problèmes immobiliers et de volatilité des actions entraînant une baisse des taux de dépôt.

(04) La demande continue des banques centrales dans un contexte d'incertitude géopolitique et de dédollarisation, et surtout la capacité de l'or à offrir un niveau de sécurité et de stabilité que d'autres actifs ne peuvent pas offrir.

(05) Un dollar plus faible malgré la récente hausse des rendements, apportant un certain soutien

(06) En outre, l’attention est passée de l’impact négatif des attentes de baisse des taux à un soutien apporté par des perspectives d’inflation plus élevées et plus rigides.

L'argent s'échange en hausse de +16,5% depuis le début de l'année, gagnant un nouvel élan en raison de la force générale observée dans d'autres métaux industriels, et notamment du prix relativement bas par rapport à l'or qui s'est accumulé au cours des dernières années lorsque l'or, par opposition à l'argent, ont bénéficié d’une demande/soutien sous-jacent de la part des banques centrales.

Compte tenu de ces évolutions, le rapport actuel sur l'inflation aux États-Unis ne modifiera peut-être pas grand-chose au discours haussier actuel. Les analystes s'attendent actuellement à une hausse de l'IPC global d'une année sur l'autre de 0,2% à 3,4%, l'IPC de référence chutant d'un dixième à 3,7%. Un chiffre plus élevé que prévu pourrait ne pas contribuer à réduire les attentes de baisse des taux en dessous des deux prévues pour 2024, tout en soutenant les métaux d'investissement à mesure que l'inflation s'accélère. Un nombre inférieur, quant à lui, soutiendrait les baisses de taux et, avec cela, la perspective d’une baisse des coûts de financement, attirant potentiellement une nouvelle demande de la part des investisseurs en ETF qui sont des vendeurs nets depuis 2022.

Alors que l’or continue d’atteindre de nouveaux sommets, l’attention se tourne lentement vers certains des autres métaux d’investissement semi-précieux, jusqu’à présent principalement l’argent, tandis que les métaux du groupe du platine continuent de prendre du retard, élevant ainsi leur bon marché relatif à des niveaux records. Le ratio or-argent est passé de plus de 90 onces d'argent à une once d'or le mois dernier à moins de 84, non loin de la moyenne quinquennale autour de 83. Au cours des trois dernières années, le ratio s'est négocié sur une tendance à la hausse. biais, qui pourrait potentiellement être brisé en cas de cassure soutenue en dessous de 82,50.

Le platine, quant à lui, a vu sa décote par rapport à l'or augmenter, le ratio atteignant un record de 2,5 lundi avant de retracer le niveau actuel de 2,4 au milieu de signes d'achat technique commençant à émerger. Le marché du platine devrait connaître un déficit croissant en 2024, mais jusqu'à ce que les stocks accumulés ces dernières années soient consommés, le marché aura probablement du mal à attirer la demande indispensable de la part des investisseurs dans les ETF qui ont conservé une position quasi inchangée. 2,9 millions d'onces depuis novembre, en baisse par rapport au record de 4 millions d'onces de juillet 2021. Les gestionnaires de fonds à effet de levier sur le marché à terme ont maintenu une position neutre au cours de la semaine précédant le 2 avril, mais avec les perspectives techniques qui s'améliorent maintenant, nous pourrions enfin voir des actions d'achat ici. aussi.

Le platine n'a pas encore réalisé de bénéfices cette année, ce qui le place loin derrière l'or. D'un point de vue technique, l'évolution des prix est devenue plus favorable, le métal ayant gagné plus de 6 % au cours de la seule semaine dernière. Selon le graphique, le prix au comptant devra probablement dépasser 1 000 USD, suivi de 1 040 USD, avant d'attirer un nouvel élan d'achat à partir de comptes à effet de levier.

L'argent, quant à lui, a également bénéficié de son prix relativement bon marché par rapport à l'or, et notamment de la récente reprise des principaux métaux industriels, le cuivre étant soutenu par un resserrement des perspectives d'offre et un optimisme pour la croissance mondiale. Le métal s'échange en hausse d'environ 9 % au cours de la semaine dernière, après que la cassure au-dessus de 26 USD ait finalement contribué à lancer le bal, et bien que le support ait été établi dans la zone des 27 USD, le métal n'a pas encore franchi de manière décisive au-dessus de 28 USD. en route vers le plus haut de mai 2021 à 28,75 USD.

|

Répondre

|

Respiration très rapide, petite question de débutant.

Pourquoi faudrait il qu'il y ait une respiration ?

j'en profite pour vous remercier pour ce partage hyper enrichissant et quasi quotidien (Mitte, wolf & cie)

Message complété le 10/04/2024 15:46:11 par son auteur.

walt*

|

Répondre

|

Il semblerait que l’Or réagisse à l’inflation américaine et puisse servir de justificatif à la respiration que certains attendent.

Message complété le 10/04/2024 15:39:00 par son auteur.

2.160,15 -6,34 -0,29%

Pas trop méchante pour le moment.

|

Répondre

|

@Mitte

Que le cours baisse ? Oh que non, je crois que je t’ai dit en MP il y a peu que j’ai atteint un plafond rapport or/patrimoine (10%) que je ne souhaite pas dépasser. A tort peut-être je le reconnais volontiers mais de là à souhaiter que le cours baisse…. Ah non vraiment. 😜

|

Répondre

|

Anjou49,

Salut !

On sait que tu voudrais bien que ça baisse pour racheter !

😉

Message complété le 10/04/2024 12:29:38 par son auteur.

Bien sûr une petite respiration me conviendrait.

Pas une « sucrerie »

😉

Message complété le 10/04/2024 12:42:23 par son auteur.

Une respiration jusqu’aux 2065 €, soit un maximum de 5% de baisse serait bien.

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !