Nouvelle hausse des taux en vue à la Fed, l'inflation décidément tenace

Actualité publiée le 18/09/22 09:25

| Cours | Graphes | News | Analyses et conseils | Composition CAC 40 | Historiques | Forum |

La banque centrale américaine (Fed), bien décidée à ne pas laisser l'inflation s'installer durablement, devrait décider, mardi et mercredi lors de sa réunion, d'un nouveau fort relèvement de ses taux directeurs, malgré les menaces de récession.

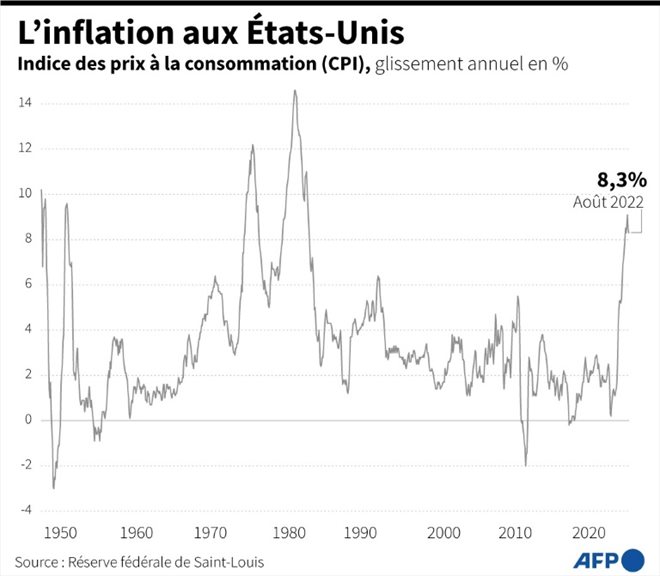

Logement, alimentation, voitures neuves, ... : la hausse des prix est restée plus forte que prévu en août, achevant de convaincre la Fed d'agir. A + 8,3% sur un an, la progression de l'indice CPI de l'inflation a certes légèrement ralenti, grâce à la baisse des prix de l'essence, mais relle este trop élevée.

La première économie du monde montre bien quelques signes d'un timide ralentissement de la demande, dans l'immobilier qui fait grise mine, ou encore le secteur manufacturier.

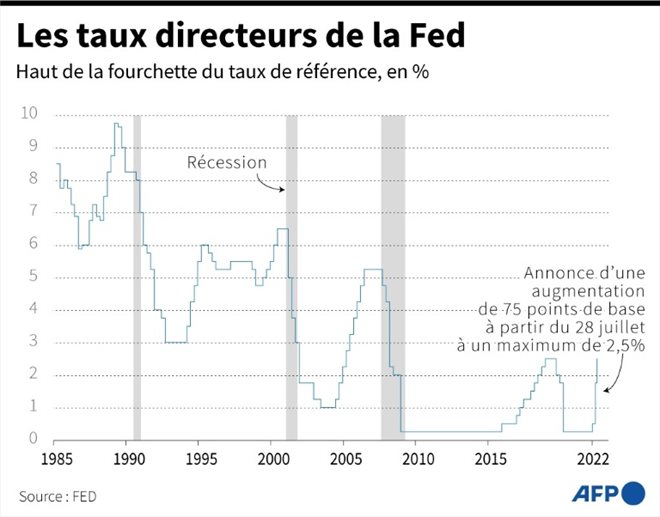

Mais "sans surprise, la Fed relèvera de nouveau ses taux de 75 points de base", prévoit Nancy Vanden Houten, économiste pour Oxford Economics.

L'institution monétaire, qui a relevé ses taux directeurs à quatre reprises depuis mars, avait déjà eu recours à cette hausse, la plus forte depuis 1994, en juin puis en juillet.

Ses taux directeurs sont actuellement compris entre 2,25 et 2,50%. Elle les relève progressivement, afin de renchérir le coût du crédit pour les particuliers et entreprises, et ainsi ralentir la consommation et l'investissement.

Son homologue européenne, la BCE, a elle aussi frappé un grand coup contre l'inflation début septembre, et relevé ses taux de 75 points de base ses taux directeurs, du jamais vu depuis la création de l'euro.

- "Chiffres brûlants" -

L'essentiel des acteurs du marché s'attend à voir la Fed relever ses taux mercredi de 75 points de base (trois quarts de points de pourcentage), selon l'évaluation des produits à terme de CME Group.

Mais une hausse encore plus forte, d'un point de pourcentage (100 points de base), n'est pas à exclure.

Les "chiffres brûlants" de l'inflation "ont fait monter la pression sur la Réserve fédérale pour qu'elle augmente les taux d'un point de pourcentage", souligne Diane Swonk, cheffe économiste pour KPMG.

"Ce sera l'une des décisions les plus difficiles et les plus politiquement chargées. Cela marque le premier pas de la Réserve fédérale vers une véritable récession", a-t-elle ajouté.

Ralentir l'activité économique sans provoquer de récession, faire augmenter le taux de chômage mais pas trop, ... C'est un périlleux numéro d'équilibriste qui attend la puissante institution.

Il y a "un risque" de récession", a reconnu récemment la ministre de l'Economie et des Finances de Joe Biden, Janet Yellen, affirmant cependant que la priorité est de juguler cette hausse des prix.

La hausse des taux devrait "mener les Etats-Unis" à une courte récession, a averti pour sa part Dana Peterson, cheffe économiste du Conference Board, vendredi lors d'une conférence de presse.

Des taux directeurs qui dépasseraient 4% provoqueraient même "un ralentissement économique beaucoup plus profond et potentiellement plus long", ajoute-t-elle.

- Prévisions économiques -

En plus de sa décision sur les taux, la Fed actualisera ses prévisions en matière de croissance du PIB, d'inflation et de taux de chômage.

"Les projections économiques actualisées évoqueront-t-elles une récession ?", s'interroge Nancy Vanden Houten.

L'excellente santé du marché du travail donne cependant à la Fed de la marge pour être agressive. Le taux de chômage aux Etats-Unis est de 3,7%, l'un des plus bas des 50 dernières années, et il n'y a pas assez de travailleurs pour occuper tous les postes vacants.

L'ancien secrétaire américain au Trésor, Larry Summers, qui avait été l'un des premiers en 2021, à mettre en garde contre une "surchauffe" de l'économie, penche lui aussi pour une hausse d'un point de pourcentage, pour "renforcer la crédibilité" de la Fed, c'est-à-dire montrer qu'elle peut agir efficacement contre l'inflation, a-t-il tweeté.

Car la banque centrale américaine, qui a longtemps considéré cet épisode d'inflation comme transitoire seulement, veut désormais agir avant que l'histoire ne se répète.

"Le temps presse", a récemment déclaré le président de la Fed Jerome Powell, alors que plane le spectre de l'inflation des années 1970 et 1980.

Pendant près de dix ans, les prix avaient flambé, la hausse frôlant certains mois les 15% sur un an, et les tentatives de la Fed pour la contrôler avaient échoué.

Son président de l'époque, Paul Volcker, avait dû prendre des mesures drastiques pour ramener durablement l'inflation dans les clous, qui avaient conduit à une profonde récession et à un taux de chômage de plus de 10%.

© 2022 AFP

Vous avez aimé cet article ? Partagez-le avec vos amis avec les boutons ci-dessous.

Actualités Cac 40

25/04/24

Washington accorde 6,1 milliards de dollars à Micron pour deux usines de semi-conducteurs

25/04/24

records sur la cote parisienne depuis 1 an

25/04/24

Titres au plus haut et plus bas depuis 5 ans

25/04/24

La Bourse de Paris a perdu 0,93%, déçue par des résultats et la croissance américaine.

25/04/24

Les marchés européens dans le rouge, pluie de résultats

25/04/24

CAC40: parvient à réduire ses pertes en fin de séance

1 commentaire sur cet article. Participez à la discussion.

|

Bob1000

18/09/22 19:17

|

18 Septembre 2022 taux FED = 2,50% ; GB = 1,75% ; UE = 1,25% ; BOJ = -0,10% et BPC = 3,65%. Donc hypothèses si la FED augmente de 0,25% (2,75%) alors effet mondial relatif 5,5% ; si 0,50% (3,00) alors effet ou secousse 11,2% ; si 0,75% (3,25%) secousse de 17,2% et enfin si 1,00% (3,50%) secousse mondiale relative anti-inflation d’amplitude de 23,3% ! Rien de trop |

Pour poster un commentaire, merci de vous identifier.

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !