Rexel: confirme le bas des fourchettes-cibles annuelles. - Page 2

Cours temps réel: 28,17 -1,74%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

Détachement du dividende ce jour.

|

Répondre

|

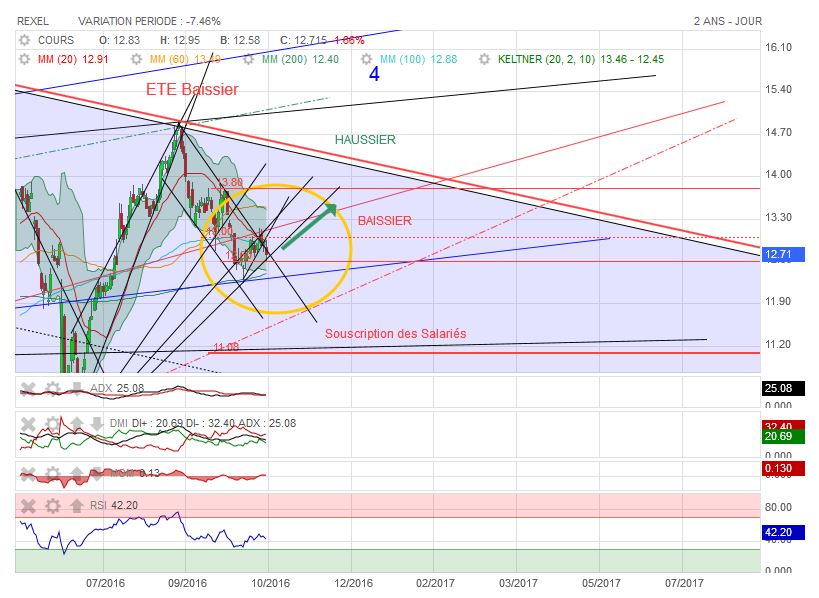

Complément d'analyse baissière avec 2 fourchettes d'Andrews.

(Voir post précédent du jour pour plus de précisions baissières...)

.

(Voir post précédent du jour pour plus de précisions baissières...)

.

|

Répondre

|

De mal en pis : enchainement de figures baissières.

Le RSI s'apprête à sombrer dans la piscine sous les injonctions baissières des figures négatives qui se réalisent les unes après les autres.

On se dirige vers un retour sur 13.31 à minima et pourquoi pas un enfoncement des 13...

La MM 60 orange et la MM 100 bleue sont en approche pour enfoncer la MM 200 verte à la baisse qui deviendra dominante et donc signal de réalisation de la baisse...

On attend la publication du 1er semestre pour le 31 juillet 2017. D'ici là, va falloir serrer les dents...

.

Le RSI s'apprête à sombrer dans la piscine sous les injonctions baissières des figures négatives qui se réalisent les unes après les autres.

On se dirige vers un retour sur 13.31 à minima et pourquoi pas un enfoncement des 13...

La MM 60 orange et la MM 100 bleue sont en approche pour enfoncer la MM 200 verte à la baisse qui deviendra dominante et donc signal de réalisation de la baisse...

On attend la publication du 1er semestre pour le 31 juillet 2017. D'ici là, va falloir serrer les dents...

.

|

Répondre

|

(... suite de l'analyse de ce jour en 3 graphes)

(Voir les 2 posts précédents)

Sortie haussière de congestion en vue mais pas garantie dans la durée...

Malgré le triple top, plusieurs éléments militent pour une hausse du titre vers 13, puis 13.80.

1. L'entreprise a déjà fait des augmentations de capital réservées aux salariés : leur issue a été haussière ( 2007, 2010, 2012 et 2013). Enfin, visiblement, en demandant aux salariés d'investir dans l'entreprise, en général, c'est pour accompagner son redressement, on peut donc pré-supposer que le timing sera le bon.

2. La récente augmentation de capital réservées aux salariés se fait sur une base de 11.08 soit autour d'un support de baisse. On est à -13.30% du cours actuel.

3. Comme l'ont montré les semestriels, le revenu net de l'entreprise tombé sur un plus bas en 2015 devrait nettement se redresser cette année.

4. La construction bâtiment remonte en puissance et le secteur de la rénovation est très dynamique. Hors, les titres de construction sont déjà hauts. Ce qui pourrait donc remonter, c'est le secteur des fournisseurs en bâtiments notamment en France.

5. Si la situation se redresse, mais le rebonds reste pour l'instant limité depuis le 1er janvier à +5.29%.

6. le Résultat net part du groupe 2015 était très faible. On sera nettement supérieur.

7. Amélioration de la marge d’EBITA devrait se poursuivre : elle a été au T2 (en hausse de 5bps, à 4,5% des ventes), grâce à une croissance de la marge commerciale (en hausse de 26bps, à 24,2% des ventes) et à une réduction des frais administratifs et commerciaux en Amérique du Nord (en baisse de 15bps, à 17,7% des ventes)

8. Notons encore que : Le résultat net des opérations poursuivies au S1 a progressé de 121,8%, s’établissant à 95,8M€ (contre 43,2M€ au S1 2015).

En raison d’une perte de 41,7M€ enregistrée au S1 2015 liée à la vente des opérations en Amérique latine, le résultat net publié a progressé fortement à 95,8M€ (contre 1,5 million d’euros au S1 2015).

Le résultat net récurrent au S1 s’est élevé à 134M€, en hausse de 0,5% par rapport à l’année dernière

9. Le cours actuel du dollar est plus favorable qu'au 2 ème trimestre où il a pénalisé l'activité avec des effets de devises

10. Les fonds de pension sont pour l'instant faiblement placés sur le titre et s'ils décident de revenir tel Blackrock qui donne souvant dans le 5%, cela pourrait soutenir un retournement haussier vers une sortie de la fourchette d'Andrews.

11. Le cuivre a reperdu presque 200 $ entre Juillet et Septembre 2016 et reste sur des bases commerciales basses et donc avantageuses pour le groupe

Graphiquement :

1. la MM 200 verte baissière a terminé son grand effort baissier, elle est désormais au dessous à 12.40.

2. on vient de terminer un ETE entre juillet et octobre. Le point bas a été visiblement touché et on remonte...

3. La SAR en journalier vient d'aligner 4 points verts.

4. le MACD et le RSI dont en attente d'un évènement.

5. Les Stochastiques sont en fin de cycle haussier et divergent quelque peu avec le MACD qui vient de terminer une lourde phase baissière.

6. Le momentum est redevenu positif.

On reste donc cependant dans une orientation à l'issue incertaine...

.

(Voir les 2 posts précédents)

Sortie haussière de congestion en vue mais pas garantie dans la durée...

Malgré le triple top, plusieurs éléments militent pour une hausse du titre vers 13, puis 13.80.

1. L'entreprise a déjà fait des augmentations de capital réservées aux salariés : leur issue a été haussière ( 2007, 2010, 2012 et 2013). Enfin, visiblement, en demandant aux salariés d'investir dans l'entreprise, en général, c'est pour accompagner son redressement, on peut donc pré-supposer que le timing sera le bon.

2. La récente augmentation de capital réservées aux salariés se fait sur une base de 11.08 soit autour d'un support de baisse. On est à -13.30% du cours actuel.

3. Comme l'ont montré les semestriels, le revenu net de l'entreprise tombé sur un plus bas en 2015 devrait nettement se redresser cette année.

4. La construction bâtiment remonte en puissance et le secteur de la rénovation est très dynamique. Hors, les titres de construction sont déjà hauts. Ce qui pourrait donc remonter, c'est le secteur des fournisseurs en bâtiments notamment en France.

5. Si la situation se redresse, mais le rebonds reste pour l'instant limité depuis le 1er janvier à +5.29%.

6. le Résultat net part du groupe 2015 était très faible. On sera nettement supérieur.

7. Amélioration de la marge d’EBITA devrait se poursuivre : elle a été au T2 (en hausse de 5bps, à 4,5% des ventes), grâce à une croissance de la marge commerciale (en hausse de 26bps, à 24,2% des ventes) et à une réduction des frais administratifs et commerciaux en Amérique du Nord (en baisse de 15bps, à 17,7% des ventes)

8. Notons encore que : Le résultat net des opérations poursuivies au S1 a progressé de 121,8%, s’établissant à 95,8M€ (contre 43,2M€ au S1 2015).

En raison d’une perte de 41,7M€ enregistrée au S1 2015 liée à la vente des opérations en Amérique latine, le résultat net publié a progressé fortement à 95,8M€ (contre 1,5 million d’euros au S1 2015).

Le résultat net récurrent au S1 s’est élevé à 134M€, en hausse de 0,5% par rapport à l’année dernière

9. Le cours actuel du dollar est plus favorable qu'au 2 ème trimestre où il a pénalisé l'activité avec des effets de devises

10. Les fonds de pension sont pour l'instant faiblement placés sur le titre et s'ils décident de revenir tel Blackrock qui donne souvant dans le 5%, cela pourrait soutenir un retournement haussier vers une sortie de la fourchette d'Andrews.

11. Le cuivre a reperdu presque 200 $ entre Juillet et Septembre 2016 et reste sur des bases commerciales basses et donc avantageuses pour le groupe

Graphiquement :

1. la MM 200 verte baissière a terminé son grand effort baissier, elle est désormais au dessous à 12.40.

2. on vient de terminer un ETE entre juillet et octobre. Le point bas a été visiblement touché et on remonte...

3. La SAR en journalier vient d'aligner 4 points verts.

4. le MACD et le RSI dont en attente d'un évènement.

5. Les Stochastiques sont en fin de cycle haussier et divergent quelque peu avec le MACD qui vient de terminer une lourde phase baissière.

6. Le momentum est redevenu positif.

On reste donc cependant dans une orientation à l'issue incertaine...

.

|

Répondre

|

(... suite de l'analyse de ce jour en 3 graphes)

Ce graphe ci-dessous présente une fouchette baissière d'Andrews non présente sur le précédent. Elle montre que l'on a tenté de sortir à la hausse très récemment. La sortie de la fourchette remettrait le titre vers le chemin d'une orientation plus optimiste... Mais, on vient de réaliser par ailleurs un triple top, signal baissier (S 31/01/2014 - S 07/04/2015 - S -16/09/2016)

C'est que nous tenter d'éclairer dans le graphe III (prochain post)....

Ce graphe ci-dessous présente une fouchette baissière d'Andrews non présente sur le précédent. Elle montre que l'on a tenté de sortir à la hausse très récemment. La sortie de la fourchette remettrait le titre vers le chemin d'une orientation plus optimiste... Mais, on vient de réaliser par ailleurs un triple top, signal baissier (S 31/01/2014 - S 07/04/2015 - S -16/09/2016)

C'est que nous tenter d'éclairer dans le graphe III (prochain post)....

|

Répondre

|

Tente de s'extirper du couloir baissier (obliques rouges / traits forts)

On observe depuis le point bas de 2009, la formation d'un râteau haussier, puis baissier à 5 branches.

Après avoir logiquement été tester la bordure de la 5ème branche bleue, on a rebondi pour revenir sur la 4 ème branche bleue.

On tente actuellement de forcer et de sortir haussier dans une tendance baissière.

Le graphe Hebdo sur 10 ans.

On observe depuis le point bas de 2009, la formation d'un râteau haussier, puis baissier à 5 branches.

Après avoir logiquement été tester la bordure de la 5ème branche bleue, on a rebondi pour revenir sur la 4 ème branche bleue.

On tente actuellement de forcer et de sortir haussier dans une tendance baissière.

Le graphe Hebdo sur 10 ans.

|

Répondre

|

L'annonce des chiffres du S1-2015 a été mal accueillie pour cet ex-véhicule d'investissement d'Eurazéo dont il s'est séparé de ses derniers titres avant la Chûte.

L'heure est grave et la baisse devrait s'aggraver...

L'heure est grave et la baisse devrait s'aggraver...

|

Répondre

|

(CercleFinance.com) - Compte tenu de la performance du premier semestre, d'une part, ainsi que des prix du cuivre et de l'évolution du secteur pétrolier et gazier inférieurs aux attentes, d'autre part, Rexel prévoit maintenant d'être, en année pleine, dans le bas de la cible de ventes et de rentabilité annoncée.

Il vise une baisse organique des ventes d'au maximum 2% (en données comparables et à nombre de jours constant, contre 'une croissance organique des ventes comprise entre -2% et +2%' annoncée en février), et une marge d'EBITA ajusté d'au moins 4,8% (contre 5,0% en 2014 et 'une marge d'EBITA ajusté comprise entre 4,8% et 5,2%' annoncée en février).

Le distributeur de matériel électrique maintient inchangé son objectif annoncé en février de générer, en année pleine, un cash-flow solide d'au moins 75% de l'EBITDA, avant intérêts et impôts et d'environ 40% de l'EBITDA, après intérêts et impôts.

Le groupe affiche un résultat net récurrent de 133,4 millions d'euros au titre du premier semestre 2015, contre 145 millions un an auparavant, et une marge d'EBITA ajusté de 4,2% des ventes, en baisse de 70 points de base par rapport à l'année précédente.

Rexel a enregistré des ventes de 6645,2 millions, en hausse de 7,8% en données publiées et en baisse de 1,0% en données comparables et à nombre de jours constant. Excluant un effet négatif de 0,1% lié aux variations du prix des câbles à base de cuivre, les ventes ont été en baisse de 0,9% en données comparables et à nombre de jours constant.

Copyright © 2015 CercleFinance.com. Tous droits réservés.

Il vise une baisse organique des ventes d'au maximum 2% (en données comparables et à nombre de jours constant, contre 'une croissance organique des ventes comprise entre -2% et +2%' annoncée en février), et une marge d'EBITA ajusté d'au moins 4,8% (contre 5,0% en 2014 et 'une marge d'EBITA ajusté comprise entre 4,8% et 5,2%' annoncée en février).

Le distributeur de matériel électrique maintient inchangé son objectif annoncé en février de générer, en année pleine, un cash-flow solide d'au moins 75% de l'EBITDA, avant intérêts et impôts et d'environ 40% de l'EBITDA, après intérêts et impôts.

Le groupe affiche un résultat net récurrent de 133,4 millions d'euros au titre du premier semestre 2015, contre 145 millions un an auparavant, et une marge d'EBITA ajusté de 4,2% des ventes, en baisse de 70 points de base par rapport à l'année précédente.

Rexel a enregistré des ventes de 6645,2 millions, en hausse de 7,8% en données publiées et en baisse de 1,0% en données comparables et à nombre de jours constant. Excluant un effet négatif de 0,1% lié aux variations du prix des câbles à base de cuivre, les ventes ont été en baisse de 0,9% en données comparables et à nombre de jours constant.

Copyright © 2015 CercleFinance.com. Tous droits réservés.

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !