(ABC Bourse) - par Renan Kerourio, analyste financier chez Euroland Corporate

Fondé en 1920 et coté depuis 1986, STEF est le leader européen du transport et de la logistique sous température dirigée. Spécialiste de la chaîne alimentaire, le groupe qui capitalise près de 1,8 Mds€ assure depuis plus de 100 ans le lien entre les producteurs agroalimentaires et les consommateurs, en garantissant la fraîcheur, la sécurité et la traçabilité des produits à travers l’Europe.

Le modèle du groupe repose sur une offre intégrée qui couvre le transport, la logistique, le stockage, le conditionnement ainsi que le co-packing, le tout adapté aux spécificités des produits alimentaires, qu’ils soient frais, surgelés ou ambiants. STEF s’appuie sur un réseau dense de plateformes logistiques et une flotte de plus de 4 000 véhicules, ce qui lui permet d’assurer une couverture large et une forte réactivité.

STEF, c’est aussi près de 25 000 collaborateurs, une présence dans 8 pays européens et une dynamique d’internationalisation qui s’accélère : la France reste la première source de revenus du groupe à 50% du mix, mais les relais de croissance à l’étranger prennent de l’ampleur.

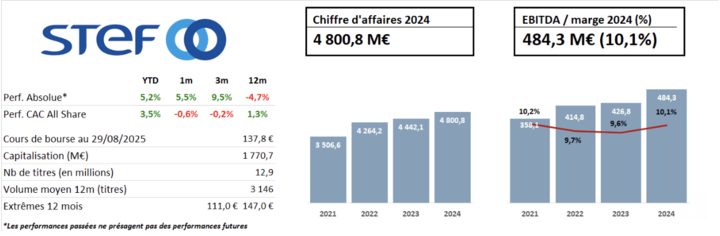

En 2024, malgré un environnement compliqué qui se caractérise par des tensions géopolitiques, de l’inflation, et une consommation en berne, le groupe a livré une solide performance avec un chiffre d’affaires de 4,8 milliards d’euros, en hausse de +8,1%, une marge d’EBIT de 4,8% ainsi qu’un résultat net représentant 3,3% du chiffre d’affaires.

La stratégie de croissance externe du groupe est particulièrement active : 8 acquisitions en trois ans, dont Bakker Logistiek (Pays-Bas), Fernández Centeno (Espagne) et TDL Group (Belgique). Plus récemment en 2025, STEF a renforcé son ancrage en Suisse avec le rachat des activités de Christian Cavegn. Ce profil de « serial acquirer » s’appuie sur une discipline financière rigoureuse et une capacité éprouvée d’intégration.

En somme, un dossier de qualité, bien positionné sur des tendances de fond (sécurité alimentaire, circuits courts, exigence logistique), et avec une très bonne capacité à intégrer ses acquisitions. D’autant que la valorisation est aujourd’hui redevenue raisonnable, autour de 12x le PER 2025e et avec un rendement de 3%, ce qui offre un couple rendement/risque plutôt attractif dans le contexte actuel.

© AbcBourse.com. Tous droits réservés

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !