Elior: refinancement d'une partie de la dette

Cours temps réel: 2,852 -1,31%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

@chishiya

je lis avec attention ton commentaire , très intéressant également.

je surveille surtout les volumes étant donné la publication le mois prochain des résultats pour voir s'il y a regain d'intérêt pour la valeur.

de toute façon, je conserve ma ligne pour le moment à un pru de 2,75

|

Répondre

|

Je te trouve dur avec l'action Gars d'1, je ne pense pas que le PER soit l'indicateur le plus pertinent, si tu regardes l'EV/Ebitda on est aux alentours de 5 alors que les pairs sont à 7/8, je dis pas qu'on doit être valorisés comme ça car il y a le poids de la dette, mais au fur et à mesure de la recovery le titre devrait se reprendre.

Ce qui compte surtout c'est la génération de cash du groupe et on voit depuis la reprise de Derichebourg que ça s'est fortement amélioré, même si les montants vont se normaliser, le groupe a reconstitué une trésorerie et a de quoi payer la dernière échéance 2026, après ça on a plus de 3 ans tranquilles avec la dette, de quoi laisser le temps de s'en occuper. Après cette phase de stabilisation et de rationalisation, Elior va pouvoir attaquer la phase de croissance en axant sur l'aspect commercial et le développement international (ce qui est dans les tuyaux si on suit de près ce qui se passe aux US, en Inde, en Chine...).

En plus le secteur est stable, prévisible et en croissance sur les prochaines années, pas de raison qu'Elior ne puisse pas en profiter, le retour probable du dividende en 2027 est aussi à prendre en compte pour redonner confiance aux investisseurs.

Le chemin est encore long, mais j'arrive facilement à me projeter sur une performance d'au moins 100% sur les 18 prochains mois, et plus encore sur un temps plus long, après, tout dépendra de l'exécution du management :) Mais n'oublions pas que c'est dans l'interet de Derichebourg que l'entreprise se porte bien et soit saine ;)

|

Répondre

|

@gars d'1

merci pour ta dernière analyse d'Elior.

Tes chiffres parlent d'eux memes .

|

Répondre

|

Je note encore aucun transaction d'initié depuis la dernière enregistrée au 16/04/2025 alors que se profile la publication annuelle…

Je pense donc que si le premier semestre lui a sorti la tête de l'eau avec un résultat net en hausse, le second a été durant ces 4 dernières années l'occasion de passer les comptes annuels nettement en négatif et en rouge.

Les marges étant peu élastiques et faibles dans ce domaine d'activité, je pense que la publication annuelle devrait afficher un résultat net annuel de l'ordre du premier semestre, en légère progression avec l'annonce de réduction des objectifs de marge, soit autour de 55 à 70 md'€.

C'est insuffisant pour espérer un parcours franchement haussier de réelle recovery : faudra attendre de voir le prochain exercice pour voit si on assainit les finances et notamment la dette nette qui peine largement à être comprimée.

Elle est 1 270 md'€ en 2024 et elle évoluerait à 1 138 md'€ pour 2025 : soit - 135 md'€. L'évolution pour 2026 à la baisse en prévu en baisse à seulement - 44 md'€.

La dette nette pèse toujours sur les finances de l'entreprise, et ça va durer encore un moment…

ZB estime le BNPA 2025 à 0,0933 € par titre : au cours actuel de 2,80, ça met le PER à 30 ,01.

C'est donc parfaitement surcoté et surinvesti en possible recovery…

D'autant le BNPA 2026 est prévu certes en hausse à 0,1988 € par titre, soit un PER de 14,08.

|

Répondre

|

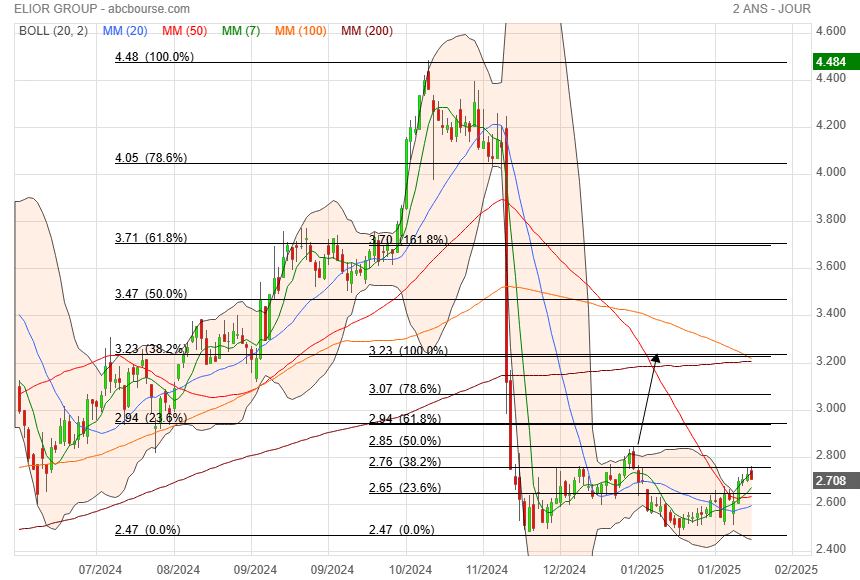

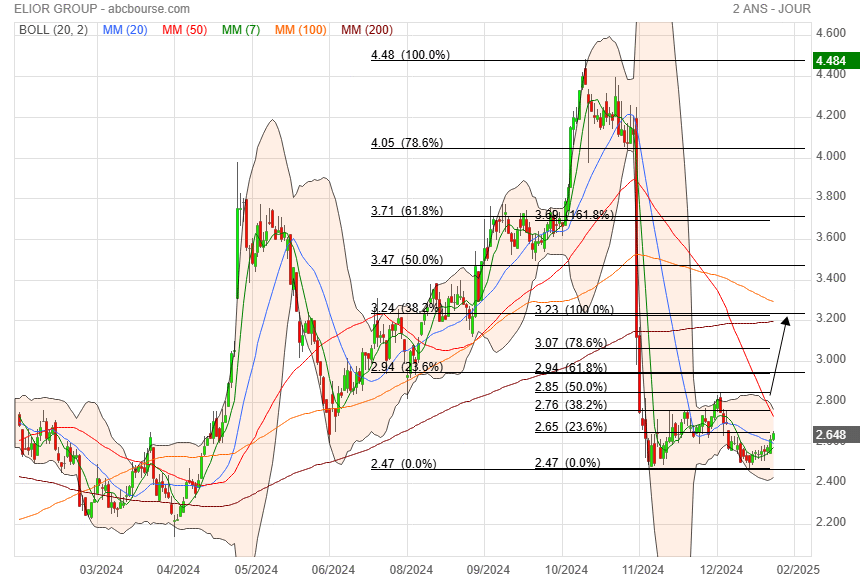

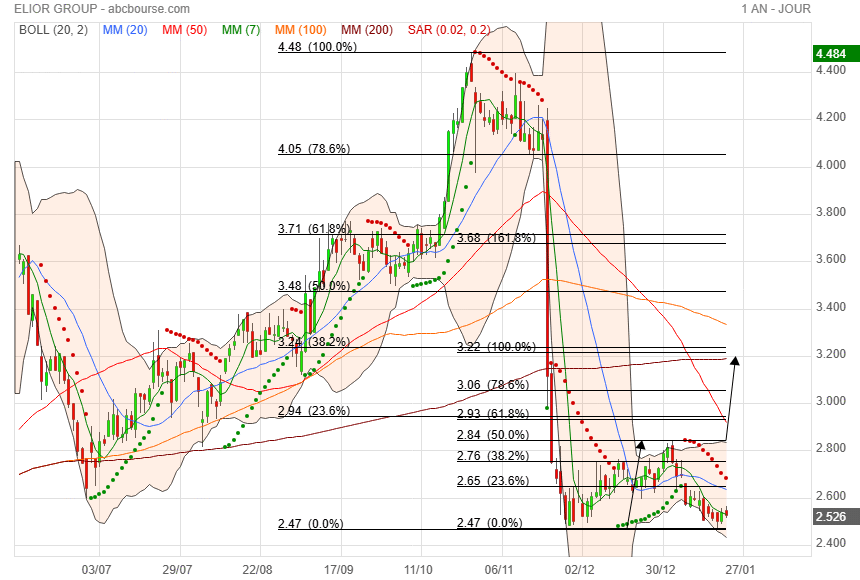

Triple TOP Baissier en test vers 2,85 à prévoir…

; )

|

Répondre

|

c'est mieux mais c'est long

|

Répondre

|

Elior a annoncé dans la soirée d'hier avoir racheté pour environ 390,5 millions d'euros de ses obligations senior à échéance 2026 dans le cadre de sa récente opération de refinancement. Suite à ces rachats, le montant principal total des obligations existantes 2026 qui resteront en circulation s'établira à près de 159,5 millions d'euros, indique le groupe de restauration collective dans un communiqué.

Faut-il comprendre que pour repousser l'échéance de remboursement de 4 ans ça revient à 5.62% - 3. 75 % , à peu près 1.5 % de plus pour les 390 millions rachetés et que c'est pas si mal ? si oui , tant mieux je progresse . Si non ... bof , faudrait que je songe à arrêter la bourse .

|

Répondre

|

MAJ

Franchissement MM 20

|

Répondre

|

D'après le rapport le Moody's ( les rapports des agences de notation sont disponibles sur le site ) le refinancement de la dette devait intervenir au minimum 12 mois avant l'échéance du 15 Juillet 2026 , date de maturité de l'obligation XS2360381730 . on a un peu plus de six mois d'avance .

"Elior a annoncé le succès de son offre d’obligations senior à un taux de 5,625% à échéance 2030 d’un montant en principal total de 500 millions d’euros. L’offre a été sursouscrite, témoignant d’un fort élan et d’une adhésion significative du marché des investisseurs en dette, reflétant la confiance dans la nouvelle histoire d’Elior.Les nouvelles obligations porteront intérêt à un taux annuel de 5,625% et seront émises à un prix de 100% de leur valeur nominale. Les Nouvelles Obligations seront pari passu avec les autres emprunts senior de la Société, y compris sa nouvelle ligne de crédit renouvelable.La société conclura également une nouvelle ligne de crédit renouvelable d'un montant de 430 millions d'euros à l'issue de l'offre d'émission des nouvelles obligations et annulera son accord de lignes de crédit seniors existant."

Je ne comprends pas la nécessité d'emprunter au minimum 12 mois avant la date de remboursement , si c'est un impératif bancaire ou quoi .... Le taux était moins cher avant , alors est-ce parce que la direction anticipe une remontée des taux avant Juillet ? Ca serait surprenant , la guerre en Ukraine pourrait bien s'arrêter avant l'Eté , et même si les exportations de céréales ou autres ne retrouvent pas leurs niveaux d'avant guerre , je ne vois comment ça pourrait ne pas être bénéfique sur l'inflation ? En France aussi l'Energie devrait être moins problématique ( quoique ... ) avec la montée du nucléaire . Mais bref , l'obligation a été sursouscrite ( le bid to cover n'est pas précisé ) et c'est ce qui compte , je n'y connais rien en finance et si la direction a estimé qu'il valait mieux le faire maintenant je leur fais confiance .

Message complété le 26/01/2025 16:09:26 par son auteur.

Ah , au sujet des obligations , quelqu'un peut m'expliquer pourquoi l' OAT4%25APR55 CODE FR0010171975 baisse ? je pensais que quand les taux baissaient ,le prix d'une obligation à 4% remontait .

|

Répondre

|

Je note : "Elior n'a toujours pas sorti un RN positif contrairement à VAC"

On n'est pas le même timing, la même unité de temps : Elior est décalé, mais elle est sur un marché récurent non cyclique…

Grosse évolution du CA annuel sur les 5 dernières années.

Au niveau actuel de CA, il ne faut que 0,5% du CA pour faire 30md'€ de résultat net, c'est envisageable

ça fait que 5 cts sur un ticket à 10,00 €…

|

Répondre

|

D'ici les résultats du S1 , volontairement prévus dans le milieu de fourchette , la baisse est "pricée" dans le cours actuel , mais vu le cours chaotique avec des -40% suivis de + 40 % en quelques mois , on a le temps de se ramasser une nouvelle poussée baissière ou haussière ou les deux .

Elior n'a toujours pas sorti un RN positif contrairement à VAC . Faut de la patience .

|

Répondre

|

https://www.abcbourse.com/analyses/chiffres/ELIORp

… ça modère bien l’enthousiasme 😊

Détenue à ~50% par Derichebourg, il est peut-être plus judicieux de se positionner sur cette dernière 🤔

|

Répondre

|

C'est l'endroit idéal pour poser une nouvelle fourchette haussière d'Andrews et voir ce qui se passe.

Je pense aussi que ça va remonter…

La publication de cette news est je pense faite pour soutenir le cours et relancer le titre dans une période compliqué en bourse quand on est en exercice décalé et qu'on a en face la saison des dividendes qui va couler à flot soutenu jusqu'en juillet.

Beaucoup de gens estiment avoir bien d'autre à faire de rester positionné sur Elior, entreprise sur laquelle le nouveau PDG de Vallourec s'est en partie cassé les dents…

En tous cas je trouve que le nouvel actionnariat aux manettes fait plutôt bien le job car c'est pas facile dans ces métiers ou les prix sont tirés par le bas de maintenir sa marge, ses clients, et d'absorber les hausses de charges…

J'en ai gardé 100 pour marquer la ligne depuis 2020…

|

Répondre

|

L'idée d'un W me plait

|

Répondre

|

En tout cas merci @garsd'1 pour ton avis , comme déjà dit , je n'ai pas de compétences en finance et j'aime bien lire les opinions de personnes plus au fait de cette matière

Message complété le 20/01/2025 12:52:16 par son auteur.

mais concernant le " pari passu " ça veut dire que si la nouvelle obligation n'est pas entièrement souscrite , Elior s'engage à la vendre plus tard aux mêmes conditions qu'au lancement ?

ah que c'est compliqué ...

|

Répondre

|

We expect that the company will address the refinancing of the July 2026 debt maturities in a timely manner, and no later than 12 months before the maturity."

c'est dans un rapport de Moody's , donc c'était attendu au plus tard avant 15 juillet 2026 et vaut peut-être mieux le faire avant les résultats du S1 , enfin ce que j'en dis ... moi

|

Répondre

|

Concernant les conditions d'émissions , c'est le "pari passu"

https://www.dictionnaire-juridique.com/definition/pari-passu-clause.php

En gros, ça équivaut à prolonger la durée de l'obligation dans les mêmes conditions, mais pas forcement avec le même prêteur.

C'est plutôt rare par les temps qui courent…

Le détail est ici

A noter que : "Cette disposition établit donc une égalité juridique entre les financiers d'une même entreprise débitrice. Elle évite qu'en cas de difficultés financières entraînant l'engagement d'une procédure d'ordre, les prêteurs d'un même débiteur puissent chacun faire valoir des sûretés leur conférant des rangs différents "

|

Répondre

|

"Elior prévoit d'utiliser le produit brut de l'offre d'émission des nouvelles obligations, ainsi qu'une partie de sa trésorerie et un tirage de sa nouvelle ligne de crédit renouvelable pour racheter les obligations existantes dans le cadre de l'Offre de Rachat, rembourser le tirage effectué sous sa ligne de crédit renouvelable existante et payer les frais et dépenses liés aux transactions. Si l'intégralité des Obligations Existantes n'est pas rachetée dans le cadre de l'Offre de Rachat, Elior prévoit de les rembourser à leur échéance ou avant leur échéance conformément aux termes du contrat d'émission."

okay on rachète l' ancienne avec le pognon de la nouvelle , ça éloigne le spectre d'une augmentation de capital à échéance de la nouvelle ?

Message complété le 20/01/2025 12:14:10 par son auteur.

c'est bien ça ?

|

Répondre

|

Bonjour , on ne connait pas les conditions ( le taux ) de la nouvelle , et pourquoi ne pas l'avoir laissé courir encore un peu ? 3.75% c'était bien pour une boite notée High yield .

Et pour le rachat , le cours actuel est autour de 99% , va falloir sortir une prime de rachat ...

Mais bon , la compta finance et moi .... si la direction financière le fait c'est qu'il y a une raison ou un intérêt à le faire .

|

Répondre

|

|

Répondre

|

Forum de discussion Elior Group

202510080935 1057536

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !