Et à la fin il ne restera plus que l'OR. - Page 79

Cours temps réel: 4 243,75 -0,17%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

En appui du post du 31/10/2024 17:16:57.

**************************************************************************

L'or pourrait perdre encore 50 $, mais les prix continuent de se déplacer globalement du bas à gauche vers le haut à droite - Dennis Gartman.

Kitco Media

Par Neils Christensen

Publié :

17:37

Mis à jour :

17:47

(Kitco News) - Bien que la tendance haussière à long terme de l'or reste bien soutenue par des fondamentaux haussiers, le marché semble un peu écumant et pourrait être sur le point de subir une correction, selon le célèbre investisseur en matières premières Dennis Gartman.

Dans une interview avec Kitco News, Gartman a exprimé une certaine inquiétude quant à l'attention que l'or a attirée au cours des dernières semaines. La demande renouvelée d'investissement a poussé les prix au-dessus de 2 800 $ l'once.

« Je reste optimiste à long terme sur l'or, mais à court terme, je suis modérément inquiet », a-t-il déclaré dans la lettre de Gartman de la semaine dernière.

« Le public est devenu quelque peu amoureux de l'or au cours des deux dernières semaines. Cela me dérange un peu », a-t-il déclaré dans l'interview.

Les prix de l'or ont chuté de façon spectaculaire par rapport aux sommets historiques de mercredi, les contrats à terme sur l'or de décembre se négociant à 2 746,20 dollars l'once, en baisse de près de 2 % sur la journée. La vente d'or s'est intensifiée alors que l'économie américaine est restée assez résiliente et que les pressions inflationnistes sont restées stables au cours des trois derniers mois.

Jeudi, l'indice de base des dépenses de consommation personnelle (PCE), qui exclut les prix volatils des aliments et de l'énergie et est l'indicateur d'inflation préféré de la Réserve fédérale, a montré que l'inflation au cours des 12 derniers mois se maintenait à 2,7 %, inchangée par rapport aux niveaux de juillet et d'août.

Dans cette correction, Gartman a déclaré qu'il pourrait voir les prix de l'or chuter de 50 dollars supplémentaires à court terme, les investisseurs ajustant leurs attentes en matière d'inflation. Il a ajouté que le potentiel d'une correction sur les marchés boursiers pourrait également contribuer aux risques à court terme de l'or, déclenchant potentiellement un événement de liquidité.

Ces commentaires interviennent alors que le S&P 500 a chuté de près de 2 % cette semaine et est en baisse de 2,5 % par rapport à ses sommets historiques atteints il y a deux semaines.

« Des cours boursiers plus faibles exerceront généralement une certaine pression à la baisse sur l’or, car l’or sera toujours un endroit où l’on peut trouver de la liquidité pour répondre aux appels de marge », a-t-il déclaré.

Cependant, au-delà de la volatilité à court terme de l’or, Gartman a déclaré qu’il restait un haussier à long terme.

« La tendance principale va toujours du coin inférieur gauche au coin supérieur droit », a-t-il déclaré. « L’or en dollars continue d’être fort ; l’or en euros est encore plus fort, et l’or en yens est le plus fort de tous. Je continuerai à conseiller aux gens de détenir de l’or en dollars, en euros et en yens. »

Gartman a noté que l’or reste bien soutenu car l’incertitude géopolitique stimule la demande de valeurs refuges et les banques centrales continuent d’accroître leur exposition au métal précieux.

Bien que la demande du secteur officiel ait ralenti ces derniers mois, Gartman s’attend à ce que l’inflation élevée oblige les banques centrales à continuer d’augmenter leurs réserves d’or dans un avenir prévisible.

« Je ne pense pas que l’inflation ait disparu ; en fait, je pense qu’elle ne fera que s’aggraver », a-t-il déclaré. « Peu importe qui sera élu, la dette publique continuera d’augmenter, ce qui fera grimper l’inflation, ce qui sera préoccupant pour l’activité économique. »

Kitco Media

Neils Christensen

|

Répondre

|

" L'important n'est pas ce que vous allez gagner, mais ce que vous ne perdrez pas "

µµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµ

Compte à rebours de la fin du monde de la dette : les États-Unis se dirigent vers l'une des périodes les plus difficiles de l'histoire - Peter Grandich

Kitco Media

Par Jeremy Szafron

Publié :

17:29

Mis à jour :

17:34

(Kitco News) - Les États-Unis sont confrontés à un jugement économique et politique qui pourrait être la période la plus difficile de leur histoire, a averti l'expert financier Peter Grandich.

Grandich a déclaré à Jeremy Szafron, présentateur de Kitco News, qu'à mesure que le bloc BRICS poursuit son expansion rapide et intensifie sa poussée vers la dédollarisation, la domination traditionnelle du dollar américain est menacée.

Lors du sommet des BRICS de 2024, les représentants de plus de 40 pays ont discuté d'alternatives au dollar, qui pourraient remodeler le commerce mondial et conduire à l'émergence d'une monnaie adossée à l'or, une évolution qui, selon de nombreux analystes, affaiblirait la position du dollar et augmenterait la demande mondiale d'or.

« J'ai appelé la formation des BRICS… ce qu'ils auront fait au commerce mondial sera assimilé à ce que la révolution industrielle a fait », a déclaré Grandich, soulignant la transformation potentielle de l'influence économique.

En outre, alors que la dette américaine devrait atteindre 54 000 milliards de dollars d'ici 2034, Grandich a souligné que l'augmentation de la dette et des vulnérabilités budgétaires accélèrent le besoin de préservation du capital dans le contexte de ces changements structurels dans la dynamique du pouvoir mondial.

Grandich a souligné que les investissements traditionnels axés sur la croissance pourraient ne plus être viables, compte tenu des risques croissants. « Il est désormais plus important de préserver le capital que de l’apprécier », a-t-il noté, soulignant les estimations du Congressional Budget Office qui placent la dette nationale américaine à environ 54 390 milliards de dollars d’ici 2034, contre près de 36 000 milliards de dollars aujourd’hui, selon Statista.

Les paiements d’intérêts sur cette dette devraient également presque doubler, passant de 870 milliards de dollars en 2024 à 1 600 milliards de dollars d’ici 2034, atteignant le niveau le plus élevé de l’histoire des États-Unis, selon la commission budgétaire de la Chambre des représentants. Ces paiements d’intérêts en flèche absorberont plus de 20 % des recettes publiques d’ici 2034, soulignant le caractère insoutenable des politiques budgétaires actuelles.

Le dernier sommet des BRICS a souligné la dynamique de la dédollarisation, alors que des pays comme la Russie et la Chine ont décidé de régler plus de 90 % de leurs échanges bilatéraux en roubles et en yuans, a déclaré Grandich. Ce changement global de domination du dollar souligne la nécessité pour les investisseurs de réévaluer leurs portefeuilles.

Pour l'avenir, Grandich a conseillé de donner la priorité aux actifs physiques comme l'or, qui a démontré sa résilience dans un contexte d'incertitudes économiques croissantes et de changements structurels dans la finance mondiale.

En plus des banques centrales qui continuent de renforcer leurs réserves d'or en 2024, le World Gold Council (WGC) a signalé que la demande mondiale d'or a bondi d'environ 5 % au troisième trimestre, marquant un record et portant la consommation au-dessus de 100 milliards de dollars pour la première fois.

En outre, les pays BRICS envisagent activement une monnaie adossée à l'or, une démarche qui pourrait remettre en cause davantage la domination du dollar et consolider le rôle de l'or dans les transactions financières mondiales, a ajouté Grandich.

"Cette accumulation d'or par les banques centrales à tous les niveaux n'était pas dans une optique d'investissement. C'était une reconnaissance qu'un changement majeur était en cours", a-t-il expliqué, soulignant les plans de réévaluation stratégique de nombreux pays en réponse à un changement de paradigme monétaire.

Les prix de l'or ont atteint plusieurs nouveaux records cette année, approchant les 2 800 dollars l'once en octobre. Grandich a souligné que les tensions géopolitiques accrues et l'incertitude entourant la prochaine élection présidentielle américaine ne sont que quelques-uns des facteurs à l'origine de cette hausse.

Grandich a averti que pour les investisseurs individuels, « ce n'est pas tant une question de combien vous gagnez, mais de combien vous ne perdez pas », suggérant une stratégie d'investissement défensive qui se concentre sur la stabilité plutôt que sur une croissance à haut risque dans un contexte d'incertitudes géopolitiques et économiques croissantes.

Kitco Media

Jeremy Szafron

|

Répondre

|

It's time to act !

*********************************************************************************

Lier l'or au dollar américain : comment la dette américaine et la dépendance à la monnaie fiduciaire menacent la stabilité - entretien exclusif avec le Dr Judy Shelton

Kitco Media

Kitco Media

Par Anna Golubova et Jeremy Szafron

Publié :

30 oct. 2024 - 20h14

Mis à jour :

30 oct. 2024 - 20h21

(Kitco News) - Avec l'augmentation rapide des niveaux d'endettement aux États-Unis, la stabilité du dollar et l'économie américaine sont confrontées à une « menace existentielle », a averti le Dr Judy Shelton, Senior Fellow à l'Independent Institute et ancienne conseillère économique du président Donald Trump. Elle a ajouté qu'il était temps de revenir à une monnaie saine, et une option historiquement éprouvée est de lier l'or au dollar américain.

La dette nationale américaine approche rapidement les 36 000 milliards de dollars, et le service de cette dette coûte déjà des milliards de dollars aux contribuables chaque année.

« Il est désormais devenu évident pour tout le monde que payer les intérêts de la dette coûte désormais plus d'argent aux contribuables… que de payer nos besoins de défense », a déclaré le Dr Shelton à Jeremy Szafron, présentateur à Kitco News.

La crise de la dette américaine est une menace « existentielle »

Dans son nouveau livre, « Good as Gold: How to Unleash the Power of Sound Money », le Dr Judy Shelton a souligné qu’en un peu plus de 50 ans, la dette fédérale américaine a explosé, passant de 400 milliards de dollars en août 1971 à environ 36 000 milliards de dollars. La courbe exponentielle s’est également accentuée chaque année.

Les dernières estimations du Congressional Budget Office (CBO) rendent la situation encore plus désastreuse. Le CBO a projeté que le coût du service de la dette américaine sur dix ans, de 2024 à 2033, s’élèvera à 10 600 milliards de dollars, soit près du double de la prévision initiale de 2021.

« Si vous demandez à quelqu’un, pensez-vous que les États-Unis seront toujours là dans 50 ans ? Il est troublant qu’ils soient presque obligés d’y réfléchir. Nous entendons tellement parler d’insoutenabilité budgétaire ; si nous sommes sérieux, c’est une menace existentielle », a déclaré le Dr Shelton. « Je ne prédis pas cela pour les États-Unis, mais je suis inquiet. »

Le problème est que le système bancaire américain est en train de devenir un service public qui canalise le crédit vers le gouvernement pour couvrir un écart croissant entre les recettes et les dépenses.

« La Fed finit par réguler les taux d'intérêt, en les contrôlant en payant les banques, et non en accordant des prêts au secteur privé. C'est quelque chose qui a changé après 2008. La Fed s'est vu accorder un pouvoir d'urgence pour payer les intérêts sur les soldes des réserves », a déclaré le Dr Shelton.

Pourquoi la Fed est complice des niveaux d'endettement américains et de la dévaluation du dollar ?

La Réserve fédérale est à la tête de la politique monétaire aux États-Unis, et elle a été complice de tout cela en exagérant avec ses pouvoirs « sans limite », selon le Dr Shelton.

« La Fed a été complice des déficits budgétaires du Congrès et de la Maison Blanche. Nous ne voulons pas que la Fed prenne des décisions monétaires en fonction de ce que coûte au gouvernement le financement de sa dette. Pourtant, beaucoup de gens disent que notre seule façon de nous en sortir est de faire exploser la dette du gouvernement américain, ce qui est un mauvais service rendu aux citoyens américains qui n'aiment pas voir leur pouvoir d'achat s'éroder », a noté le Dr Shelton.

« La Fed est devenue trop importante, trop puissante et trop politique »

Elle a ajouté que le Congrès devrait envisager de réformer la Fed, se demandant si la banque centrale américaine devrait avoir ce genre de pouvoir illimité.

« Le Congrès doit se demander si la Fed devrait être autorisée à n'imposer aucune limite au montant de la dette publique qu'elle peut acheter, aucune limite au montant de la monnaie de base qu'elle peut créer d'une simple pression sur une touche, aucune limite au montant des paiements d'intérêts qu'elle peut verser aux banques commerciales et aux fonds communs de placement du marché monétaire aux dépens des contribuables. La Fed est devenue trop importante, trop puissante, trop politique », a déclaré le Dr Shelton à Kitco News.

La banque centrale américaine est désormais en mesure de limiter même le programme économique d'un nouveau président, a-t-elle souligné. « La Fed n'est pas un petit gars. Je suis mal à l'aise à l'idée que la Fed soit dans une telle position pour saper la capacité d'un président élu à mener à bien son programme économique », a déclaré le Dr Shelton.

Pourquoi le dollar a-t-il besoin d'un lien avec l'or ? L'étalon-or classique et Bretton Woods

L'une des conclusions essentielles de son nouveau livre, « As Good as Gold », est que le monde a connu des augmentations de prospérité bien plus importantes lorsqu'il y avait un lien entre les devises et l'or.

« Nous devons lancer des réformes sérieuses visant à récupérer les bénéfices économiques obtenus auparavant – que ce soit en rétablissant certaines des règles qui ont permis au système de Bretton Woods de fonctionner pendant plus de deux décennies ou en explorant de nouvelles propositions pour un étalon-or actualisé », écrit le Dr Shelton dans son livre.

L’une des raisons pour lesquelles le Dr Shelton se tourne vers l’or pour trouver des réponses est que les banques centrales du monde entier augmentent leurs réserves d’or.

« Pourquoi l’or ? Eh bien, il s’avère que c’est ce que la plupart des banques centrales possèdent : leur principal actif de réserve. Il est intéressant de constater qu’au cours des 53 années écoulées depuis que les États-Unis n’ont plus de lien officiel entre le dollar et l’or, nous avons conservé 261 millions d’onces », a-t-elle déclaré. « Nous méritons d’avoir de l’argent dont la valeur n’est pas expropriée, dont le pouvoir d’achat n’est pas délibérément supprimé et dont le dollar n’est pas déprécié en fonction du cadre de la Fed. »

Le dollar valait autrefois « autant que l'or »

Le Dr Shelton propose une nouvelle initiative audacieuse pour rétablir le lien entre le dollar américain et l'or après plus d'un demi-siècle de rupture.

« Ce que nous devons faire, c'est utiliser les avoirs en or comme garantie spécifique pour un nouvel instrument du Trésor – une obligation du Trésor à long terme », a-t-elle déclaré à Kitco News. « Le Trésor devrait émettre des obligations fiduciaires du Trésor. Ceux qui les achètent auraient le droit, à l'échéance, de prendre soit la valeur nominale libellée en dollars de cette obligation, soit la quantité d'or prédéfinie. J'essaie d'attirer l'attention sur le fait que le dollar valait autrefois autant que l'or. »

L'objectif est d'avoir un nouvel instrument de dette qui incarne un engagement à maintenir la valeur du dollar en termes de pouvoir d'achat inhérent à un poids d'or spécifié.

Quelle quantité d'or les États-Unis possèdent-ils et comment est-il évalué ?

Le Dr Shelton a souligné l'utilisation des réserves d'or des États-Unis, qui s'élèvent à plus de 8 100 tonnes, ce qui en fait la plus grande réserve d'or au monde, pour lancer ces nouveaux bons du Trésor.

Cependant, la façon dont l'or est valorisé doit être examinée de plus près, et le point de départ est le moment où le président Nixon a fermé le guichet de l'or.

« En août 1971, Paul Volcker, qui était alors sous-secrétaire aux affaires monétaires au département du Trésor sous la présidence de Nixon, s'est rendu à Camp David avec le président Nixon et a déclaré que nous devions fermer l'accès au guichet de l'or, sinon ils continueront à retirer l'or et le système ne fonctionnera plus. » Le Dr Shelton a décrit : « Nixon a donc prononcé son discours, le 15 août 1971, un dimanche, disant que nous mettions temporairement fin à ce système et que nous construisions un nouveau système monétaire international. »

« Nous avons essayé de fixer un nouveau taux pour l'année et demie suivante. « L’once valait 35 dollars, a pensé Volcker, peut-être 39 dollars, puis 40 dollars. En février 1973, l’once valait 42 dollars. À ce moment-là, grâce à ce qu’on a appelé l’accord Smithsonian, le système a complètement pris fin », a-t-elle ajouté. « Aujourd’hui, la Réserve fédérale et le Trésor considèrent nos avoirs en or comme un actif, mais ils les évaluent à une valeur comptable de 42,22 dollars l’once. Alors, avec l'or à plus de 2 700 $ l'once, c'est un bénéfice potentiellement exceptionnel à gagner entre la valeur marchande de ces avoirs en or et la façon dont ils ont été transportés pendant 53 ans. »

Kitco Media

Anna Golubova

Kitco Media

Jeremy Szafron

|

Répondre

|

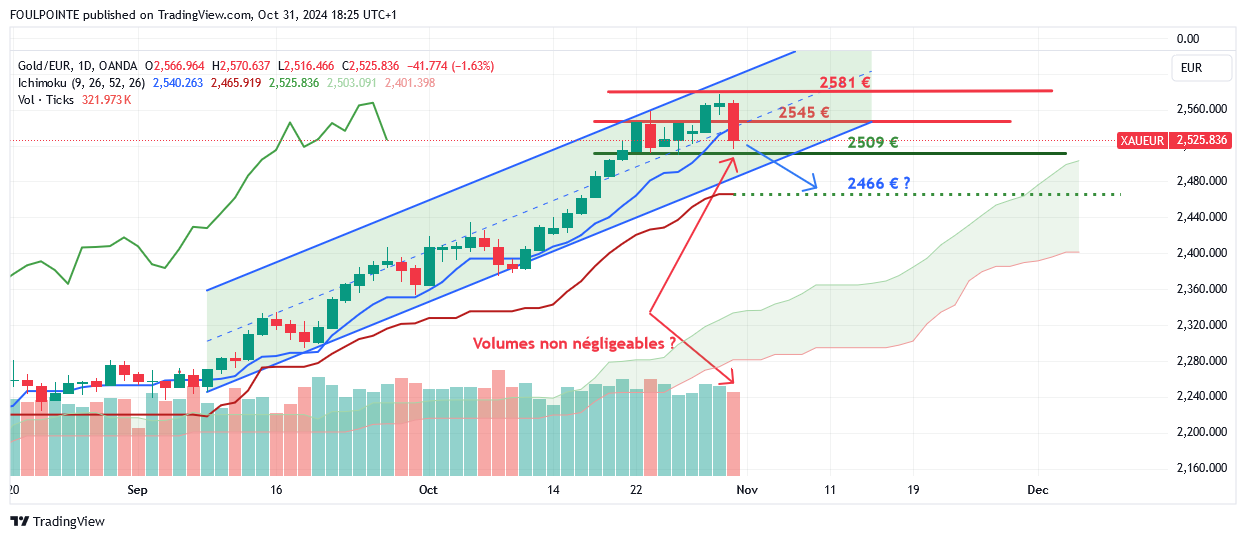

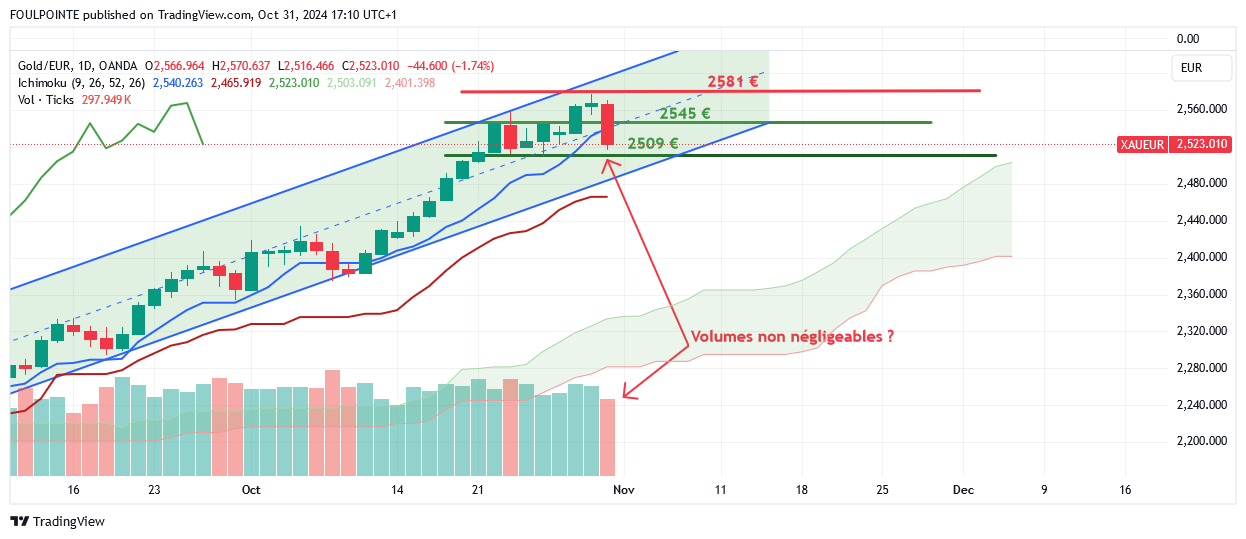

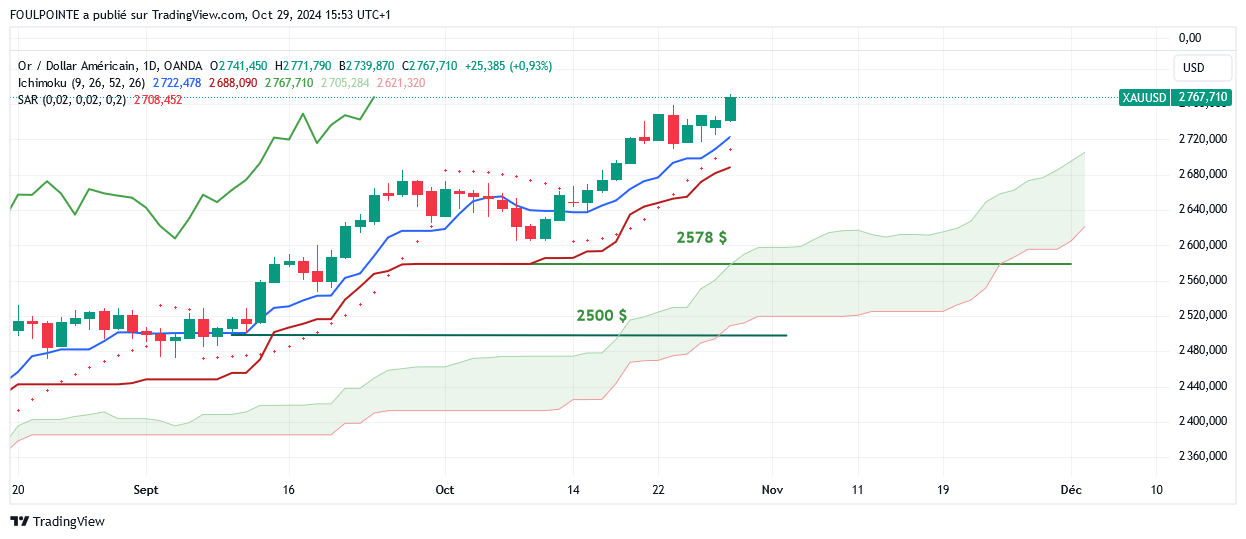

Quasiment en baisse de 2 %. On ne peut pas dire que ce soit une surprise. On en avait parlé.

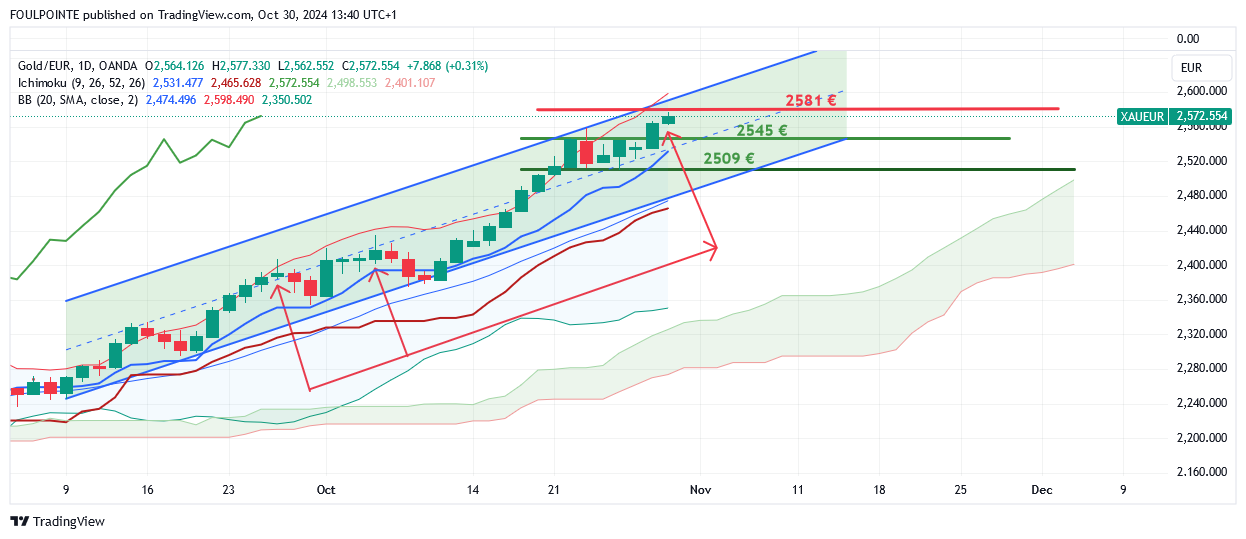

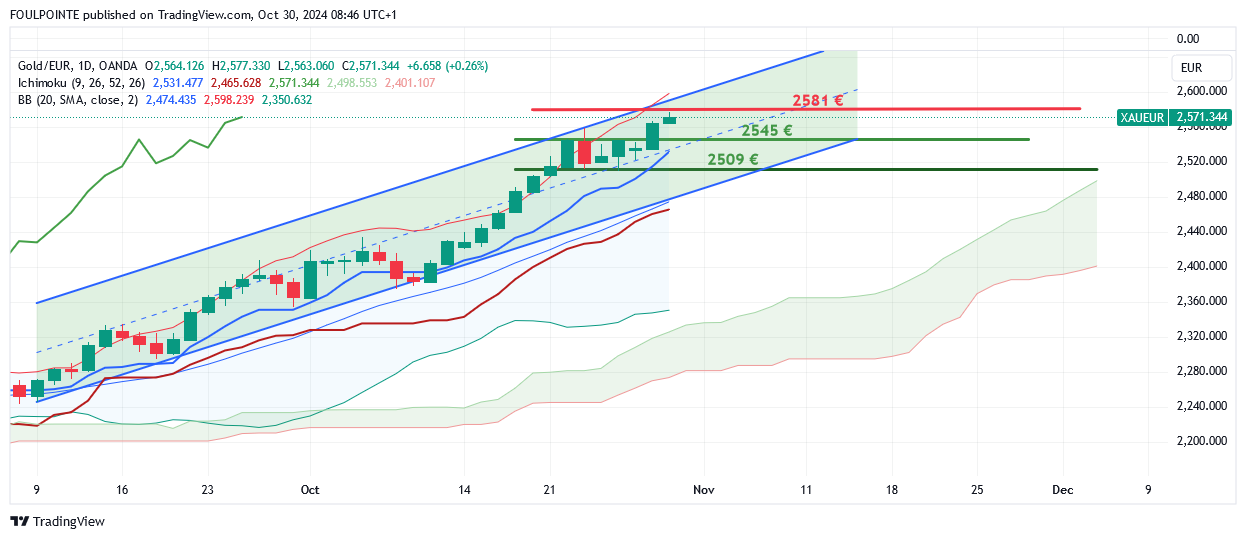

La bougie d'hier, placée en haut d'une phase, était configurée en figure de doji en forme de pierre tombale, possible signal de retournement de tendance. Au fil de la séance d'hier cette bougie s'est muée en doji dit " porteur d'eau " susceptible elle aussi de signaler un retournement de tendance, haussier ou baissier.

La bougie rouge d'aujourd'hui n'est donc pas graphiquement parlant une surprise. On peut aussi ajouter que graphiquement parlant, en Ichimoku le retour des cours sur la tenkan était presque une nécessité, histoire de savoir si les cours étaient bien " raccords " avec ses deux droites, tenkan et kijun.

L'indécision, graphiquement signalée, par la bougie d'hier, s'accompagne aujourd'hui de volumes non négligeables et débouche sur une grosse bougie rouge. Celle-ci ne fait que de traduire des stats économiques et financières us non favorables à l'Or : hier l'explosion des créations d"emplois du rapport ADP ( même si sa fiabilité n'est pas son point le plus fort ) et aujourd'hui des inscriptions au chômage bien plus faibles que celles attendues et des chiffres de PCE Core plus hauts que ceux attendus, pour la période annuelle de septembre : 2,7 % au lieu de 2,6 %.

Il nous reste demain le fameux NFP. Il faudrait que les chiffres de créations d'emplois, non agricoles, publiques et privés soient vraiment catastrophiques pour que l'Or se reprenne. Demain, amha, la logique voudrait que nous nous attendions à une accentuation de la baisse, accentuation qui serait justifiée par des chiffres de créations d'emplois meilleurs, voire largement meilleurs que prévus.

Les prises de bénéfices sont donc justifiées graphiquement parlant ( on grimpe depuis le 9 septembre 2024 ) et sont corroborées par des éléments fondamentaux œuvrant en faveur d'une baisse de l'Or.

Le 5 novembre nous avons les élections us. Les marchés souhaitent plutôt une victoire de TRUMP, largement plus " pro business " que sa rivale.

Mais le point d'orgue sera la décision de la FED le 7 novembre. Mais je ne vois pas la FED, ni passer son tour, ni augmenter les taux. Pourquoi ? pour des raisons politiques. Amha il faudrait que Powell soit fou pour prendre une décision qui pourrait gêner sensiblement le nouveau président à l'aune de son mandat. Que ce soit Trump qui devrait virer Powell s'il ne baisse ses taux, ou Kamala Harris qui verrait d'un bien mauvais œil la décision de la FED, Powell devrait tout faire pour ne pas se mettre à dos le nouveau président.

Qui plus est les marchés actions ne devraient pas également apprécier de voir la FED passer son tour en ne baissant ses taux de 25pb. Si tel était le cas les marchés actions passeraient bien au rouge vif.

Si la FED, " raisonnable " baisse ses taux, elle s'inscrirait toujours dans une logique d'une baisse des taux, baisse que l'Or pourrait apprécier. Quitte à ce que Powell " travaille " son wording en faisant comprendre qu'il est allé aussi loin qu'il le pouvait et que pour les prochaines baisses il faudrait patienter.

Tout ça pour dire, qu'à ce stade de la situation, les opérateurs sur l'Or prennent leurs bénéfices, prises de bénéfices justifiées par des éléments techniques et fondamentaux.

Donc 2 rdv importants : demain pour le NFP et le 7 novembre pour la décision de la FED.

Amha.

Situation actuelle : en baisse de 1,74 % sur les 2523 €, dans le range 2581 € vs 2509 €, et dans la partie basse du range : 2545 € vs 2509 €.

|

Répondre

|

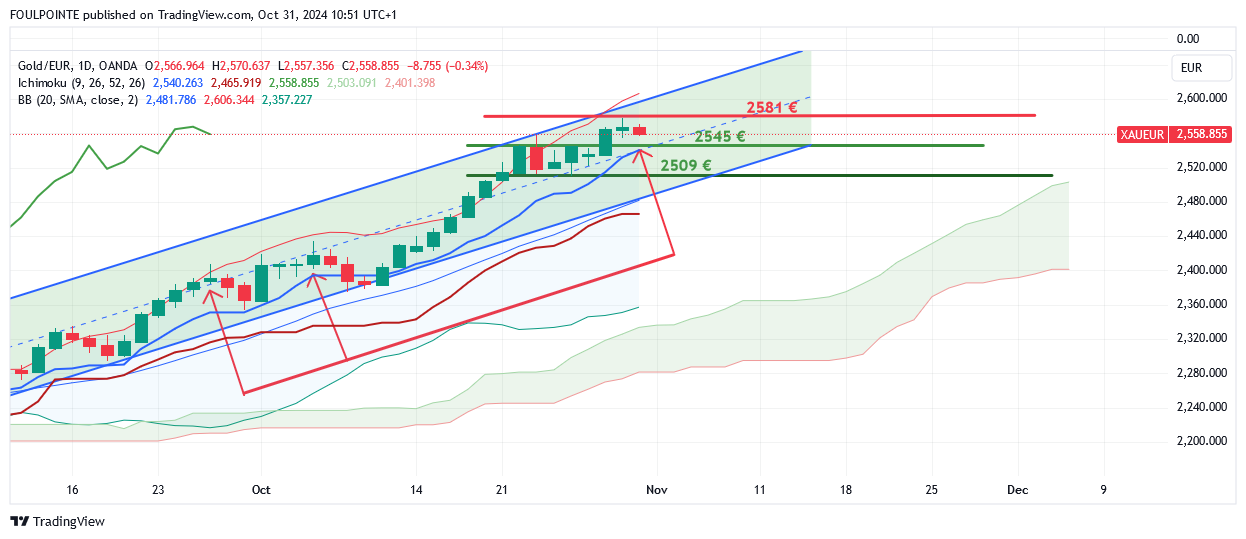

Poursuite de la consolidation horizontale entamée depuis le 22 octobre. Pour le moment dans la partie haute de ce range entre les 2581 € , qui ont bien fait office de résistance, et les 2545 €.

Encore pas mal de stats à venir : ce jour l'inflation us, les stats du chômage et demain la grosse stat sur l'emploi, c-a-d le NFP.

Ajouté à cela les élections us le 5 novembre et la réunion du FOMC les 6 et 7 novembre où la FED devrait décider, soit de ne rien faire, soit de baisser les taux de 25 pb, soit de 50 pb.

Une baisse de 25 pb tiendrait encore la corde, bien que certains n'excluent pas que la FED puisse passer son tour.

Le rapport ADP sur la création des emplois dans le privé était explosif mais ce rapport, selon certains intervenants, n'est pas connu pour sa fiabilité.

Donc wait and see.

Actuellement en baisse de 0,34 % sur les 2559 €.

A noter la stabilité de la paire € vs $ sur les 1,0862.

|

Répondre

|

Futures or - Déc 2024 (GCZ4)

Données dérivées en temps réel

Devise en USD

2.800,65 +19,55 (+0,70%)

|

Répondre

|

bon, apparemment ce monsieur, james rickards semble bien connaitre la finance. avec les réserve.

James Rickards : Publier 28 octobre 2024 TRADUCTION NON GARANTIE

James G. Rickards est le rédacteur en chef de Strategic Intelligence, Project Prophesy, Crash Speculator et Gold Speculator. Il est un avocat, économiste et banquier américain avec 40 ans d'expérience dans le domaine des marchés de capitaux à Wall Street. Il était le principal négociateur du sauvetage de la gestion du capital à long terme L.P. (LTCM) par la Réserve fédérale des États-Unis en 1998. Ses clients comprennent des investisseurs institutionnels et des directions gouvernementales. Son travail est régulièrement présenté dans le Financial Times, Evening Standard, le New York Times, le Telegraph et le Washington Post, et il est souvent invité à la BBC, RTE Irish National Radio, CNN, NPR, CSPAN, CNBC, Bloomberg, Fox et The Wall Street Journal. Il a contribué en tant que conseiller sur les marchés des capitaux auprès de la communauté du renseignement américain, et au Bureau du secrétaire à la Défense au Pentagone. Il a également témoigné devant les États-Unis. Chambre des représentants sur la crise financière de 2008. Rickards est l'auteur de The New Case for Gold (avril 2016), et de quatre best-sellers du New York Times, Currency Wars (2011), The Death of Money (2014), The Road to Ruin (2016) et Aftermath (2019) de Penguin Random House. Et son dernier livre, The New Great Depression, a été publié en janvier 2021.

La règle d'or est réelle

Il y a tant de choses à discuter en ce moment, de la prochaine élection à l'instabilité géopolitique. Mais aujourd'hui, je veux parler d'or. Je l'appelle l'argent une once et future.

L'utilisation de l'or comme monnaie existait de l'antiquité jusqu'à ce que le soutien à l'or s'effondre entièrement en 1971. Pourtant, les banques centrales et les ministères des finances détiennent plus de 37 000 tonnes d'or en réserve.

Pourquoi ? La réponse est que l'or est toujours à la base des systèmes monétaires mondiaux. Il est tout simplement vrai qu'aucun gouvernement ne veut l'admettre parce que la pénurie d'or par rapport aux billets de banque serait exposée s'il le faisait.

Mais l'or arrive à nouveau au fait du système monétaire. Les banques centrales achètent de l'or aussi vite que possible. Examinons certaines données pertinentes avant de nous tourner vers les principales tendances géo-économiques qui entraîneront une hausse du prix de l’or en dollars dans un avenir proche.

Le prix en dollars de l'or est aujourd'hui de 2 754 dollars l'once (sous réserve des fluctuations quotidiennes habituelles). Pas plus tard qu'en novembre. 3, 2022, l'or était de 1 630 dollars. C'est un gain de 69% en moins de deux ans. L'or était de 1 375 dollars l'once au début de juin 2019.

Cela signifie que le prix du dollar de l'or a doublé en un peu plus de cinq ans.

La plupart des gains au cours de cette période ont été enregistrés au cours de l'année écoulée. L'or était encore à 1 845 dollars en octobre 2023. Que nous considérions une tendance pluriannuelle ou une tendance plus récente, l'or s'est progressivement augmenté avec un élan spectaculaire ces derniers temps.

Il y a un peu de maths simple mais important derrière ces mouvements de prix que les investisseurs devraient comprendre. C'est la clé pour réaliser d'énormes profits en or dans les mois à venir.

Les investisseurs ont tendance à se concentrer sur le prix de l'or en dollars et à analyser le prix en chiffres ronds. C'est logique.

Si l'or augmente de 100 dollars l'once et que vous possédez 500 onces, c'est un bénéfice de 50 000 dollars. Un autre gain de 100 dollars par once signifie un autre bénéfice de 50 000 dollars. C'est de l'argent pour vous.

Ce que les investisseurs ne réalisent peut-être pas au début, c'est que chaque gain de 100 dollars (et 50 000 dollars de bénéfices) est plus facile que celui d'avant.

C'est parce que chaque gain est mesuré en incréments constants de 100, mais la mesure commence à partir d'une base supérieure. Un gain constant en dollars est un pourcentage plus faible d'une base en expansion, il est donc plus facile d'atteindre en termes de pourcentage.

Par exemple, si le prix passe de 2 500 dollars à 2 600 dollars l'once, c'est un gain de 4%. Mais si le prix passe de 2 900 dollars à 3 000 dollars l'once (même gain de 100 dollars), c'est un gain de 3,5 %. Évidemment, un gain de 3,5 % est plus facile à capter qu'un gain de 4,0 %, mais c'est le même gain de 100 dollars et un bénéfice de 50 000 dollars dans votre poche.

Cette dynamique est encore plus spectaculaire si nous envisageons des hausses de prix de 1 000 dollars. (Cela signifie 500 000 dollars de bénéfices si vous possédez 500 onces). Lorsque le prix passe de 2 000 dollars l'once à 3 000 dollars l'once, c'est un gain de 50 %.

Mais quand le prix passe de 9 000 dollars l'once à 10 000 dollars, c'est seulement un gain de 11 %. Même gain de 1 000 dollars par once et même bénéfices de 500 000 dollars, mais un obstacle beaucoup plus facile à déplacer de 11 % contre 50 %.

Les maths sont évidentes, mais la psychologie ne l'est pas. Et la psychologie des investisseurs est le moteur qui poussera les prix de l'or à des niveaux beaucoup plus élevés plus élevés que la plupart des investisseurs ne peuvent l'imaginer.

Ci-dessous, je vous montre pourquoi l'or est sur le point de décoller. Lire la suite.

L'or est sur le Linge

Par Jim Rickards

La dernière fois que l'or a été pris au sérieux en tant qu'actif monétaire, c'était au milieu des années 1970. La dernière fois que les investisseurs de détail avaient beaucoup d'appétit pour l'investissement dans l'or, c'était au début des années 1980. L'or a atteint 800 dollars en janvier 1980. C'était le plus haut niveau de l'époque à l'époque. L'or était à plat de 1981 à 1999, atteignant 250 dollars l'once en 1999 à la fin d'un marché baissier de 20 ans.

À partir de là, l'or a atteint un nouveau maximum de 1 900 dollars l'once en août 2011, soit un gain de 670 % en 12 ans. L'or est ensuite tombé sur un deuxième marché baissier, tombant de 850 dollars à 1 050 dollars l'once en décembre 2015. Il s'agissait d'un accident de 45 % par rapport au record de 2011.

Si vous traitez le faible niveau de 1999 de 250 dollars l'once comme une valeur de référence, l'accident de 2011-2015 était en fait de 51,5 % : (850 / 1650 x 51,5 %). Ce calcul est important. Jim Rogers, le plus grand négociant en produits de base de tous les temps, m'a dit qu'aucune marchandise ne va à la Lune sans une correction de 50% en cours de route. L'or a eu sa correction de 50 % en 2015.

Maintenant, c'est parti pour la lune.

Le fait est qu'en dépit de deux marchés haussiers (1971-1980 et 1999-2011) et deux marchés de support (1981-1999 et 2011-2015), l'investissement dans l'or n'a jamais capté l'imagination populaire dans la manière dont le logement l'a fait au début des années 2000 ou que les actions ont aujourd'hui.

Les investisseurs individuels sont entrés et en dehors du marché et les investisseurs du début des années 2000 se sont plutôt bien débrouillés. Hedge finance la dynamique commerciale, mais s'en sortir à la première vitesse. Ils ne pensent pas à l'or de manière différente de ce qu'ils font de soja ou de pétrole. Ce n'est qu'un commerce.

L'empreinte institutionnelle des investisseurs sur le marché de l'or est quasiment inexistante. Du point de vue de l'investissement, l'or a été un actif orphelin avec quelques partisans, mais pas beaucoup. Tout est sur le point de changer radicalement.

Voici pourquoi :

La première clé de l'augmentation prochaine de l'or est le rôle des banques centrales. Les investisseurs de détail et les investisseurs institutionnels ne sont peut-être pas intéressés par l'or, mais les banques centrales le sont certainement. Ces dernières années, les avoirs des banques centrales en or sont passés de 33 000 tonnes métriques à plus de 37 000 tonnes, soit un gain de 12,0 % mesuré en poids.

Cette augmentation a été fortement concentrée dans deux pays - la Russie et la Chine. Les réserves d'or russes sont passées de 600 tonnes métriques en 2008 à 2 335 tonnes métriques aujourd'hui, soit un gain de 1 735 tonnes métriques, soit près de 200%, par rapport à la base de 2008.

La Chine a également enregistré environ 600 tonnes métriques en 2008 et dispose aujourd'hui de 2 264 tonnes métriques, soit un gain de 275%. (Il y a de bonnes raisons de conclure que la Chine a des réserves d'or non divulguées, ce qui augmenterait ces gains totaux et les gains en pourcentages de plus en plus élevés).

Les 10 grands détenteurs d'or comprennent les suspects habituels - les États-Unis, l'Allemagne, l'Italie, la France, la Suisse et le Japon. Mais la liste inclut aussi certains nouveaux arrivants comme la Russie, la Chine et l'Inde.

D'autres pays importants se disputent une place dans le club mondial de l'or. Au deuxième trimestre de 2024 (données les plus récentes), la Pologne a ajouté 18,7 tonnes, l'Inde a ajouté 18,7 tonnes, la Turquie a ajouté 14,7 tonnes, l'Ouzbékistan a ajouté 7,5 tonnes et la République tchèque a ajouté 5,89 tonnes.

Pourquoi les importantes participations en or et pourquoi les ajouts rapides aux réserves d'or si l'or n'est pas un actif monétaire ? La question répond elle-même. L'or est un actif monétaire.

L'achat net de la banque centrale équivaut à environ 20 % de la production annuelle d'or. Cela n'indique pas une pénurie d'or, mais cela place un plancher solide sous le prix du dollar de l'or. Cela crée ce que nous appelons un commerce asymétrique.

À l'envers, le ciel est la limite, mais en revanche, les banques centrales ont le dos dans une certaine mesure parce qu'elles achèteront certainement les creux pour augmenter leur trésor d'or. C'est le meilleur type de commerce à faire.

Donc la scène est fixée. Le calcul simple des gains en pourcentage plus faciles pour les gains constants en dollars est la dynamique qui peut déclencher une frénésie d'achat et conduire à des super-câblés dans le prix en dollars de l'or. L'achat des banques centrales entraîne une augmentation incessante du prix de l'or en dollars et offre un inconvénient limité parce qu'elle achètera les creux. Tout ce qu'il faut pour déclencher le super-pistomère est une évolution inattendue qui n'est pas déjà d'accord.

Maintenant, nous l'avons. Les BRICS se sont rencontrés à Kazan, en Fédération de Russie, la semaine dernière. Les BRICS ont une présidence tournante et Poutine est cette année président des BRICS. Le monde attend l'annonce d'une nouvelle monnaie BRICS. Cela peut arriver à temps, mais pas encore. La nouvelle monnaie pourrait être dans 10 ans.

Ce qui s'est passé au lieu de cela, c'est que Poutine et les BRICS ont annoncé un nouveau registre numérique basé sur la blockchain pour enregistrer les paiements commerciaux en utilisant les monnaies existantes des membres du groupe BRICS. L'importance de ce système (appelé à titre provisoire « BRICS Clear ») est qu'il n'y a pas de dollars et que les canaux de paiement sécurisés sont relativement à la sécurité des sanctions américaines et européennes.

La Russie vendra du pétrole à la Chine pour des roubles, le Brésil vendra des avions à la Chine pour des reais et l'Inde vendra la technologie à la Chine pour les roupies, etc. (Alternativement, tout membre du groupe BRICS peut choisir de prendre la monnaie de tout autre membre BRICS, le tout devant être enregistré sur BRICS Clear).

Les paiements peuvent être réglés sur une base nette au lieu d'une base brute. Cela signifie, par exemple, que la Russie et la Chine peuvent échanger des biens et enregistrer les paiements. Il y aura « à cause » et « dû à» sur les livres.

Ceux-ci peuvent être compensés avec seulement le montant net qui change de mains. Et cela ne doit pas être fait en temps réel, c'est mensuel ou trimestriel. Cela réduit considérablement le montant des paiements et le trafic de messagerie.

La banque centrale ou les banques commerciales de chaque pays peuvent effectuer des paiements aux vendeurs locaux en monnaie locale tout en enregistrant un dû du livre du BRICS Clear sur ses livres.

Ce système peut bien fonctionner, mais il laisse deux questions non résolues par rapport à un système de monnaie unique. Le premier est la stabilité des taux de change, tandis que les soldes sont laissés en suspens. Le deuxième est la suraccumulation d'une certaine monnaie par une partie qui peut avoir une utilisation limitée pour cette monnaie.

Si vous ne voulez pas prendre le risque de change, vous pouvez prendre les soldes des devises de votre contrepartie et acheter de l'or. Et si vous avez trop d'une certaine monnaie sur vos comptes, vous pouvez réduire le solde en achetant de l'or.

Les conséquences n'ont pas encore été englouti dans la tarification du marché. Cela équivaut à un étalon-or informel sans taux de change fixes. Il s'appuie sur les forces du marché (essentiellement libellées en dollars des États-Unis pour l'instant) et ne dépend pas d'énormes réserves d'or librement convertibles dans les banques centrales.

Pourtant, ça marche. Il positionne l'or comme un point d'ancrage dans un nouveau système monétaire international sans les restrictions de l'étalon-or classique.

Le tableau est maintenant complet. L'or est sur la voie ascendante entraînée par l'achat de la banque centrale. L'or est prêt à aller beaucoup plus haut parce que les BRICS utiliseront de l'or physique comme ancre au lieu des dollars américains. Et la psychologie des investisseurs provoquera un super picotement une fois que les grands gains en dollars deviendront quotidiens.

C'est une poudrière et les BRICS viennent de frapper un match. Le geste le plus intelligent pour les investisseurs quotidiens est d'acheter de l'or maintenant avant que le plaisir ne commence vraiment.

|

Répondre

|

Écrit à l'avant dernier post :

" On attend que ceux qui vont en lire le contenu nous disent ce qu'ils en pensent.

Pour le moment l'Or en € tient.

2572 € en hausse de 0,31 % "

Pour le moment ... Et bien le " pour le moment " n'a pas duré trop longtemps ... "

De + 0,31 % ce matin on passe actuellement à un - 0,14 % sur les 2561 € avec une bougie rouge et qui plus est, en forme de doji pierre tombale comme évoqué ce matin.

La news ou l'explication de ce " dégonflage " devrait sortir dans l'après midi ou dans la soirée.

Les stats des créations d'emplois sont trop bonnes ?

Autre raison ?

On va le savoir.

Message complété le 30/10/2024 15:01:36 par son auteur.

1 ère explication possible : l'€ est en hausse de 0,20 % vs le $ US.

A parité identique on serait à 0,07 % de hausse, +/-.

Donc rien de particulier pour le moment.

|

Répondre

|

" Tout le monde il en veut ", achetez mes beaux petits lingots ...

L'intérêt pour l'Or ne se démentirait pas.

*************************************************************************

La nouvelle vague de records de l'or alimentée par la demande d'investissement - World Gold Council

Kitco Media

Par Neils Christensen

Publié :

07:00

Mis à jour :

07:09

(Kitco News) - Au premier semestre 2024, le marché de l'or a été alimenté par une demande record des banques centrales et une demande commerciale sans précédent en Asie, en particulier en Chine. Jusqu’à présent, cette dynamique initiale sur le marché de l’or s’est maintenue, la demande des investisseurs occidentaux s’étant ralentie dans d’autres segments du marché, selon le dernier rapport du World Gold Council (WGC).

Les tendances de la demande d’or du WGC pour le troisième trimestre indiquent que la demande totale d’or (y compris les investissements de gré à gré) a atteint 1 313 tonnes – un record pour un troisième trimestre et une hausse de 5 % par rapport au même trimestre de l’année dernière.

Le rapport a noté que la demande d’investissement était une composante essentielle du marché de l’or, car le prix a atteint des sommets records consécutifs presque chaque semaine au cours de la période de trois mois.

La demande physique de petites barres et pièces et la consommation de bijoux ont connu des difficultés au troisième trimestre, les prix ayant connu une augmentation moyenne de 28 % ; cependant, la demande d’investissement occidentale a plus que compensé cette faiblesse.

Le WGC a indiqué que la demande totale d’investissement a augmenté de 364,1 tonnes au troisième trimestre, soit une augmentation massive de 132 % par rapport au même trimestre en 2023.

Alors que les investisseurs étaient assis sur la touche pendant le premier semestre de l’année, ils ont commencé à émerger lorsque la Réserve fédérale s’est lancée dans une baisse de taux de 50 points de base en septembre.

Le WGC a noté que les fonds négociés en bourse (ETF) adossés à l’or ont été les plus grands bénéficiaires du nouveau cycle d’assouplissement de la Réserve fédérale. Le rapport a souligné qu’après neuf mois de sorties consécutives, le marché de l’or a connu sa première augmentation nette au troisième trimestre.

Dans le même temps, la demande d’ETF au troisième trimestre a pu inverser la majeure partie de la faiblesse observée au cours des six premiers mois de l’année. Au total, le marché des ETF a vu ses avoirs en or augmenter de 94,6 tonnes au troisième trimestre.

« Le troisième trimestre a inversé une grande partie de la faiblesse du premier semestre, et les avoirs depuis le début de l’année ne sont plus que de 25 tonnes inférieurs. « En dollars américains, les actifs mondiaux sous gestion (AUM) s’élèvent à 271 milliards de dollars américains, et les flux depuis le début de l’année sont devenus positifs, à 389 millions de dollars américains », a déclaré le WGC dans le rapport.

Bien qu’il existe encore beaucoup d’incertitudes concernant la cohérence de la demande d’investissement sur le marché de l’or, le WGC a noté qu’il existe des signes solides que cette tendance pourrait continuer à soutenir le marché et les prix jusqu’à la fin de l’année.

Dans une interview avec Kitco News, lors de la conférence 2024 sur les métaux précieux de la London Bullion Market Association, Joseph Cavatoni, stratège en chef du marché pour l’Amérique du Nord au WGC, a déclaré que le cycle d’assouplissement de la Réserve fédérale a complètement changé la donne pour le marché de l’or.

« Nous envisageons six mille milliards de dollars dans des fonds monétaires, qui sont toujours en retard sur les baisses de taux en termes de sorties d’argent parce que tous ces investisseurs attendent leur déclaration annonçant que leurs taux sont plus bas », a-t-il déclaré. « Lorsqu’ils verront cela, ils commenceront à déployer ce capital ailleurs. »

Cavatoni a ajouté que la Réserve fédérale n’a même pas besoin de réduire agressivement les taux d’intérêt pour que l’or en profite. Il a expliqué qu’un cycle d’assouplissement régulier devrait suffire à inciter les investisseurs à revenir vers l’or.

« Nous sommes moins préoccupés par le nombre absolu de baisses de taux », a-t-il déclaré. « Il s’agit davantage de la direction dans laquelle les taux évolueront. Une baisse constante des taux d’intérêt est le catalyseur qui ramène sans cesse le débat sur l’or en tant qu’investissement important. »

Cavatoni a noté que dans cet environnement, même avec des prix à des niveaux record et actuellement à portée de 2 800 dollars l’once, il existe encore beaucoup de valeur à long terme sur le marché de l’or.

En plus de la demande d’ETF traçables, le WGC a également observé que la demande d’investissement sur les marchés de gré à gré (OTC), qui sont beaucoup plus opaques, continue de dominer la demande sur le marché.

Le rapport indique que la demande OTC a augmenté de 137 tonnes, soit presque le double des niveaux observés au cours du même trimestre de l’année dernière.

« Il s’agit du septième trimestre consécutif au cours duquel les investissements de gré à gré ont été positifs pour la demande d’or et restent une composante notable du marché », indique le rapport. « La catégorie « Investissements de gré à gré et autres » capture les flux sur le marché de gré à gré, qui a été de plus en plus influencé par la demande des investisseurs fortunés cherchant à se protéger contre les risques géopolitiques et économiques. L’évolution des prix au cours des derniers trimestres a alimenté cette tendance. »

La hausse des prix freine la demande de bijoux, de lingots et de pièces.

Bien que la demande d’investissement ait été une composante majeure de l’or au troisième trimestre, d’autres piliers essentiels du marché ont connu des difficultés.

Le WGC a notamment noté que la demande de petites lingots et pièces a chuté de 9 % à 269,4 tonnes au troisième trimestre. Les analystes ont attribué ce ralentissement principalement à la Chine, à la Turquie et à l’Europe, qui ont dépassé la croissance en Inde et sur plusieurs petits marchés d’Asie.

Dans le même temps, l’activité des consommateurs occidentaux a été mitigée.

« Comme au trimestre dernier, les investisseurs occidentaux ont continué à manifester un vif intérêt pour l’or, mais cela a été contrarié par un intérêt accru pour les ventes lorsque le prix a atteint des niveaux record, ce qui a entraîné des niveaux nets de demande bien plus faibles », ont déclaré les analystes.

La demande chinoise de lingots d’or a été particulièrement surprenante, car ce secteur a été crédité d’avoir poussé les prix de l’or à leurs premiers records au début de l’année.

« Parmi les vents contraires auxquels ont été confrontés les investisseurs chinois en lingots et en pièces au troisième trimestre, il y a eu une appréciation considérable de la monnaie nationale, qui a réduit la demande de valeurs refuges et diminué le besoin de couverture de change. En outre, la récente pause dans les achats d’or annoncée par la Banque populaire de Chine (PBoC) a également probablement freiné les investissements dans une certaine mesure », ont déclaré les analystes.

Cavatoni a souligné que les investisseurs devraient continuer à surveiller les tendances de la demande en Chine, car ce marché devrait avoir un impact significatif sur le paysage mondial.

Il existe de nombreuses inconnues concernant l’impact que les plans de relance du gouvernement chinois et les baisses de taux de la banque centrale auront sur la demande d’or à l’avenir. Certains analystes suggèrent que l’amélioration de l’activité économique en Chine continuera de soutenir la demande de lingots ; Cependant, les investisseurs chinois pourraient déplacer leur intérêt vers les marchés boursiers, qui semblent désormais soutenus par le gouvernement et la banque centrale.

Le marché des lingots n'est pas le seul segment du marché de l'or à lutter dans un environnement de prix élevés.

Le WGC a rapporté que la demande de bijoux au troisième trimestre a diminué à 459 tonnes, soit une baisse de 12 % par rapport au troisième trimestre 2023. Hors volatilité liée à la pandémie en 2020, il s'agit de la performance la plus faible jamais enregistrée au troisième trimestre.

Il y a eu un bref moment d'optimisme sur le marché de la bijouterie lorsque la demande indienne a bondi pendant l'été après que le gouvernement a réduit sa taxe d'importation sur le métal précieux.

Cependant, les analystes ont noté que l'activité est depuis revenue à la tendance, les consommateurs continuant à faire face à des prix record.

« Alors que le quatrième trimestre progresse avec l'arrivée des périodes festives de Dhanteras et de Diwali, la demande devrait rester soutenue, avec des achats susceptibles d'émerger en cas de baisse corrective du prix », a déclaré le WGC dans le rapport.

Les banques centrales refroidissent sur le marché de l'or

La hausse des prix de l'or a également un impact sur la demande du secteur officiel. Bien que les banques centrales soient restées des acheteuses nettes d'or au troisième trimestre, l'activité a ralenti par rapport à l'année dernière et au début de cette année.

Le WGC a déclaré que la demande des banques centrales a totalisé 186,2 tonnes au troisième trimestre, en baisse de 49 % par rapport à l'année dernière.

"Sur la base des déclarations de certaines banques centrales, il existe désormais des indications plus claires que la forte augmentation du prix de l'or depuis mars a effectivement inhibé certains achats, ainsi qu'encourage certaines ventes parmi les banques qui gèrent leurs réserves d'or de manière tactique", ont déclaré les analystes.

Bien que la demande des banques centrales ait ralenti pendant l'été, les analystes s'attendent à ce que cette tendance se maintienne dans un avenir prévisible.

"Les arguments restent très forts, en raison des défis inflationnistes locaux, pour que bon nombre de ces pays continuent de se diversifier dans l'or", a déclaré Cavatoni.

La demande technologique continue de croître.

Bien que les secteurs aurifères traditionnels aient connu des difficultés au troisième trimestre, le secteur technologique reste un domaine de demande surprenant.

Le rapport indique que la demande de technologie a augmenté à 83 tonnes, soit une hausse de 7 % par rapport à 2023.

« Le troisième trimestre est généralement le plus fort pour la demande en électronique, car de nombreuses grandes entreprises d’électronique lancent de nouveaux produits et appareils sur le marché. Cette année n’a pas été différente, tous les principaux fabricants de smartphones dévoilant de nouveaux produits », ont déclaré les analystes. « La demande dans le secteur de l’électronique s’est renforcée au cours du troisième trimestre, bien que l’industrie adopte une position prudente pour le reste de l’année. »

Kitco Media

Neils Christensen

|

Répondre

|

Explosion des créations d'emplois dans le privé !

13:15 USD Créations d'emplois non agricoles ADP (Oct.) 233K 110K 159K

Mais un ( petit ) gadin pour le PIB.

13:30 USD PIB (Trimestriel) (T3) 2,8% 3,0% 3,0%

Des stats des prix plus faibles que prévues pour ceux ratachés au PIB, mais plus élevées pour ceux rattachés à la consommarion des ménages.

13:30 USD PCE core - Indice des prix à la consommation des ménages (T3) 2,20% 2,10% 2,80%

13:30 USD Indice des prix du PIB (Trimestriel) (T3) 1,8% 1,9% 2,5%

On attend que ceux qui vont en lire le contenu nous disent ce qu'ils en pensent.

Pour le moment l'Or en € tient.

2572 € en hausse de 0,31 %

|

Répondre

|

Krach boursier

La bulle de tous les dangers

rédigé par Bill Bonner 30 octobre 2024

Le gouvernement américain ne fonctionne plus sur la base d’un étalon-or. Mais nous, oui.

« Tous les chemins mènent à l’inflation« , a déclaré le célèbre investisseur Paul Tudor Jones.

PTJ a peut-être raison. Nous pensons qu’il a raison. Du moins, à long terme. Mais le chemin est semé d’embûches, de virages, d’impasses et de ponts.

En fin de compte, presque tous les grands gouvernements dépensent trop d’argent. Nous savons où cette route mène. Politiquement, ils ne peuvent pas contrôler les dépenses. Et financièrement, ils ne peuvent pas contrôler la valeur du dollar. A mesure qu’ils empruntent, impriment et dépensent de plus en plus d’argent, les dollars s’engagent sur la route longue et sinueuse qui les mène au statut de peso.

Dans la vénérable tradition des tyrans du monde entier, les hommes politiques débaucheront leurs propres monnaies afin de continuer à faire tourner la roue et à faire circuler l’argent. Les dollars, les livres, les euros, les yens… Tout va baisser par rapport aux choses réelles, y compris l’or.

Les têtes parlantes de Bloomberg calculent déjà leurs bénéfices. Ils pensent que l’or est un « investissement ». Ils parlent du « commerce de l’or » et espèrent gagner de l’argent en en achetant et en en vendant, en entrant et en sortant du marché en temps voulu.

En ce moment, avec la baisse des taux de la Fed, l’économie qui continue de croître et les élections qui approchent, ils voient les prix de l’or augmenter. Trois mille dollars l’once, c’est le chiffre qui danse sur leurs écrans et dans leurs rêves.

Benzinga rapporte :

« L’or pourrait atteindre 3 000 dollars d’ici 2025, selon un analyste de Bank Of America : L’or reste ‘l’ultime valeur refuge perçue’.

L’or reste ‘l’ultime valeur refuge perçue’ dans l’environnement macroéconomique actuel, selon Michael Widmer, analyste des matières premières chez Bank of America, dans un contexte de préoccupations croissantes concernant les politiques fiscales américaines et leur impact potentiel sur les rendements des bons du Trésor. M. Widmer a expliqué que l’un des principaux facteurs à l’origine de cette hausse est l’augmentation des attentes d’inflation, associée aux changements de politique de la Réserve fédérale. »

Tôt ou tard, les investisseurs vont probablement attraper la fièvre de l’or. Ils négocieront alors les sociétés d’extraction d’or comme ils ont négocié les dot.com en 1999, les cryptomonnaies en 2020 et les actions de l’IA en 2024. Assis dans le sous-sol de leurs parents, les jeunes traders inonderont les forums d’Internet de raisons d’entrer maintenant dans le marché, sous peine d’être laissé pour compte à jamais.

Elon Musk postera des messages énigmatiques à ce sujet. Et les escrocs apprendront rapidement le jargon des mines d’or, et parleront à des auditoires ravis de la fortune qu’ils feront en appliquant leurs secrets d’IA à des mines d’or, qui ne produiront jamais une seule once de ce métal.

Mais nous n’en sommes pas encore là.

Pour l’instant, le plus grand danger à craindre n’est pas la potentielle bulle sur le marché de l’or, mais la bulle sur la dette américaine.

Comme nous l’avons vu, un détourneur de fonds doit avoir quelqu’un à détourner… et la vaste classe moyenne est la victime désignée de l’inflation.

L’or nous protégera-t-il ? Jusqu’à présent, il l’a fait…

Le record historique du prix de l’or corrigé de l’inflation était de 3 411 dollars l’once, en 1980. Source : GuruFocus.com

Le gouvernement américain ne fonctionne plus sur la base d’un étalon-or. Mais nous, si. Nous l’utilisons pour nous protéger des krachs, de l’inflation et des grands marchés baissiers. Nous mesurons également notre richesse réelle en termes d’or.

Toutefois, nous ne l’utilisons pas comme moyen d’échange. Nous ne spéculons pas non plus sur le fait que l’or va « décrocher la lune ».

L’or, dans son état physique, ne se prête pas aux transactions occasionnelles. Et une monnaie numérique adossée à l’or n’a pas encore fait son chemin.

De plus, lorsqu’un navire coule, les gens n’aiment pas abandonner leurs gilets de sauvetage. Et en cas de crise financière, les gens ne veulent pas échanger leur or contre un sandwich au thon. C’est la loi de Gresham : la mauvaise monnaie chasse la bonne de la circulation. Les gens ne dépensent pas leur or, ils le thésaurisent.

Les auteurs de l’étude de la Fed que nous avons mentionnée hier considèrent que l’or est moins une menace pour leur politique d’inflation que le bitcoin… ce qui suggère qu’il pourrait être moins nécessaire de l’interdire ou de le taxer. Dans leur esprit, il s’agit d’un actif mort comme l’étain ou les cartes de baseball.

Mais les autorités fédérales ont interdit la propriété privée de l’or en 1933.

Et si l’or a déjà offert aux gens ordinaires un moyen d’échapper à l’inflation, ils pourraient le faire à nouveau. Et ils diraient qu’ils « protègent les investisseurs » contre une bulle sur le marché de l’or.

Mais cette éventualité est encore trop lointaine pour que l’on s’en préoccupe. Pour l’instant, nous détenons de l’or pour nous protéger contre la grande perte des actions, des obligations et du dollar. Et si jamais l’or lui-même devait causer une grande perte… nous comptons sur notre signal Dow-Or pour nous sortir de la situation à temps.

|

Répondre

|

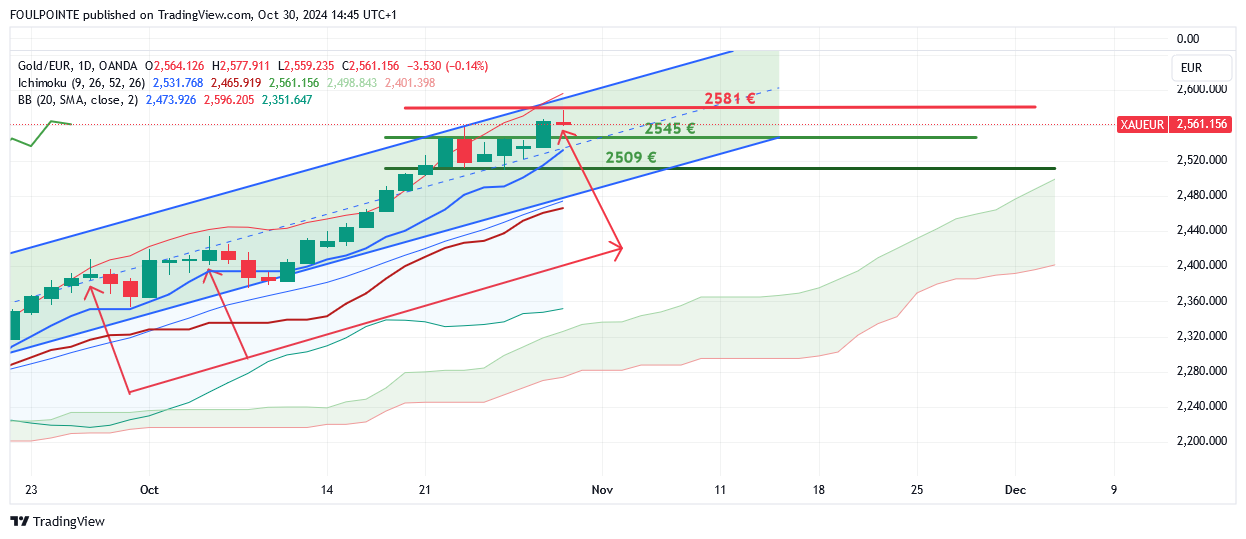

A l'instar de monsieur Jourdain ( Molière ) je fais de l'analyse graphique ( milles excuses auprès des vrais pros d'oser utiliser ce terme ) à la petite semaine.

Ça donne quoi ce matin ? Et bien j'avais noté deux niveaux travaillés par les cours : 2509 € et 2545 €. La différence fait 36 €. Alors je me suis dit et si j'ajoutais ces 36 € au niveau des 2545 €, anciennement résistance et devenu support ? Ça a donné 2581 €.

Et qu'arriva-t-il ? Et bien il arriva que les cours ont fait ce matin un plus haut sur les 2577 € à 4 € près de l'hypothétique ( pour le moment ) nouvelle résistance.

On va attendre de savoir si les cours valideront ce nouveau niveau comme réelle nouvelle résistance.

Satisfait ? Et bien non, car l'actuelle bougie journalière prend actuellement la forme d'un doji en pierre tombale qui, placée en haut d'une hausse peut signifier, si cette bougie est encore là lors de la clôture, un retournement de tendance, à condition d'être validée le lendemain par une bougie négative.

Bon, ça fait beaucoup de conditions, alors attendons de voir quelle forme aura la bougie de clôture.

La bougie de l'Or en $ ne prend pas actuellement cette forme. Comme c'est " la grande sœur " donc on va attendre.

Mais, car il y a toujours un " mais " regardez sur le graph, sur la gauche, on avait eu le 26 septembre une bougie en " presque " forme de doji en pierre tombale et bien qu'est-il arrivé les deux jours suivants ? Deux jours de baisse qui, heureusement ont servi de prétexte à certains pour rentrer sur le marché ou renforcer leurs positions.

Comme la peur n'évite pas le danger, attendons ce soir pour voir la forme qu'aura cette bougie.

Voilà, c'était histoire de ...

Message complété le 30/10/2024 10:40:48 par son auteur.

A

Message complété le 30/10/2024 10:44:11 par son auteur.

A noter la hausse de l'€ ce matin vs le $ us qui pourrait peut-être expliquer en partie la forme que prend la bougie du jour.

A parité nous serions en hausse de 0,26 % ...et la bougie aurait une autre forme.

|

Répondre

|

En guise de petit déjeuner.

L'Or continue d'enchainer les records, et ce n'est que le début selon cet économiste

XAU/USD

0,26%

Investing.com - L’Or continue d’enchainer les records, le métal jaune ayant marqué un nouveau sommet historique à 2794.30 $ l’once la nuit dernière, et restant proche de ce seuil ce mercredi matin.

Les investisseurs semblent en effet jouer la prudence et privilégier les valeurs refuges à moins d'une semaine de l'élection présidentielle américaine, et alors qu’ils attendent des données économiques majeures.

« L'or est très ancré sur le résultat des élections américaines. À court terme, l'or au comptant sera confronté à une résistance à 2 800 $, puis à 2 826 $ », a déclaré Kelvin Wong, analyste principal du marché pour l'Asie-Pacifique chez OANDA, cité par Reuters.

L’économiste Peter Schiff a quant à lui souligné que l’or est en passe d’enregistrer sa meilleure année depuis 1979. Il a cependant souligné une différence de taille, à savoir qu’en 1979, l’inflation était proche de son pic et le marché haussier de l’or proche de sa fin, tandis qu'aujourd'hui l'inflation est proche de son creux et le marché haussier de l'or ne fait que commencer, selon lui.

Schiff a également abordé le potentiel impact de l’élection présidentielle US de la semaine prochaine, estimant que quel que soit le résultat, les déficits budgétaires et l’inflation progresseront, “ce qui est baissier pour les obligations et haussier pour l’or”.

Il a ainsi prévenu que “même si Trump perd, les prix de l’or et les rendements obligataires continueront à progresser”.

Pour les prochaines journées, le sort de l’Or pourrait toutefois surtout dépendre du calendrier économique et de son impact sur les anticipations pour la réunion de la Fed de la semaine prochaine.

En effet, les données du PIB T3 et du rapport ADP (EPA:ADP) sont attendues ce mercredi, tandis que l’indice des prix PCE est attendu demain, et le rapport NFP sur l’emploi vendredi. Une telle avalanche de données clés pourrait avoir un net impact sur les marchés en général, et l’or ne fera sans doute pas exception.

|

Répondre

|

L'or à 2 800 $, c'est pour aujourd'hui ou pour demain ?.

|

Répondre

|

L'Or est une exigence qui réclame quelques efforts de lecture. Si, si 😏

*************************************************************************

L’or vers de nouveaux sommets.

Publié par Julien Chevalier | 29 oct. 2024 | 5824

Le prix de l'or vient d'atteindre un nouveau record historique. Est-ce une tendance de fond ou une phase passagère ? Toutes les conditions sont en tout cas réunies pour alimenter cette ascension. L’incertitude, fer de lance du métal jaune, est omniprésente dans les grandes questions qui se posent aujourd’hui. Comment se terminera le conflit au Moyen-Orient ? L’Occident finira-t-il par abandonner l’Ukraine ? La Chine passera-t-elle à l'offensive contre Taïwan alors que Xi Jinping appelle à renforcer la préparation militaire ? Comment évoluera la scission entre les puissances de l’Ouest et de l’Est ? Quelle sera l'issue des élections américaines ? Comment les gouvernements et banques centrales réagiront-ils en cas de tensions économiques et financières ?

En janvier dernier, nous prédisions déjà que l’or atteindrait de nouveaux records. Il ne faisait aucun doute que la période que nous traversions déjà, faite d’enjeux multiples, était propice à une progression du métal jaune. Bien que l'année ne soit pas encore terminée, l'or a déjà progressé de 32% (en passe de connaître sa meilleure année depuis 1979) quand les indices américains, tels que le S&P 500 et le Nasdaq, affichent des hausses respectives de 20 et 30 %. Cette différence sera d’autant plus marquée dans la durée car l'ascension de l'or repose sur des facteurs structurels là où la performance des marchés américains dépend en grande partie du soutien de la Réserve fédérale.

Pour comprendre le mouvement qui a traversé cette année, il est donc nécessaire de revenir sur les événements marquants. L’inflation, moteur traditionnel de la hausse de l’or, est au cœur de cette dynamique. Souvent perçue comme une simple hausse des prix, elle est en réalité la manifestation visible d’un phénomène bien plus profond : la dévalorisation de la monnaie. Avec le temps, la monnaie moderne, c’est-à-dire la monnaie-dette, perd de sa valeur du fait d’une création abondante. Un phénomène d’autant plus flagrant dans le cas de l’euro, qui a perdu près de 85 % de sa valeur depuis sa création dans les années 2000.

En revanche, l’or, par nature, ne subit pas cette érosion. Car dans cette équation, la rareté est l’élément central : la capitalisation boursière de l'or s'élève à 20 000 milliards de dollars tandis que la dette mondiale dépasse aujourd’hui 315 000 milliards de dollars aujourd’hui… Au même titre que l’on ne peut pas imprimer du blé ou du coton, on ne peut pas imprimer de l’or dont la quantité est limitée, contrairement à de la dette. La période que nous traversons, qui met fin à des décennies d’argent bon marché et aux d’un monde sans limites, semble avoir mis en lumière cet enjeu, tant d’un point de vue idéologique qu’évidemment financier, d’où l’attrait si important des investisseurs institutionnels et particuliers. Ainsi lorsque l’inflation s’accélère comme c’est le cas depuis la crise sanitaire, avec une création abondante de liquidités et une inflation à deux chiffres, l’attrait pour l’or s’accroît. Il connaît une véritable envolée face aux principales devises et permet même largement de compenser l’impact de la hausse des prix.

Cela nous amène à un autre point crucial souvent négligé : celui du refinancement de la dette, car le risque de tensions financières a toujours servi de catalyseur pour le métal jaune. À ce titre les États-Unis sont un cas majeur car le caractère insoutenable de la dette américaine devient aujourd'hui une réalité tangible. Au-delà du fait que l’endettement public américain a augmenté de 500 milliards de dollars au cours des trois dernières semaines (soit 1500 dollars par ménage !) et que son plafond sera une nouvelle fois relevé à l’issue des élections américaines, le Trésor américain devra émettre dans les prochains mois plus de dette que… la demande disponible.

Cela signifie que la solution envisagée sera probablement une monétisation de la dette par la banque centrale américaine, donc une augmentation de la masse monétaire alimentant davantage la dévaluation de la monnaie américaine. À ce titre d’ailleurs, le niveau de refinancement de dettes arrivant à échéance est une donnée à observer partout. La France, par exemple, paie désormais 50 milliards d’euros d’intérêts liés à sa dette (soit environ 800€ par français !) mais prévoit surtout de lever près de 175 milliards d’euros en 2025 dans le seul objectif de rembourser ses dettes contractées. À l’échelle internationale plus largement, environ 75 % des transactions sur les marchés financiers sont désormais dédiées au refinancement des emprunts existants ! Avec une maturité moyenne de 7 ans, cela signifie qu'environ 50 000 milliards de dollars de dette mondiale doivent être refinancés chaque année. C’est une véritable bombe à retardement qui risque corrobore plus que jamais notre analyse selon laquelle les banques centrales sont dans un dilemme entre crise monétaire et financière.

Par ailleurs, leurs décisions, et en particulier celles de la Fed qui reste la banque centrale du monde, ont joué un rôle clé pour l’or cette année. Après une période de resserrement monétaire, elles ont opté pour une pause au cours de l’été, puis une baisse de leurs taux d’intérêt, marquant un tournant après quatre années de hausse. Cette décision a fragilisé la valeur des obligations et des actifs à court-terme qui, par conséquent, ont renforcé l’attrait pour l’or. Les prochaines baisses de taux d’intérêts, prévues dans les semaines et mois à venir, amplifieront encore davantage cette évolution. Par ailleurs, si l’influence du dollar sur le cours de l’or est presque absente aujourd’hui (l’or étant désormais découplé de ses influences historiques) la surévaluation actuelle de la monnaie américaine - estimée à près de 10 % - pourrait également offrir un nouveau soutien au métal jaune.

Le paysage financier mondial est aussi en pleine recomposition. La dédollarisation s’impose comme une priorité pour de nombreux États, les monnaies locales gagnent du terrain dans les échanges internationaux, et la fuite en avant économique des puissances occidentales donne de l’air à la création de nouvelles structures par les BRICS – dont le système de messagerie russe en cours. Cette période conduit à des changements de politiques budgétaires et financières qui profitent à l’or (elle se prête aussi parfaitement à l’organisation d’un nouveau système économique international lors d’un sommet dédié).

Dans cette optique, il est intéressant de rappeler que les banques centrales des pays des BRICS sont les principales acheteuses d’or. Et leur contribution tient une importance majeure. Elles poursuivent l'accumulation de leurs réserves à un rythme soutenu et permettent ainsi une demande institutionnelle solide et visiblement durable. En acquérant plus de 1 000 tonnes par an au cours des deux dernières années – un seuil historique jamais atteint auparavant – elles démontrent une volonté claire : sécuriser leurs économies face à l’instabilité mondiale croissante et aux sanctions économiques unilatérales de l’Occident (notamment celles qui ont visées l’Iran au début des années 2010 et la Russie en 2022). Ce mouvement pourrait d’ailleurs s'accélérer, notamment après des déclarations comme celle de Donald Trump qui, s'il est réélu, entend imposer des droits de douane de 100 % aux pays qui abandonneraient l'utilisation du dollar. Car au cours des années passées, l'extraterritorialité du dollar, combinée aux sanctions économiques imposées par le passé, avait entraîné une accélération de la dédollarisation mondiale. Aujourd'hui, 65 % des échanges commerciaux entre les pays des BRICS se font déjà hors dollars sans oublier que la part des réserves en monnaie américaine ne cessent de diminuer…

Parmi ces acteurs majeurs, la Chine occupe une position centrale. À la tête de ce mouvement, elle est particulièrement motivée par l’accumulation d’or pour des raisons financières (ses achats ne sont d’ailleurs pas tous enregistrés) comme politiques, étant donné les vives tensions qui demeurent avec les États-Unis. Mais la Chine n’est pas isolée dans cette dynamique. Ce phénomène s’inscrit dans une tendance globale de diversification des réserves. Les conflits géopolitiques persistants (dont la Ukraine, le conflit au Moyen-Orient et les risques croissants à Taïwan), l'élection américaine dont l’influence sur la scène mondiale sera très forte, et les achats des banques centrales qui jouent un rôle de confiance, poussent plus largement les investisseurs à abandonner les actifs financiers traditionnels, jugés trop risqués, pour se tourner vers l'or. Pas seulement dans les pays dits du « Sud », mais aussi chez les investisseurs occidentaux qui achètent massivement de l'or depuis cet été avec des achats consécutifs dans des fonds négociés en bourse et adossés à l'or.

Ces mouvements massifs ne sont pas le fruit du hasard. Ils s’inscrivent dans une dynamique historique où, à chaque période d’incertitude, l’or sert non seulement de valeur refuge, mais aussi d'indicateur des crises à venir. Son évolution cette année en est une nouvelle preuve alors que les conflits géopolitiques s’intensifient et l’économie mondiale montre plus que jamais ses fragilités. Cette réalité, pourtant évidente, ne saurait toutefois être comprise que par une analyse du temps long. Nous sommes à l’aube de grandes transformations et l’or semble prêt à jouer, plus que jamais, son rôle historique.

|

Répondre

|

Une allure de réchauffé, mais un bon résumé quand même.

********************************************************************

Les prix record de l'or entraînés par l'incertitude des élections américaines

Kitco Media

Par Neils Christensen

Publié :

18:44

Mis à jour :

18:52

(Kitco News) - Dans une semaine, les Américains se rendront officiellement aux urnes pour élire un nouveau Congrès et un nouveau président. Les sondages étant trop serrés pour être annoncés dans la plupart des États clés, l'incertitude continue de monter sur les marchés financiers, incitant les investisseurs à se tourner vers l'or comme un actif refuge fiable.

La demande renouvelée d'or, valeur refuge, a contribué à faire grimper les prix à des niveaux proches de leurs récents sommets.

Ole Hansen, responsable de la stratégie des matières premières chez Saxo Bank, a déclaré que l'incertitude politique américaine est le moteur de la nouvelle demande de valeurs refuges sur les marchés des matières premières.

« Étant donné l'absence de réponse à la désescalade au Moyen-Orient observée sur les prix du pétrole brut (qui ont chuté lundi à leur plus forte baisse en deux ans), nous concluons que la dernière vigueur est de plus en plus considérée comme une protection contre un éventuel « coup de balai rouge » lors des élections américaines du 5 novembre, où un parti politique, en l'occurrence les Républicains, contrôle à la fois la Maison Blanche et le Congrès », a déclaré Hansen dans une note. « Ce scénario suscite des inquiétudes quant aux dépenses publiques excessives, qui font grimper le ratio dette/PIB tout en alimentant les craintes d'inflation par le biais des droits de douane sur les importations, ainsi que les risques géopolitiques. Les investisseurs se tournent vers les métaux précieux comme protection, même si les attentes de taux plus bas et de conditions financières plus faciles s’estompent, car le FOMC pourrait être contraint de mettre en pause la phase actuelle de baisse des taux. »

Dans le même temps, certains analystes ont noté qu’une victoire démocrate la semaine prochaine pourrait également augmenter les dépenses publiques et faire grimper encore davantage les niveaux d’endettement.

Hansen a ajouté qu’en raison du positionnement actuel du marché, les risques de baisse sont croissants.

« Si le résultat de la semaine prochaine n’est pas une victoire écrasante, nous pourrions potentiellement assister à une correction rapide de 100 à 150 dollars », a-t-il déclaré.

Cependant, au-delà de la volatilité actuelle, Hansen a déclaré que l’évolution des prix, bien qu’élevée, ne semble pas excessive.

« Je ne vois aucun signe d’euphorie sur le marché de l’or, simplement un métal qui a progressé de plus de 30 % cette année alors que les investisseurs du monde entier cherchent une protection contre de multiples incertitudes, toutes indiquant un monde instable. « Les principaux facteurs de cette phase haussière sont les inquiétudes concernant l’instabilité budgétaire, la demande de valeurs refuges, les tensions géopolitiques, la dédollarisation qui entraîne une forte demande des banques centrales, le recours des investisseurs chinois à l’or dans un contexte de taux d’épargne historiquement bas et d’inquiétudes concernant le marché immobilier, ainsi que les incertitudes récemment accrues entourant l’élection présidentielle américaine », a déclaré Hansen.

Pour l’avenir, Hansen a noté que l’or a encore une marge de progression, car les investisseurs institutionnels commencent à peine à réintégrer les fonds négociés en bourse (ETF) adossés à l’or.

Krishan Gopaul, analyste principal du marché au World Gold Council, a noté dans un message publié sur les réseaux sociaux mercredi que le marché des ETF a enregistré des entrées d’environ 15 tonnes évaluées à 1,4 milliard de dollars la semaine dernière. Dans le même temps, la demande d’ETF jusqu’à présent cette année est devenue positive, en hausse d’environ huit tonnes.

« L’Asie a mené les entrées, principalement tirées par les fonds chinois, suivies par l’Amérique du Nord », a-t-il déclaré.

Bien que de nombreux analystes continuent de souligner le potentiel de l’or alors que la Réserve fédérale entame un nouveau cycle d’assouplissement, certains commencent également à s’interroger sur la dynamique qui reste sur le marché de l’or, d’autant plus que l’économie et le marché du travail restent relativement résilients.

Les analystes du marché ont observé que les perspectives optimistes sur l’économie poussent les rendements des obligations à 10 ans à leur plus haut niveau depuis trois mois. Le rendement des obligations à 10 ans se négocie actuellement à 4,32 %.

Fawad Razaqzada, analyste de marché chez Forex, a déclaré que des rendements obligataires plus élevés et un dollar américain plus fort représentent un risque important pour l’or à court terme.

« Le coût d’opportunité élevé des actifs non productifs comme l’or devient de plus en plus évident à mesure que les rendements obligataires montent en flèche. Dans le même temps, les incertitudes persistantes liées aux élections américaines peuvent apporter un certain soutien, mais sans nouveaux moteurs importants, les acheteurs d’or pourraient se retrouver en pause jusqu’à ce qu’une correction plus claire émerge », a-t-il déclaré. « Si les rendements et le dollar maintiennent leur dynamique, nous pourrions voir les perspectives de l'or s'assouplir à court terme, car le coût de détention d'actifs non productifs augmente. Aucun signe de ce type n'a cependant été observé jusqu'à présent. »

Ricardo Evangelista, analyste principal d'ActivTrades chez ActivTrades, a déclaré que les prix devraient probablement rester soutenus autour des niveaux actuels ; cependant, il a ajouté que les gains pourraient être limités à court terme.

« Les traders devraient procéder avec prudence avant la publication de plusieurs données clés à la fin de la semaine. Avec l'indice des dépenses de consommation personnelle, considéré comme la mesure d'inflation préférée de la Fed, les chiffres du PIB et les données cruciales sur l'emploi non agricole, tous prévus pour être publiés, une série de facteurs pourraient influencer les plans de réduction des taux de la Réserve fédérale », a déclaré Evangelista, dans une note. « En fin de compte, ces facteurs façonneront la performance du dollar et des marchés obligataires, qui, compte tenu de leur corrélation inverse avec l'or, auront également un impact sur les prix du métal précieux. »

Kitco Media

Neils Christensen

|

Répondre

|

Toujours plus haut ? Encore plus haut ?

**********************************************************

Le prix de l'or atteint de nouveaux sommets historiques avant des événements majeurs

Kitco Media

Par Jim Wyckoff

Publié :

17:40

Mis à jour :

17:46

(Kitco News) - Les prix de l'or et de l'argent sont solidement plus élevés dans les premiers échanges américains mardi, l'or atteignant un nouveau record de 2 784,00 $ l'once, sur la base des contrats à terme Comex de décembre.

La demande de valeurs refuges maintient un plancher sous les deux métaux précieux avant les données économiques américaines clés plus tard cette semaine et l'élection présidentielle américaine la semaine prochaine. Les achats techniques dans les deux métaux sont également présents dans un contexte de graphiques entièrement haussiers. L'or de décembre a augmenté de 24,90 $ à 2 780,60 $ et l'argent de décembre a augmenté de 0,499 $ à 34,50 $.

L'important rapport sur l'emploi américain de vendredi, puis les élections américaines de la semaine prochaine, rendent le marché pensif à l'heure actuelle. Cette inquiétude soutient l'intérêt d'achat pour les marchés de l'or et de l'argent, valeurs refuges.

Les principaux marchés extérieurs voient aujourd'hui l'indice du dollar américain légèrement augmenter. Les prix à terme du pétrole brut Nymex sont légèrement en baisse et se négocient autour de 67,00 $ le baril. Le rendement de référence des bons du Trésor américain à 10 ans atteint actuellement 4,324 %. Les rendements des obligations américaines sont en hausse ces derniers temps.

Le Wall Street Journal rapporte que les inquiétudes concernant la hausse du déficit fédéral américain contribuent à faire grimper les rendements obligataires. Les investisseurs « parient qu’une situation budgétaire difficile pourrait ne faire qu’empirer après les élections », indique le rapport.

Le fait que l’or se maintienne près de son niveau record malgré un dollar américain fort et des rendements du Trésor en hausse pourrait également être dû à la demande de valeurs refuges concernant le potentiel de gonflement supplémentaire de la dette du gouvernement américain.

Techniquement, les haussiers de l’or de décembre ont un fort avantage technique global à court terme. Les prix sont dans une tendance haussière de quatre mois sur le graphique à barres quotidien.

Le prochain objectif de prix à la hausse des haussiers est de produire une clôture au-dessus d’une résistance solide à 2 800,00 $.

Le prochain objectif de prix à la baisse à court terme des baissiers est de pousser les prix à terme en dessous d’un support technique solide à 2 700,00 $. La première résistance est observée au plus haut du contrat de 2 784,00 $, puis à 2 800,00 $. Le premier support est observé au plus bas de la nuit à 2 752,00 $, puis au plus bas de cette semaine à 2 736,90 $.

Évaluation du marché de Wyckoff : 9,5.

Les haussiers des contrats à terme sur l'argent de décembre ont un solide avantage technique global à court terme. Les prix sont dans une tendance haussière accélérée depuis 2,5 mois sur le graphique à barres journalier. Un motif de drapeau haussier s'est également formé sur le graphique journalier.

Le prochain objectif de prix à la hausse des haussiers de l'argent est de clôturer les prix au-dessus d'une solide résistance technique à 37,50 $. Le prochain objectif de prix à la baisse pour les baissiers est de clôturer les prix en dessous d'un support solide à 32,00 $. La première résistance est observée au plus haut d'aujourd'hui à 34,725 $, puis à 35,07 $. Le prochain support est observé au plus bas d'aujourd'hui à 33,765 $, puis à 33,26 $. Évaluation du marché de Wyckoff : 8,0.

Kitco Media