Stmicroelectronics - Page 4

Cours temps réel: 24,82 -1,76%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

STMicroelectronics : sur un support

26/03/2025

Autour de 22 Euros

Environnement. Le 24 février, nous réduisions l'exposition à STM en prenant des bénéfices à 26,55 Euros. Le rebond de la valeur semblait prématuré compte tenu d'un environnement de marché toujours déprimé dans les semi-conducteurs. La suite de l'histoire nous donne raison avec un titre STM de retour aujourd'hui vers les 22 Euros... Pour le dernier exercice, la correction des stocks, la décélération de l'industrie automobile et la faiblesse générale de la consommation des ménages ont conduit à une baisse de 23,2% du chiffre d'affaires. Même si le groupe franco-italien s'emploie à réduire sa structure de coûts, le résultat net a chuté de 63% pour revenir à 1,5 Milliard de Dollars au lieu de 4,2 Mds$...

Trimestre. Avec le maintien de conditions de marché adverses, les revenus devraient se situer à 2,5 Mds$ sur le premier trimestre 2025 soit un repli marqué par rapport aux 3,4 Mds$ réalisés lors de la période similaire de 2024. Le patron de STM Jean-Marc Chery considère toutefois que la situation devrait s'améliorer de manière graduelle par la suite. L'apurement des stocks approcherait en effet de son terme... On comprend que le chiffre d'affaires du second trimestre sera plus consistant que celui du T1 2025 mais probablement encore en deçà de celui du T2 2024. Compte tenu des incertitudes actuelles, STM ne fournit pas d'indication quant à l'évolution de sa profitabilité sur l'année en cours.

Déboires. Au vu du retard accumulé, le groupe a repoussé de trois ans, soit à 2030 au lieu de 2027, l'objectif d'un chiffre d'affaires de 20 Mds$. Pour rappel, on était à 13,2 Mds$ l'an dernier... Sur le fond, STM est affecté par un cycle défavorable comme cette industrie des puces électroniques en a déjà connu beaucoup. Les déboires actuels de la société ne sont pas structurels mais conjoncturels. Celui qui a de la patience ferait bien de revenir à l'achat sur le titre dans les cours actuels. La zone des 22 Euros constitue un support graphique intéressant et la tendance devrait redevenir favorable sur le moyen terme...

|

Répondre

|

STMicroelectronics, plus forte baisse du CAC 40 à la mi-séance du vendredi 21 mars 2025-

(-3,29% à 21,88 euros)

Le fabricant de semi-conducteurs est de nouveau lanterne rouge et poursuit son mouvement baissier. Le titre recule de près de 10% depuis le début de l'année.

|

Répondre

|

Le 13 mars 2025

STMicroelectronics (-2,13 % à 22,24 euros)

Le fabricant de semi-conducteurs est sous pression ce jeudi. Son concurrent allemand Infineon et Soitec perdent également du terrain. Le titre recule de 8% depuis le 1er janvier.

|

Répondre

|

La France maintient son appui au PDG de STMicroelectronics-source

Le 28 février 2025

La France a renouvelé son soutien au PDG du fabricant franco-italien de semi-conducteurs STMicroelectronics, Jean-Marc Chéry, dont la gouvernance est critiquée par Rome, a appris Reuters de source proche du dossier.

Le ministre français de l'Economie et des Finances, Eric Lombard, a échangé au sujet de STMicroelectronics avec son homologue italien Giancarlo Giorgetti jeudi en marge du G20 en Afrique du Sud, a-t-on précisé de même source.

Le ministère français de l'Economie soutient la banque publique Bpifrance, qui détient une part égale avec l'Etat italien dans STMicroelectronics (quelque 13,6% chacun), BpiFrance appuyant Jean-Marc Chéry, a ajouté la source.

L'échange de jeudi fait suite aux critiques formulées par le ministère italien de l'Economie à l'encontre du PDG français de STMicro, qui compte les géants américains Apple et Tesla parmi ses clients. Le groupe constitue un actif stratégique pour la France comme pour l'Italie.

Le directeur général de Bpifrance Nicolas Dufourcq, qui préside le conseil de surveillance de STMicroelectronics, avait déclaré plus tôt dans la semaine à Reuters que Jean-Marc Chéry, PDG depuis 2019, conservait sa confiance.

Le DG de Bpifrance a également réfuté que la direction de l'entreprise favorise les intérêts français au détriment des intérêts italiens, l'une des critiques émanant de Rome. "C'est une contre-vérité", a affirmé Nicolas Dufourcq.

Le gouvernement italien souhaite aussi s'assurer que le groupe ne va pas supprimer davantage de postes en Italie qu'en France.

D'après un article de Bloomberg en janvier, le fabricant de puces envisage des suppressions d'emplois représentant jusqu'à 6% de ses effectifs, dans le cadre d'une restructuration.

Le groupe a fait état d'une chute de 23% de ses ventes nettes en 2024 par rapport à l'année précédente. STMicroelectronics subit le ralentissement de la demande pour les voitures électriques, l'un de ses débouchés.

Le ministre italien Giancarlo Giorgetti avait exprimé son mécontentement envers Jean-Marc Chéry dès 2024.

Le renouvellement de ce dernier à son poste avait été proposé par le conseil de surveillance de STMicroelectronics, puis approuvé à plus de 99% en assemblée générale en avril 2024.

Ce n'est bon ni pour l'entreprise, ni pour la valeur actionnariale si le PDG subit constamment des attaques. Il doit pouvoir se concentrer sur les activités du groupe", a estimé auprès de Reuters une autre source familière du sujet, qui a souhaité rester anonyme.

Sur l'année 2024, le cours de STMicro a chuté de 46%.

Contacté, STMicroelectronics n'a pas réagi dans l'immédiat. Le service de presse du ministère de l'Economie italien a quant à lui indiqué que "les sujets discutés pendant les réunions bilatérales sont confidentiels".

|

Répondre

|

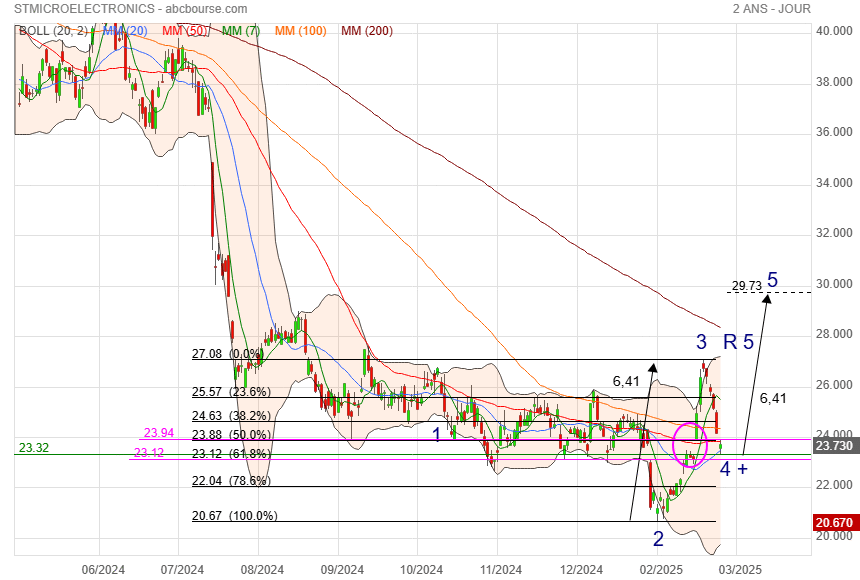

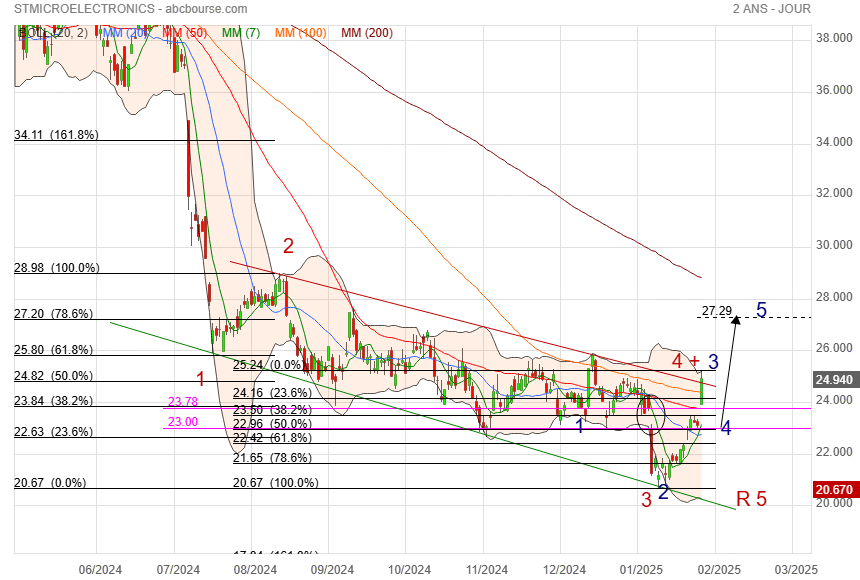

Décompte ajusté

Message complété le 04/03/2025 19:32:25 par son auteur.

invalidé

reste plus qu'à espérer une b sur le dernier + bas

|

Répondre

|

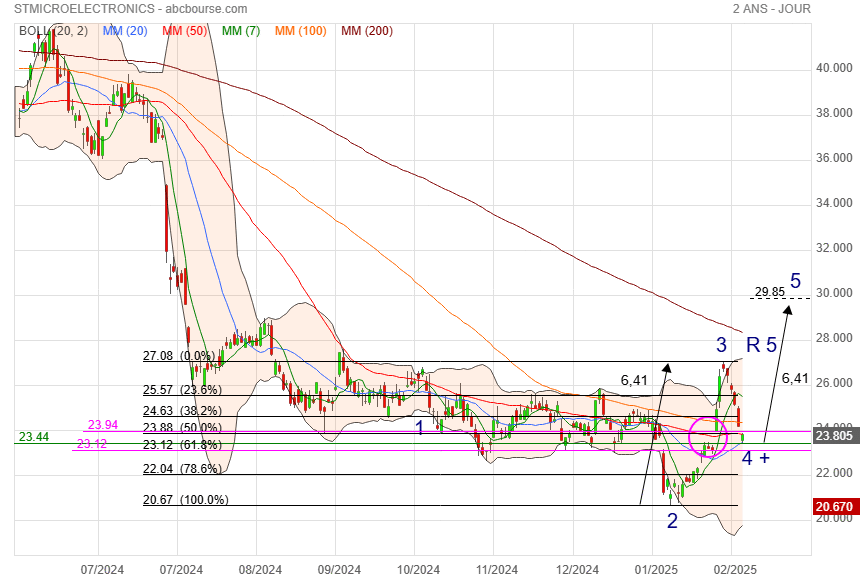

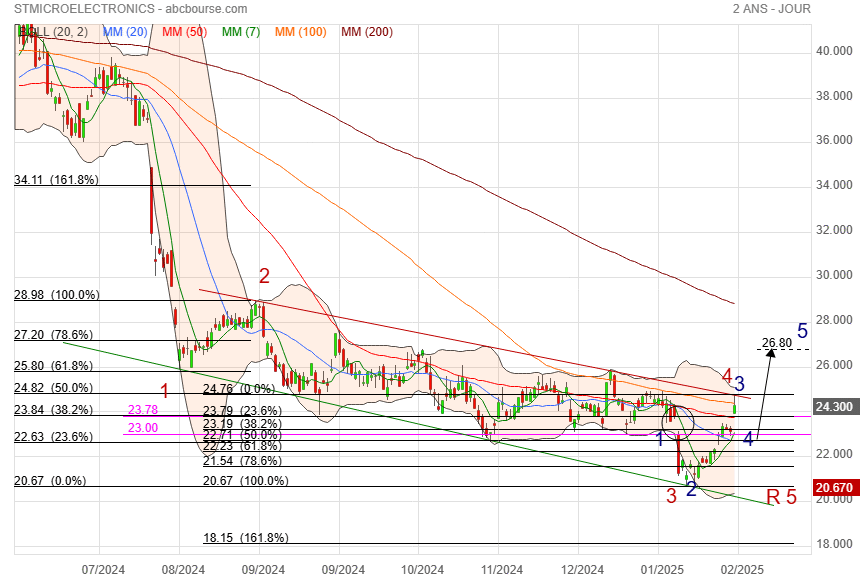

MAJ

Nous sommes dans le gap

Rebond sur MM 20

|

Répondre

|

MAJ

Message complété le 27/02/2025 17:37:48 par son auteur.

nous aurions cible 5 à 29,53 si comblement du gap

|

Répondre

|

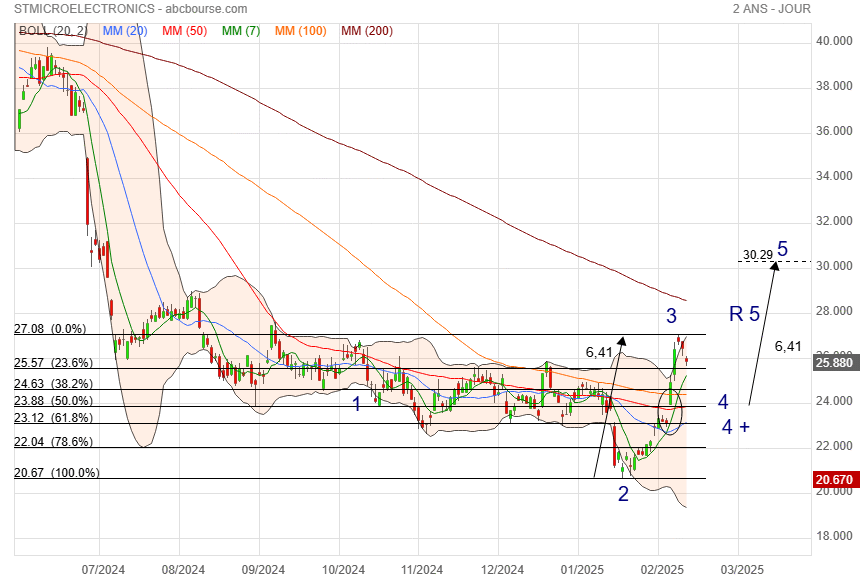

Nouveau décompte Bull

|

Répondre

|

l'avenir de Jean-Marc Chéry en question

JB.A. Publié le 25/02/2025 à 09h11

(Boursier.com) — STMicroelectronics débute la séance en retrait de 2% à 25,9 euros. L'avenir de Jean-Marc Chéry à la tête du spécialiste des semi-conducteurs s'écrirait en pointillés. Selon les informations de nos confrères des 'Echos', le ministère italien de l'Economie "souhaite remercier Jean-Marc Chéry". "Rome, lui reproche sa gestion qui favoriserait clairement les intérêts de Paris en s'appuyant sur un comité exécutif où le nombre d'Italiens est passé de 5 sur 8 à 3 sur 9. Mais aussi la décision d'implanter les nouvelles productions de composants électroniques non loin de Grenoble, grâce à une contribution du gouvernement français de 2,9 milliards d'euros dans le cadre du Chips Act européen", explique le quotidien.

"Le ministère de l'Economie italien s'alarme également d'un plan de suppression d'environ 3.000 emplois, en France et en Italie, ce qui représente 6% des effectifs du groupe. Il redoute avec les syndicats que les sites dans l'Hexagone soient plus protégés que ceux présents dans la péninsule", ajoute le journal. Des sources proches du Trésor Italien ont confirmé aux 'Echos' l'intention de Giancarlo Giorgetti, le ministre de l'économie transalpin, de remplacer Jean-Marc Chéry.

Ce n'est pas la première fois que le gouvernement de Giorgia Meloni manifeste son mécontentement contre la gestion du groupe. L'an passé, Rome s'était déjà opposé à un troisième mandat de Jean-Marc Chery à la tête du groupe. Le dirigeant avait finalement sauvé sa tête grâce au soutien de Bruno Le Maire. La partie pourrait cette-fois s'avérer plus compliquée.

Les gouvernements italien et français détiennent chacun 50% d'une société holding qui possède elle-même une participation de 27,5% dans le fabricant de puces, par l'intermédiaire du ministère des Finances transalpin et de Bpifrance.

|

Répondre

|

STMICROELECTRONICS : UNE TRÈS BELLE SEMAINE !

21/02/2025

La roue serait-elle en train de tourner chez STMicroelectronics ? Après avoir chuté de 47% l'an passé, le titre du fabricant franco-italien de puces affiche la plus belle performance de la semaine sur le SBF120 avec un gain de près de 15%. Une hausse qui permet au titre de repasser dans le vert depuis le début de l'année et d'afficher un bilan à peu près comparable au CAC40 (+10% environ).

Vendeur, ou au mieux à 'conserver' sur le dossier depuis trois ans, Jefferies a relevé à l''achat' sa recommandation sur la valeur, affirmant que la fin de la période la plus sombre pour STMicro est proche et que l'action devrait commencer à se redresser à mesure que se dessine un nouveau cycle haussier dans le secteur des semi-conducteurs automobiles et industriels. Bien que le bénéfice par action ait chuté ces dernières années, "nous pensons désormais qu'il y a peu de risque de baisse pour les revenus et les bénéfices de STM par rapport aux prévisions de l'entreprise pour le premier trimestre de 2025 et aux attentes du marché pour 2025 et 2026", estime le broker. La demande de puces automobiles et industrielles en est aux premiers stades d'un rebond, selon lui.

Jefferys n'est pas le seul à avoir une vision plus positive du fabricant de puces. Les analystes de Morgan Stanley ont revu à la hausse leur notation sur l'action plus tôt ce mois-ci, affirmant qu'une éventuelle reprise cyclique l'année prochaine pourrait stimuler le sentiment des investisseurs.

ST a par ailleurs annoncé ce vendredi le lancement d'une nouvelle puce informatique ciblant le marché des équipements de centres de données d'IA, et développée en coopération avec AWS, branche de services Web d'Amazon. ST vise le marché des communications avec une puce photonique, qui utilise la lumière plutôt que l'électricité, afin d'augmenter la vitesse et réduire la consommation d'énergie des émetteurs-récepteurs.

|

Répondre

|

Pfff sur mon post du 04/02, j'avais vu un signal d'achat..

et bien le train est parti sans moi !

|

Répondre

|

20/02/2025 10:35

STMicroelectronics reprend encore 3,2% ce jeudi à 25,7 euros dans un marché actif. ST a annoncé en effet le lancement d'une nouvelle puce informatique ciblant le marché des équipements de centres de données d'IA, et développée en coopération avec AWS, branche de services Web d'Amazon. ST cible le marché des communications avec une puce photonique, qui utilise la lumière plutôt que l'électricité, afin d'augmenter la vitesse et réduire la consommation d'énergie des émetteurs-récepteurs. ST aide les "hyperscalers" et le principal fournisseur de modules optiques à surmonter les défis actuels grâce à la nouvelle photonique sur silicium et aux technologies BiCMOS de nouvelle génération, dont la montée en puissance est prévue à partir du second semestre 2025 pour les modules optiques à 800 Gb/s et 1,6 Tb/s.

"Au coeur des interconnexions d'un datacenter se trouvent des milliers, voire des centaines de milliers, d'émetteurs-récepteurs optiques. Ces dispositifs convertissent les signaux optiques en signaux électriques et vice versa pour permettre le flux de données entre les ressources informatiques de l'unité de traitement graphique (GPU), les commutateurs et le stockage. À l'intérieur de ces émetteurs-récepteurs, la nouvelle technologie photonique sur silicium (SiPho) exclusive de ST offrira aux clients la possibilité d'intégrer plusieurs composants complexes dans une seule puce, tandis que la technologie BiCMOS exclusive de nouvelle génération de ST apporte une connectivité optique ultra rapide et à faible consommation, qui sont essentielles pour soutenir la croissance de l'IA", revendique ST.

"La demande en IA accélère l'adoption de technologies de communication à haut débit au sein de l'écosystème des centres de données. C'est le bon moment pour ST d'introduire une nouvelle technologie photonique sur silicium économe en énergie et de la compléter avec une nouvelle génération de BiCMOS permettant à nos clients de concevoir la prochaine vague de produits d'interconnexion optique, qui permettront des solutions 800 Gbit/s/1,6 Tbit/s pour les hyperscalers", a déclaré Rémi El-Ouazzane, le président du groupe Microcontrôleurs, CI numériques et produits RF chez STMicroelectronics.

"Les deux technologies seront fabriquées selon des procédés de 300 mm en Europe, offrant ainsi aux clients un approvisionnement indépendant en grand volume pour deux composants clés de leur stratégie de développement de modules optiques. L'annonce d'aujourd'hui représente la première étape pour notre famille de produits PIC et, grâce à une collaboration étroite avec des partenaires clés tout au long de la chaîne de valeur, notre ambition est de devenir un fournisseur clé de photonique sur silicium et de plaquettes BiCMOS pour le marché des centres de données et des clusters d'IA, qu'il s'agisse d'optiques enfichables aujourd'hui ou d'E/S optiques demain", ajoute le dirigeant.

"AWS est heureux de collaborer avec STMicroelectronics pour développer une nouvelle technologie photonique sur silicium (SiPho), PIC100, qui permettra l'interconnexion entre n'importe quelle charge de travail, y compris l'intelligence artificielle (IA). AWS travaille avec STMicroelectronics sur la base de leur capacité démontrée à faire du PIC100 une technologie SiPho de premier plan pour le marché de l'optique et de l'IA. Nous sommes enthousiasmés par les innovations potentielles que cela débloquera pour SiPho", a déclaré Nafea Bshara, vice-président et ingénieur émérite chez Amazon Web Services.

|

Répondre

|

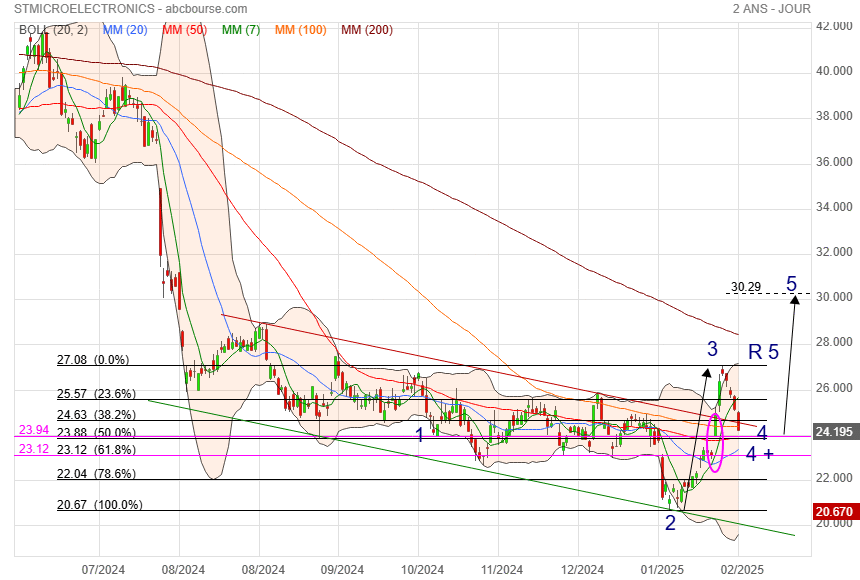

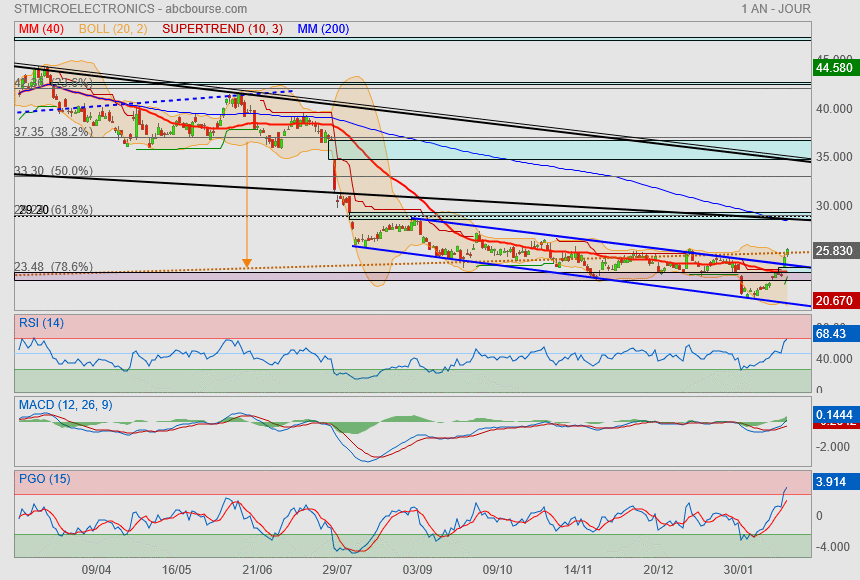

Cette fois ci cela semble être la bonne

du moins on est bien sorti du canal bleu

En ce moment, est un peu plus délicat car on fait un point haut sur l'ancien sommet de début d'année.

une petite conso serait la bienvenue pour faire une belle figure de retournement haussier

|

Répondre

|

Ajustement du décompte

Message complété le 20/02/2025 15:36:35 par son auteur.

4 + invalidé

|

Répondre

|

Grâce notamment au futur iPhone 17, Jefferies voit l'action STMicroelectronics bondir de près de 50%

Aujourd'hui à 15:38

(BFM Bourse) - La banque a relevé son conseil à l'achat sur le groupe franco-italien de semi-conducteurs. Jefferies estimes que la croissance du groupe accélèrera au second semestre, bénéficiant d'une reprise de la demande du côté de ses clients industriels mais aussi d'un iPhone 17 qui embarquera davantage de technologies que l'iPhone 16.

Avec STMicroelectronics, les déceptions ont été assez nombreuses, ces derniers mois. Depuis plusieurs trimestres, les investisseurs cherchent à se positionner sur la reprise de la croissance, et attendent ainsi que la société atteigne un point bas.

Leur patience a été mise à rude épreuve. L'an passé, le fabricant de semi-conducteurs franco-italien a abaissé à plusieurs reprises ses objectifs annuels. Puis, lors de la publication de ses résultats 2024, fin janvier, le groupe a livré des perspectives décevantes pour le premier trimestre 2025 .Ce en raison, toujours, d'un ralentissement de la demande dans l'automobile et chez ses autres clients industriels.

Jefferies a toutefois envoyé un énorme message de confiance sur le titre, ce mercredi 19 février. La banque a relevé sa recommandation à l'achat, contre "conserver" précédemment, tout en rehaussant son objectif de cours à 34 euros contre 23 euros auparavant. Cette nouvelle cible confère un potentiel de 47% à l'action au cours de clôture de mardi.

Le creux de la vague est proche

Depuis trois ans, Jefferies ne conseillait plus d'acheter l'action, avec un conseil à "sous-performance" soit à "conserver". La banque juge qu'il est désormais temps de se positionner sur le titre, qui connaît actuellement "ses heures les plus sombres avant l'aurore", écrit-elle.

Le bureau d'études estime que la réduction des stocks de semi-conducteurs qui s'est produite dans l'automobile et l'industrie, ces derniers trimestres, atteindra son pic au premier trimestre 2025. Un léger rebond surviendra ensuite au deuxième trimestre avant une reprise plus prononcé au second semestre 2025.

Au delà de cette reprise, un facteur clef d'amélioration de la croissance et de la marge au second semestre de STMicroelectronics reste l'iPhone 17, qui doit être annoncé en septembre.

STMicro ne communique pas son exposition à Apple mais les analystes savent que le groupe à la pomme reste l'un des plus gros, si ce n'est le plus gros client de la société franco-italienne. Jefferies chiffre cette exposition autour d'un taux "low teens", soit entre 10% et 12% (contre quasiment 24% en 2020).

Ce chiffre devrait remonter avec l'iPhone 17. Le prochain téléphone d'Apple devrait embarquer davantage de contenus et de composants de hautes technologies, estime Jefferies. Par rapport à l'iPhone 16, l'écart se situerait à 3 dollars par appareil, évalue la banque.

Le bureau d'études évoque l'intégration d'une lentille "metalens", très fine et capable de mieux capter la lumière, pour "Face ID", le système de reconnaissance faciale d'Apple.

STMicroelectronics fournirait davantage de composants à Apple pour pouvoir mettre en place cette technologie. Jefferies chiffre un impact de 200 millions à 300 millions de dollars en 2025 puis 400 millions de dollars en 2026.

Satellites et "Edge AI"

Jefferies s'attend également à ce que les revenus de STMicroelectronics tirés de ses produits pour satellites à basse orbite terrestre (LEO) accélèrent. En 2024, ces revenus se sont établis à 500 millions de dollars, provenant presque exclusivement de Starlink, société de Space X. La banque estime que ce chiffre passera à 900 millions de dollars en 2027, avec notamment davantage de demande de la part de Starlink mais aussi de Kuiper, la constellation de satellites d'Amazon.

Par ailleurs, avec l'essor de la start-up chinoise Deepseek, qui a développé des modèles de langage d'intelligence artificielle (IA) performants et, a priori, à des coûts bien moindres que ceux des grands groupes américains, un autre vent porteur soufflera pour STMicro.

Les moindres coûts de développement de l'IA "devraient se traduire par une prolifération plus rapide de 'l'Edge AI (l'IA en périphérie, à l'intérieur des objets connectés, NDLR) dans les applications industrielles et grand public", et donc par une demande renforcée pour les microcontrôleurs de la société franco-italienne, anticipe Jefferies.

Pour l'ensemble de ces raisons, la banque s'attend à ce que STMicroelectronics bénéficie d'une appréciation de ses multiples boursiers au cours des prochains mois. Le titre s'échange actuellement autour de 12 fois son bénéfice par action attendu en 2026 contre une moyenne historique sur sept ans de 18 fois. Ce alors que "nous sommes au début d'un nouveau cycle de croissance dans le secteur des semi-conducteurs automobiles et industriels", insiste Jefferies.

|

Répondre

|

Le 19 février 2025

Le titre STMicroelectronics bondissait mercredi vers 11h15 de 5,4% à 24,38 euros, alors que Jefferies a relevé sa recommandation sur l'action du fabricant de semi-conducteurs de "conserver" à "acheter" et porté son objectif de cours de 23 euros à 34 euros.

L'intermédiaire financier ne prévoit pas de nouvelles révisions à la baisse du consensus, la croissance devant s'accélérer à partir du deuxième semestre 2025.

Jefferies identifie trois moteurs à cette croissance. En premier lieu, la normalisation de la demande après une phase de correction des stocks.

De plus ajoute l'intermédiaire financier, l'iPhone 17 d'Apple devrait employer davantage de composants du groupe franco-italien, ce qui soutiendra la demande en 2025, 2026 et 2027.

Enfin conclut Jefferies, STMicroelectronics pourrait bénéficier de la reprise de la demande industrielle et automobile.

|

Répondre

|

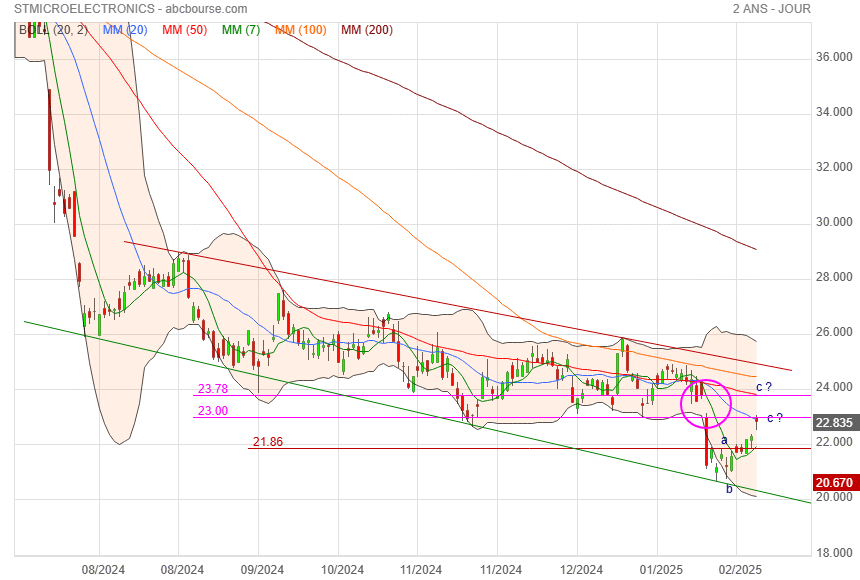

MAJ

ils ont "gapé" le gap

les décomptes en cours

|

Répondre

|

objectif fait

stop ou encore ?

|

Répondre

|

le 13/02/2025 à 09h15

STMicrolectronics : un soutien de poids !

STMicrolectronics débute la séance en hausse de 3% à 23 euros, bien aidé par une note de Morgan Stanley. Selon nos informations, la banque américaine a rehaussé à 'pondération en ligne' sa recommandation sur le groupe franco-italien, estimant que l'action est désormais proche de sa juste valeur sur la base d'une reprise attendue au cours de l'exercice 2026. Les signes sont faibles pour cette année, les ventes automobiles devant chuter et les pressions sur les marges se maintenir. Néanmoins, le courtier affirme que le marché devrait se concentrer davantage sur les implications d'une éventuelle reprise au cours de l'exercice 2026...

|

Répondre

|

STMicroelectronics avance de 0,6% dà 21,75 euros ce vendredi, alors que parmi des derniers avis de brokers, AlphaValue Baader Europe est repassé d'acheter à 'accumuler' avec un objectif ajusté en baisse à 24,50 euros. BofA a aussi abaissé sa recommandation sur le spécialiste des semi-conducteurs à 'neutre' après avoir accueilli la direction à Londres... La banque américaine préfère en effet son rival Infineon. "Le programme de restructuration est ambitieux mais ne portera pas vraiment ses fruits avant le second semestre 2026" estime le broker qui a un objectif de cours à 23 euros.

Outre les publications mal accueillies d'AMD et Alphabet à Wall Street, le groupe franco-italien a aussi été pénalisé par une note de Bernstein qui a dégradé le dossier à 'performance de marché' en visant un cours de 25 euros. Le broker note que le fabricant de puces n'a pas fourni d'indications formelles pour 2025, laissant les investisseurs avec une vision difficile pour l'année à venir et aucun plancher clair en vue. Bernstein a considérablement revu à la baisse ses estimations pour 2025, en deçà du consensus, citant également de faibles prévisions pour le premier trimestre. L'analyste pense que les estimations du marché doivent encore être revues à la baisse...

Le fabricant franco-italien de puces reste confronté à une baisse prolongée de la demande dans les secteurs industriel et automobile... Afin de réduire sa base de coûts, le groupe envisagerait de supprimer jusqu'à 6% de ses effectifs par le biais de départs anticipés à la retraite et d'attrition... Les suppressions d'emplois en discussion, qui pourraient être annoncées dès le mois prochain, concerneraient 2.000 à 3.000 postes et affecteraient principalement les activités en Italie et en France, croit savoir 'Bloomberg' en citant des personnes proches du dossier. La décision n'est pas définitive et l'ampleur des réductions est toujours à l'étude, selon les sources. Le gouvernement italien, qui détient avec la France une participation de 27,5% dans l'entreprise, cherche à limiter l'impact de la restructuration sur la main-d'œuvre italienne, précise l'agence.

Dialogue constructif

"Dans les semaines à venir, nous allons entamer un dialogue constructif avec les représentants des salariés autour de programmes d'accompagnement de fin de carrière, construits sur une base volontaire, y compris la retraite anticipée", avait déclaré un porte-parole de STMicro, refusant d'en dire davantage...

La crise du secteur a contraint l'entreprise à réduire à plusieurs reprises ses ambitions au cours des derniers mois tandis que le cours de l'action a chuté de moitié sur un an... STMicro a qualifié 2024 "de l'une des pires années depuis des décennies pour le secteur" et a prévu un chiffre d'affaires au premier trimestre inférieur aux attentes des analystes. Signe de la faible visibilité, l'entreprise n'a pas fourni de perspectives pour l'ensemble de l'année... Parmi les autres avis de brokers, Stifel reste à l'achat, mais avec un objectif ramené à 26 euros, tandis que la Deutsche Bank est acheteur avec un objectif ajusté à 28 euros. HSBC avait aussi abaissé son curseur à 28 euros, tout en restant à l'achat. Enfin, Goldman Sachs a abaissé sa cible à 24,5 euros en étant 'neutre'...

|

Répondre

|

Forum de discussion Stmicroelectronics

202503261459 1023006

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !