RUBIS - News - Reco

Cours temps réel: 30,80 -1,03%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

RUBIS : LÉGÈRE BAISSE APRÈS LA FLAMBÉE SPÉCULATIVE

16/09/2025 14:13

Rubis recule légèrement de 0,3% à 31,1 euros au lendemain d'une vive hausse de 7% sur des rumeurs de rachat. Le distributeur de carburants a indiqué ce matin examiner ses options potentielles après que 'Bloomberg' eut rapporté que le groupe faisait l'objet de l'intérêt du géant du private-equity CVC et du négociant de matières premières Trafigura.

"Depuis l'entrée de nouveaux actionnaires au premier trimestre 2024 puis la tenue de l'Assemblée Générale en juin 2024, (Rubis) a été (..) en contact avec différents acteurs industriels et financiers et entretient un dialogue avec toute partie prenante pertinente", précise Rubis dans une déclaration. "Rubis s'attache à examiner et maintenir ouvertes les options potentielles qui pourraient s'offrir au groupe dans le cadre de discussions jusqu'ici très préliminaires", ajoute le communiqué.

Selon Bernstein, la publication de Rubis est ambiguë, le courtier considérant que la réponse aux "rumeurs" fait office de confirmation explicite des discussions en cours, même si elles en sont à un stade moins avancé que suggéré par 'Bloomberg'. "Nous croyons que l'attrait spéculatif à long terme demeure", selon le courtier, qui ajoute : "fondamentalement, nous apprécions Rubis, car (le groupe) offre des perspectives de croissance à long terme sous-évaluées et largement décorrélées des cycles économiques".

Portzamparc rappelle que Rubis est une société en commandite par actions, statut qui n'a jamais été remis en cause par les associés commandités qui l'ont toujours défendu et présenté comme une des raisons du succès du groupe depuis sa création. Ce statut rend très difficile la tenue d'une OPA... Des cessions d'actifs, comme ce fut le cas pour Rubis Terminal, sont ainsi plus envisageables, selon le courtier.

|

Répondre

|

dingue ces rumeurs soudaines de rachat... ça sort d'ou ?

l'effet Lauvergeon, qui plante tout ce qu'elle touche ???

perso suis sorti de cette action qui n'inspire plus confiance

|

Répondre

|

Rubis : communiqué de la société concernant les dernières rumeurs

16/09/2025 à 07h11

Le groupe Rubis publie un communiqué ce mardi matin concernant les dernières rumeurs qui ont circulé sur le dossier : "La presse a relayé de récentes rumeurs concernant d'éventuelles opérations sur le capital de Rubis. La société indique que, depuis l'entrée de nouveaux actionnaires au premier trimestre 2024 puis la tenue de l'Assemblée Générale en juin 2024, elle a été, comme d'usage en pareille situation, en contact avec différents acteurs industriels et financiers et entretient un dialogue avec toute partie prenante pertinente. Rubis s'attache à examiner et maintenir ouvertes les options potentielles qui pourraient s'offrir au groupe dans le cadre de discussions jusqu'ici très préliminaires".

|

Répondre

|

Selon Bloomberg, des délibérations sont en cours et un accord pourrait ne pas être conclu.

Rubis, CVC et Trafigura n'ont pas répondu à une demande de commentaire dans l'immédiat.

|

Répondre

|

Elle arrive quand au meilleur des moments cette rumeur..

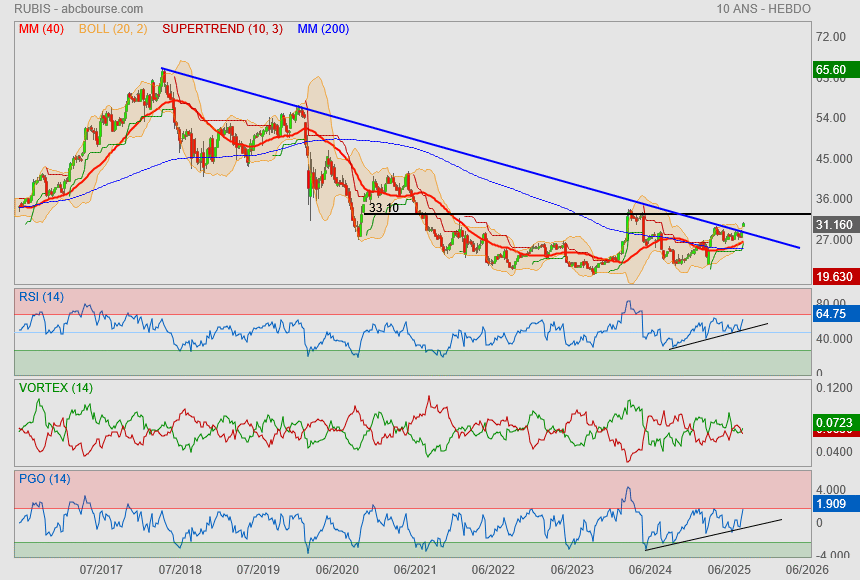

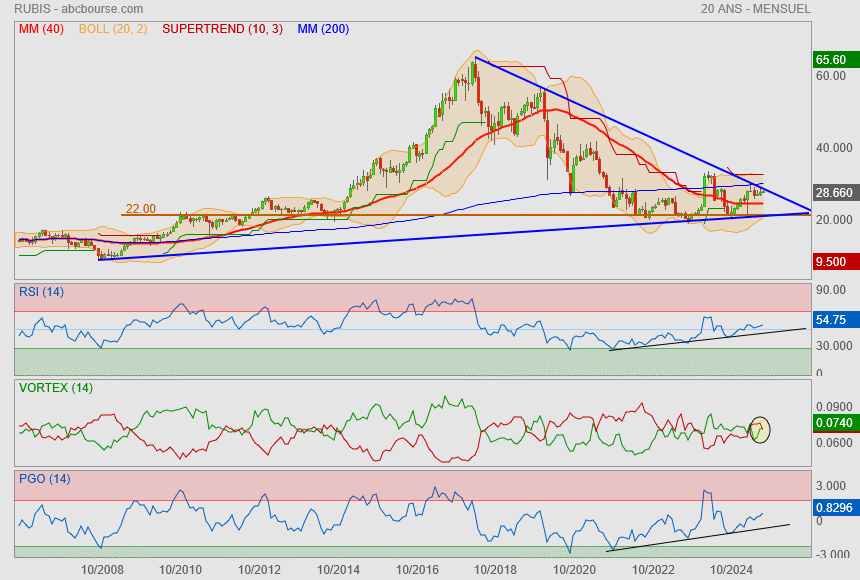

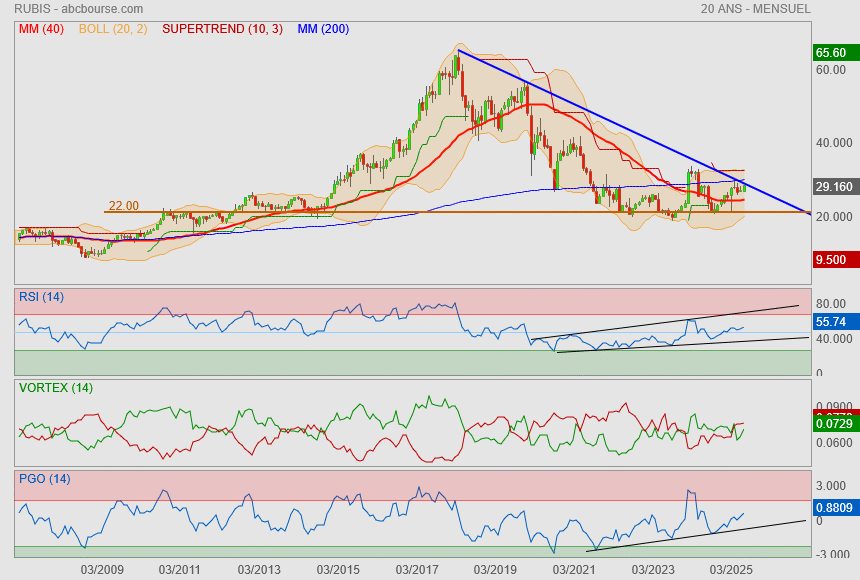

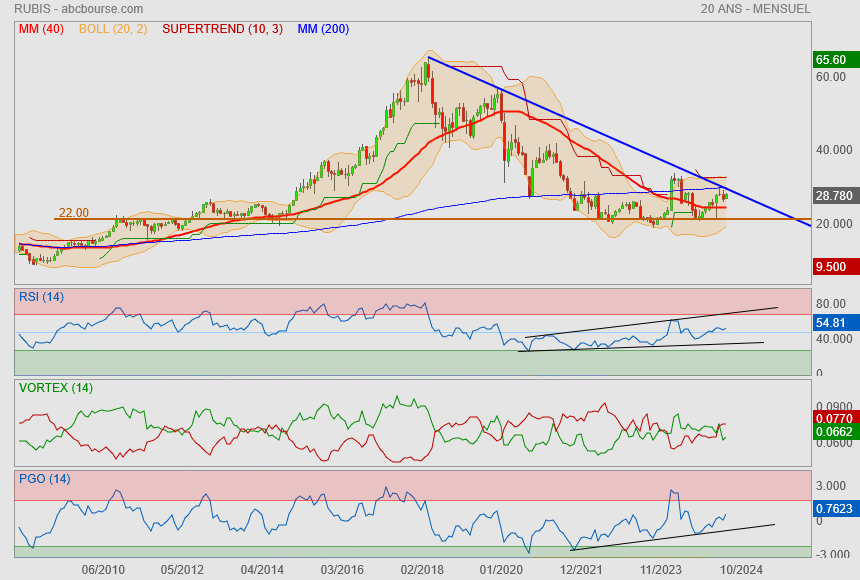

pile pour faire un up sur sortie d'oblique bleue !

-----------------

Rubis : bondit sur des rumeurs de rachat

JB.A. Publié le 15/09/2025 à 09h11

Rubis : bondit sur des rumeurs de rachat

Crédit photo © Rubis

(Boursier.com) — Rubis bondit de près de 7% à 31,1 euros à l'ouverture du marché parisien, dopé par une note d'analyste et une rumeur de marché. Bernstein a en effet débuté le suivi de la valeur avec un conseil 'surperformer' et une cible de 38,7 euros. Mais c'est surtout une information dévoilée vendredi soir par 'Bloomberg' qui explique cette vive hausse du titre ce matin. Selon les sources de l'agence, CVC Capital Partners et Trafigura Group envisageraient de racheter le distributeur de carburants. Les délibérations sont en cours et la situation pourrait encore évoluer, selon les sources.

Rubis a subi des pressions de la part de l'entrepreneur français Patrick Molis et de l'homme d'affaires canadien Ronald Sämann, deux des principaux actionnaires du groupe, pour modifier sa gouvernance et reconsidérer ses investissements dans l'énergie solaire. Le premier a été élu au conseil d'administration de Rubis cette année, tandis que le second, propriétaire de Car-Freshner, l'a rejoint l'année dernière. Bien que Jacques Riou, Gilles Gobin et sa fille Clarisse Gobin-Swiecznik, associés gérants de Rubis, ne détiennent qu'un peu plus de 2% des actions de la société, ils exercent une large influence sur l'entreprise en raison de son statut de société en commandite par actions, rappelle l'agence.

La société a perdu près de la moitié de sa valeur depuis son plus haut historique de mai 2018 mais affiche un bond de plus de 30% depuis début janvier.

|

Répondre

|

Résultats du premier semestre 2025 - Une performance robuste confortant la trajectoire vers les objectifs de 2025

Publié le 09/09/2025 à 17:45

* EBITDA à 369 millions d'euros, en hausse de 3 % vs S1 2024 (constant sur base comparable1), reflétant un niveau d'activité globalement stable dans un environnement de marché volatil.

* Résultat net part du Groupe de 163 millions d'euros, en hausse de + 26 % (+ 18 % sur une base comparable) dans un contexte de devises locales stables, après un premier semestre 2024 sévèrement affecté par des pertes de change.

* Génération de cash-flow soutenue – flux de trésorerie lié aux activités opérationnelles à 276 millions d'euros au S1 2025 vs 286 millions d'euros au S1 2024.

* Dette financière nette corporate/EBITDA2 à 1,4x à juin 2025, stable par rapport à décembre 2024, illustrant la solidité du bilan de Rubis - Dette financière nette totale de 1 405 millions d'euros, en baisse de - 6 % vs 1 491 millions à juin 2024.

* Confirmation des objectifs 2025 dans un contexte EUR/USD défavorable depuis juin 2025 et en supposant un impact constant de l'hyperinflation par rapport à 2024.

Le 9 septembre 2025, Clarisse Gobin-Swiecznik, Gérante, a déclaré : « Au premier semestre 2025, Rubis a réalisé une performance robuste dans un environnement de marché qui reste volatil. La progression de l'EBITDA et du résultat net reflète la pertinence de notre modèle d'affaires diversifié et de notre stratégie de croissance, gages de notre robustesse face à la volatilité macroéconomique et des devises. La génération de flux de trésorerie soutenue illustre la solidité de nos opérations, nous permettant de poursuivre nos investissements de façon disciplinée. Avec un bilan sain et un ratio de levier stable, nous abordons la seconde moitié de l'année avec confiance, réaffirmant nos prévisions pour 2025 tout en restant attentifs aux développements macroéconomiques et géopolitiques. »

|

Répondre

|

Sortie de triangle ?

-----------------

Oddo BHF confiant pour les prochains semestriels

Aujourd'hui à 12:03

(Zonebourse.com) - Oddo BHF réitère son opinion 'surperformance' sur Rubis, titre figurant dans ses 'convictions Midcap', avec un objectif de cours maintenu à 34 euros, estimant que le groupe devrait publier des résultats semestriels encourageants le mardi 9 septembre après Bourse.

Selon le bureau d'études, le groupe spécialisé dans le domaine de l'énergie devrait dévoiler un EBITDA de 358 millions d'euros pour le premier semestre 2025, et est bien placé pour atteindre son objectif annuel de 710-760 MEUR.

'Nous nous attendons à ce que cette publication semestrielle confirme le profil défensif de Rubis', affirme l'analyste, rappelant que son modèle économique se révèle historiquement solide face aux aléas de la conjoncture mondiale.

'La montée en puissance d'actionnaires au profil activiste (dont Patrick Molis qui détient 9% du capital et vient de rentrer au conseil de surveillance) pourrait également orienter la stratégie vers davantage de création de valeur à court terme', poursuit-il.

|

Répondre

|

Sortira ... sortira pas ?

vraiment pas simple d'anticiper quoique se soit ici

09/09/2025 Résultat 1er semestre Après clôture

|

Répondre

|

Ptitchat72

« « Retour sur les 22 ou passage de l'oblique baissière bleue ? » »

Si je peux me permettre de donner un avis :

Je pense à une sortie par le haut.

Graphiquement : une étoile du matin - en hebdo - , MM haussières ( mm30 et Hull,) ce dernier en retournement haussier, le PGO a croisé sa MM 14, et divergence haussière.

Fondas : Je ne m’explique pas la baisse sur 2024.

Le PER est bas. Endettement un peu trop élevé à mon avis. Belle trésorerie. Dividende attractif.

Pas mal d’éléments positifs. Ça laisse espérer un objectif MT de 29.40.

Si Toutatis est avec nous.

On croise les doigts et ….les ailes du casque.

|

Répondre

|

Retour sur les 22 ou passage de l'oblique baissière bleue ?

|

Répondre

|

Le Conseil de Surveillance a communiqué sur les échanges de sa réunion du 21 mai et sur les demandes d'inscription de résolutions reçues en vue de l'Assemblée générale...

Cooptation d'Antoine Sautenet

Compte tenu de la démission de Nils Christian Bergene, le 15 mai, le Conseil de Surveillance a décidé lors de sa réunion du 21 mai, sur proposition du Comité Rémunérations, Nominations et Gouvernance, de coopter, en qualité d'administrateur indépendant, Antoine Sautenet, Directeur du Développement durable de Michelin.

Antoine Sautenet siège au Conseil à compter du 21 mai et, sous réserve de sa ratification par la prochaine Assemblée générale des actionnaires, pour la durée du mandat restant à courir de Nils Christian Bergene, soit jusqu'à l'issue de l'Assemblée générale qui sera appelée à statuer en 2027 sur les comptes de l'exercice 2026. Antoine Sautenet apportera au Conseil son expertise, en particulier en matière de responsabilité sociétale et environnementale (RSE) et de climat.

Sur recommandation du Conseil de Surveillance, le Collège de la Gérance a ajouté à l'ordre du jour de la prochaine Assemblée Générale annuelle du 12 juin, une nouvelle résolution afin d'inviter les actionnaires à ratifier cette cooptation conformément à la réglementation applicable.

Recomposition des Comités spécialisés

La composition des Comités du Conseil a également été ajustée pour tenir compte de la nouvelle composition du Conseil, en cohérence avec le plan de succession des membres du Conseil. Alberto Pedrosa (membre indépendant) est nommé, avec effet immédiat, Président du Comité d'Audit et RSE, que Marc-Olivier Laurent (membre indépendant) rejoint de droit, en sa qualité de nouveau Président du Conseil. Benoît Luc (membre indépendant) intègre le Comité Rémunérations, Nominations et Gouvernance en remplacement de M. Nils Christian Bergene. Le Comité d'Audit et RSE ainsi que le Comité Rémunérations, Nominations et Gouvernance sont composés à 100 % de membres indépendants.

Entrées de Patrick Molis et Anne Lauvergeon au Conseil de Surveillance

Comme indiqué dans son communiqué en date du 16 mai 2025, Rubis a reçu le 15 mai, de la part de Compagnie Nationale de Navigation (CNN), une demande d'inscription à l'ordre du jour de deux projets de résolutions, relatifs à la nomination de Patrick Molis et de Mme Anne Lauvergeon en qualité de membres du Conseil de Surveillance pour une durée de 3 années.

Le Conseil de Surveillance, qui s'est réuni le 21 mai, a décidé de donner un avis favorable à la nomination de ces deux candidats. Le Conseil a relevé que les deux propositions de candidatures, présentées en qualité de membres indépendants, ne remettent pas en cause la physionomie générale du Conseil de Surveillance. Elles s'inscrivent dans le prolongement d'échanges intervenus entre la Société et CNN, actionnaire à hauteur de 9,3% du capital.Le Collège de la Gérance a ajouté ces deux projets de résolutions à l'ordre du jour de l'Assemblée générale du 12 juin, et a décidé d'agréer ces deux candidatures, après l'avis positif du Conseil de Surveillance.

Enfin, le Collège de la Gérance a indiqué avoir examiné la demande d'inscription d'un projet de résolution déposée par un actionnaire, visant à modifier la formule de calcul du dividende des associés commandités. Il a estimé que "compte tenu de la complexité et de la sensibilité de chacun des paramètres qui sous-tendent la formule, toute nouvelle évolution du mécanisme de rémunération des associés commandités requiert des simulations et travaux approfondis afin d'en mesurer les effets directs et indirects, en vue d'aboutir à une proposition protectrice des intérêts des commanditaires et de l'ensemble des autres parties prenantes de Rubis". Par conséquent, il n'y a pas lieu, faute d'objet, d'inscrire le projet de résolution à l'ordre du jour de l'Assemblée générale du 12 juin.

Cependant, Rubis engagera des travaux d'analyse approfondis concernant une possible évolution de la formule de calcul du dividende des associés commandités, qui pourrait être soumise, le cas échéant, à l'issue de ces travaux et dans un cadre de gouvernance adapté, à l'Assemblée générale annuelle qui se tiendra en 2026.

|

Répondre

|

Rubis : fin de la spéculation ?

16/05/2025

Nouvelle donne...

Surveillance. Dans un souci d'apaisement, les gérants de Rubis décident d'accueillir Patrick Mollis au conseil de surveillance. Alors que cet homme d'affaires détient 9,3% du capital de la société, il obtient satisfaction. De son côté, le groupe Bolloré est à 6% des parts de Rubis. Contrairement à son habitude, Vincent Bolloré s'avère plutôt silencieux sur ce dossier. Disposant de plusieurs Milliards d'Euros de liquidités après la vente de ses actifs dans la logistique et le transport, il cherche probablement à en replacer une partie dans des entreprises décotées délivrant un rendement pérenne. Dans cette optique, Rubis coche les bonnes cases.

Résultat. Le résultat net de ce distributeur de carburant très présent en Afrique et dans les Caraïbes a augmenté en moyenne de 11% par an sur la période 2014-2024. L'activité est portée par l'évolution démographique, l'enrichissement de la classe moyenne et le développement du réseau routier dans les zones couvertes. Pour élargir son spectre vers les énergies vertes, Rubis a pris le contrôle de Photosol qui développe des parcs solaires... Alors que l'Ebitda était de 721 ME en 2024, il est annoncé entre 710 et 760 ME cette année. Le rendement atteint le niveau confortable de 6,8% compte tenu du dernier coupon de 2,02 Euros.

Spéculation. L'action Rubis a été soutenue dernièrement par une poussée de fièvre d'origine spéculative. De nombreux observateurs considéraient que Patrick Mollis allait s'allier à Vincent Bolloré pour déstabiliser les gérants Gilles Cobin et Jacques Riou. L'arrivée de M. Mollis au conseil de surveillance indique que cette hypothèse a du plomb dans l'aile. En conséquence la valeur pourrait désormais consolider avec la sortie de ceux qui estimaient qu'une bataille boursière allait s'engager...

|

Répondre

|

Ouais ! 20 euros pour Rubis c'est très bas amha.

Si tu es vraiment intéressé, je te conseillerais plutôt de t'allumer vers 23, 80 euros.

Moi je n'ai pas encore quitté le navire et si je continue à être satisfait ce n'est pas près d'être le cas ! ; )

|

Répondre

|

Gnarkh

« « Tant qu'elle reste dans un rôle de facilitatrice pour les affaires de Rubis et qu'elle ne s'occupe pas des finances, ça devrait aller... » »

Si j’avais un seul conseil à donner au management : profitez de son carnet d’adresses et virez la à la première occasion.

Epluchez ses états de services : faillites au menu. (Areva, Uramine, EPR en Finlande, Angleterre, Flamanville.)

Sa place n’est pas dans un Conseil de Surveillance, mais dans une prison humide et sombre.

NOTA : Le bébé EPR a été refilé à EDF pour sauver les meubles, et concourir à mettre EDF en faillite.

|

Répondre

|

c'est tout de même pas une bonne nouvelle Lauvergeon... elle se gave avant tout et ses décisions franchement n'ont jamais sauvé une entreprise...

à ce prix je suis bien content d'avoir quitté le navire... je n'en rachèterai qu'autour de 20 € si ça descend...

espérons pour vous qu'en AG ils maintiendront le dividende historique et aristocrate depuis plus de 20 ans...

|

Répondre

|

Tant qu'elle reste dans un rôle de facilitatrice pour les affaires de Rubis et qu'elle ne s'occupe pas des finances, ça devrait aller...

|

Répondre

|

Tiens revoilà Madame Areva en haut de l'affiche ^^

--------------------------------------

Demande d'inscription à l'ordre du jour de l'AG du 12 juin de résolutions complémentaires par Compagnie Nationale de Navigation

Par La Rédaction Publié le 16/05/2025 à 08h23

(Boursier.com) — Rubis annonce avoir reçu le 15 mai 2025, de la part de la Compagnie Nationale de Navigation, une demande d'inscription à l'ordre du jour de deux projets de résolutions, relatifs à la nomination de Monsieur Patrick Molis et de Madame Anne Lauvergeon en qualité de membres du Conseil de Surveillance pour une durée de trois ans.

La Gérance accueille favorablement les candidatures de Monsieur Patrick Molis et de Madame Anne Lauvergeon à l'initiative de la Compagnie Nationale de Navigation, actionnaire détenant plus de 9% du capital social de Rubis. Monsieur Patrick Molis a pu exprimer à l'occasion de divers échanges avec la Société, sa volonté d'un dialogue constructif.

Le Conseil de Surveillance de Rubis se réunira le 21 mai 2025 pour examiner ces demandes, sur lesquelles il émettra un avis.

Ces demandes complémentaires seront disponibles sur le site internet de Rubis et seront inscrites à l'ordre du jour dans les conditions prévues par la loi...

|

Répondre

|

C'est bizarre de faire un -2.5% là dessus..

ça devrait être le contraire en alimentant la fuite des anciens dirigeants face à la montée en puissance de l'équipe Bolloré à venir.

|

Répondre

|

RUBIS ANNONCE LE DÉPART DE NILS CHRISTIAN BERGENE

6/05/2025

Nils Christian Bergene a fait part de sa décision de quitter ses fonctions de Président et de membre du Conseil de Surveillance de Rubis. Prenant acte de sa démission, les membres du Conseil de Surveillance se sont réunis et ont désigné Marc-Olivier Laurent en qualité de nouveau Président avec effet immédiat.

L'ensemble des membres du Conseil de Surveillance de Rubis, auxquels s'associe le Collège de la Gérance, adresse ses sincères remerciements à Nils Christian Bergene pour sa contribution active aux travaux du Conseil et pour son animation comme Président.

|

Répondre

|

RUBIS : PROGRESSE APRÈS LA CONFIRMATION DES OBJECTIFS

06/05/2025 10:43

Rubis grimpe de 0,7% à 28,8 euros au lendemain de la confirmation de ses objectifs annuels. Le groupe de stockage de produits liquides industriels a fait état lundi d'une croissance de 2% de son chiffre d'affaires au premier trimestre, à 1,7 milliard d'euros, porté notamment par une bonne dynamique des activités de vente au détail en Afrique et dans les Caraïbes et une bonne performance de l'activité bitume au Togo et en Afrique du Sud. Le management, qui dit ne pas voir d'impact direct des potentiels droits de douanes américains sur son activité, a confirmé ses perspectives 2025, dont un Ebitda compris entre 710 millions et 760 millions d'euros.

Oddo BHF affirme que les prévisions de résultats pour 2025 apparaissent prudentes suite à cette publication (d'autant que le groupe n'a pas d'exposition directe aux droits de douane). L'évolution récente de plusieurs facteurs exogènes sont également de nature à bénéficier à terme au groupe, à savoir les baisses du prix du baril (favorable aux marges unitaires dans la distribution de carburant), du dollar (favorable aux économies des pays émergents endettés dans cette devise) et des taux d'intérêt (favorable à la création de valeur pour Photosol). Les renforcements récents au capital d'actionnaires au profil activiste (Molis et Bolloré) constituent enfin un soutien à la spéculation en amont de l'assemblée générale du 12 juin.

Pour toutes ces raisons, l'analyste relève son objectif de cours de 30 à 34 euros et réitère sa recommandation 'surperformer' sur la valeur.

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !