Et à la fin il ne restera plus que l'OR. - Page 81

Cours temps réel: 4 265,32 0,34%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

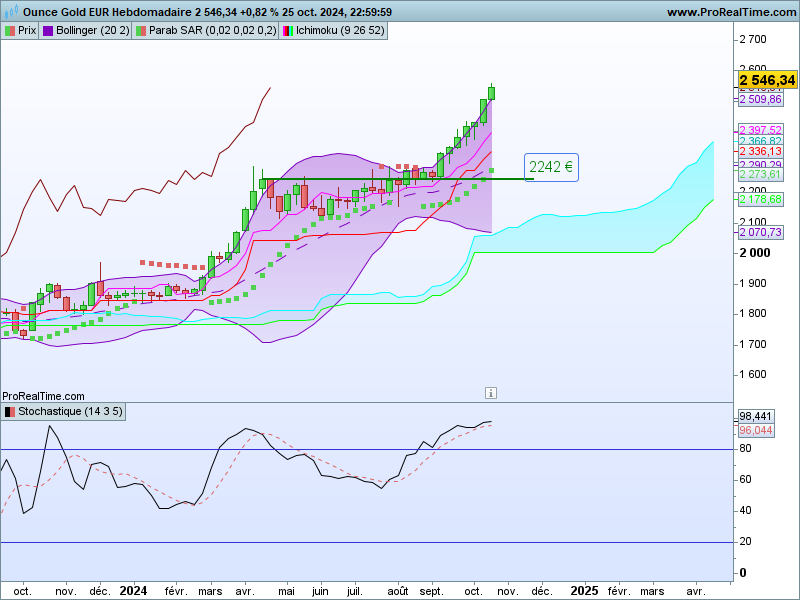

En appui du graph précédent en hebdo, je vous propose une analyse dénichée sur le net. Cette analyse date du 15 octobre. Elle n'en prend que plus d'importance ce matin.

Résumé d'analyse

Tendances

Court terme: Fortement haussière

De fond: Fortement haussière

Indicateurs techniques

Haussiers : 89%

Baissiers : 0%

Neutres :11%

Mon opinion

Haussier au-dessus de 2 243.40 EUR

Mes objectifs

2 507.77 EUR (+2.58%)

2 608.03 EUR (+6.68%)

Mon analyse

GOLD - EUR s'inscrit dans une tendance haussière très forte. Les traders pourraient envisager de ne traiter que les positions longues (à l'achat) tant que le cours reste bien situé au dessus de 2 243.40 EUR. La résistance suivante située à 2 507.77 EUR se présente comme le prochain objectif haussier à atteindre. Une cassure haussière de cette résistance relancerait la dynamique haussière. Le mouvement haussier pourrait alors se poursuivre en direction de la résistance suivante située à 2 608.03 EUR. Dans la configuration actuelle, il conviendra de surveiller les éventuels excès haussiers pouvant conduire à de petites corrections à très court terme. Ces éventuelles corrections offrent aux traders des opportunités d'entrer en position dans le sens de la tendance haussière. Chercher à profiter de ces éventuelles corrections avec des ventes semble peut-être risqué.

A très court terme, l'opinion haussière générale est confortée par les indicateurs techniques. Néanmoins une petite correction à très court terme pourrait intervenir en cas d'excès haussier.

Force : 8.9 sur 10.

*****************************************************************************

On a cassé les 2507,77 € à la hausse, puisque nous avons clôturé sur les 2548 € vendredi soir.

Les 2608,03 € comme prochain objectif.

The show must go on ?

|

Répondre

|

Hebdomadaire : très haussier.

Plusieurs paramètres et indicateurs le montrent, mais on peut souligner qu'on en est à la 7 ème clôture hebdomadaire hors des BB.

|

Répondre

|

L'évolution de l'Or dépend maintenant, on le sait TOUS, de plusieurs facteurs dont le facteur géopolitique. Peut-être, l'un des plus principaux.

Après la frappe israélienne on est en droit de se demander comment celle-ci avait et allait peser sur le conflit Israël vs Iran.

L'ONU s'inquiète beaucoup, l'UE aussi comme en attestent leurs réactions dans la presse.

L'Iran a mis, en gros, un jour pour répondre. Et voici sa réponse :

"L'impact des frappes israéliennes ne doit être ni minimisé ni exagéré", déclare le Guide suprême iranien Khamenei

Ali Khamenei a annoncé que les responsables de Téhéran allaient "déterminer la meilleure façon de répondre".

i24NEWS

27 octobre 2024 à 06:12 ■ dernière modification 27 octobre 2024 à 10:26

"L'impact des frappes israéliennes ne doit être ni minimisé ni exagéré", affirme le Guide suprême iranien Khamenei

Dans ses premiers commentaires publics depuis les frappes aériennes israéliennes sur des cibles militaires dans la nuit de samedi à dimanche, le Guide suprême iranien Ali Khamenei a annoncé que les responsables de Téhéran allaient "déterminer la meilleure façon de répondre".

Selon l'agence de presse officielle IRNA, Khamenei a affirmé qu'Israël a "commis une erreur de calcul" et que les frappes "ne doivent être ni minimisées ni exagérées." Khamenei déclare dans son communiqué qu'Israël "doit comprendre la force, la volonté et l'initiative du peuple iranien."

Les frappes aériennes étendues d'Israël en Iran hier ont paralysé la capacité de Téhéran à produire des missiles balistiques à longue portée.

Ces frappes ont également rendu vulnérables des installations énergétiques cruciales en détruisant les batteries de défense aérienne qui les protégeaient, selon plusieurs rapports citant des responsables israéliens, américains et iraniens, ainsi que des images satellites analysées par des experts.

******************************************************************************************

J'en déduis 2 choses :

- les frappes israéliennes ont fait mal, le Guide suprême iranien Khamenei le reconnaît : " L'impact des frappes israéliennes ne doit être ni minimisé ni exagéré". Pas très mal, mais suffisamment mal pour que Khamenei intervienne en disant que cet impact ne doit pas être minimisé. En " langage diplomatique ou de communication politique ", amha, les mots sont forts.

- toujours selon les déclarations iraniennes, l'IRAN VA RÉPONDRE : " le Guide suprême iranien Ali Khamenei a annoncé que les responsables de Téhéran allaient "déterminer la meilleure façon de répondre".

La probabilité que l'Iran répondre excède donc, amha, les 50 %.

Je ne m'en réjouis pas, je le constate.

|

Répondre

|

Riposte « achevée »

Selon l’armée israélienne, qui a annoncé la fin de l’opération, les frappes ont aussi visé « des batteries de missiles sol-air et d’autres systèmes aériens qui avaient pour but de restreindre la liberté d’Israël d’opérer en Iran ».

« Notre message est clair : tous ceux qui menacent l’Etat d’Israël et tentent de plonger la région dans une escalade plus large paieront un prix élevé », a affirmé le contre-amiral Daniel Hagari, porte-parole de l’armée, alors que l’Iran avait promis ces dernières semaines de riposter en cas d’attaque israélienne.

Il a assuré que l’armée israélienne avait « achevé la réponse israélienne aux attaques de l’Iran contre Israël ».

Source : Challenges.fr le 26.10.2024 à 10h53 avec l'AFP.

**************************************************************************

1 - Israël a, amha, " visé très juste " en ne montant pas d'un cran sur la nature de la riposte. Les iraniens avaient essentiellement visé des objectifs militaires israéliens, ce que les israéliens ont fait en retour. Pas de frappes sur le nucléaire, ni sur le pétrole qui auraient là, pour le coup, entraîné des dommages collatéraux mondiaux très importants.

2 - Mais, toujours amha, le plus important est la phrase suivante : " les frappes ont aussi visé « des batteries de missiles sol-air et d’autres systèmes aériens qui avaient pour but de restreindre la liberté d’Israël d’opérer en Iran ».

Cette phrase indique qu'Israël, " QUI A UTILISE SES AVIONS ET NON PAS SES MISSILES " a profité de l'occasion pour tester " en grandeur réelle " les capacités de défense des systèmes anti-aériens iraniens et, amha, POUR PRÉPARER LE FUTUR.

Les iraniens n'invoquent aucun avion israélien abattu, ce qui implique que les israéliens avaient une totale maitrise du ciel. Ce que les russes n'ont pas en Ukraine ...

Donc, on peut considérer que l'action israélienne est, amha, une réussite totale, voire carrément un exploit. Ce que le ministre israélien de la défense avait d'ailleurs prédit en disant que les pilotes israéliens seront fiers de ce qu'ils ont accompli.

L'attaque a dû être, amha, d'un point de vue technique, magistrale car c'est un nuage d'avions et de systèmes électroniques qui s'est déplacé d'Israël vers l'IRAN SANS PERTE AUCUNE.

On notera qu'aucun pays survolé n'a réagi : Syrie, Irak ...

Les israéliens par leur attaque, AVEC DES AVIONS, ont laisse ce message aux iraniens : on peut rentrer et frapper chez vous, où on veut et quand on veut.

C'est l'assurance pour le futur de frappes qui pourraient faire très mal, tant sur le nucléaire que sur le pétrole.

Mais si, amha, on en arrive là ...

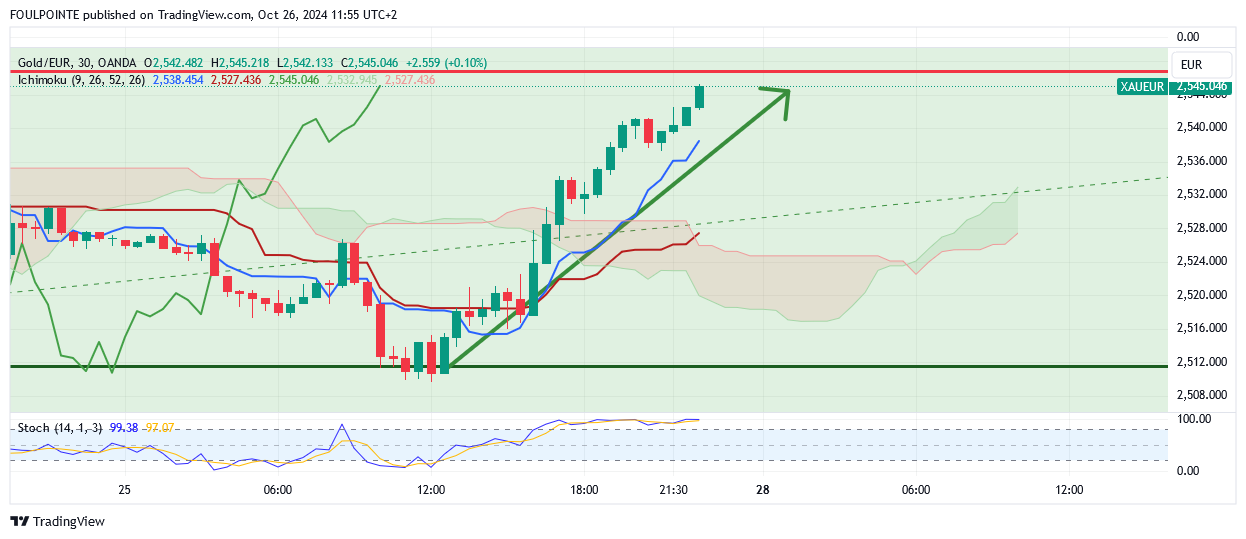

Si on revient à l'Or ça maintient la pression et je ne pense pas que ceux qui ont acheté avant le week-end, à partir de 12h30 comme le montre le graph en ut 30 minutes se mettent à tout racheter lundi matin.

PS : si on se l'a fait " genre théorie du complot " pourrait-on se poser la question suivante : certains initiés savaient-ils ?

Il n'empêche que ce que les israéliens ont accompli est carrément MAGISTRAL.

|

Répondre

|

« Et bien les jets de Bibi ont bien frappé… »

Oui mais pas là où ça fait mal. La crainte pour certains pays serait que les iraniens arrivent au terme de leur programme nucléaire. En clair qu’ils possèdent la bombe atomique.

Mais et c’est là, encore un paradoxe, l’Oncle Sam interdit aux israéliens de viser les sites nucléaires.

Donc même en pénétrant dans le ciel iranien, en bombardant quelques dépôts d’armes rien n’est réglé.

Les iraniens réagissant d’ailleurs de suite en disant que les dégâts occasionnés sont très limités.

En gros tout cela c’est peanuts. Bon cela peut favoriser la poursuite de la hausse de l’or… c’est déjà ça.

Au fait quelqu’un a-t-il une idée de ce que coûte un raid de 3 heures comme cela de 100 avions balançant bombes et missiles ?

Y-en-a des qui doivent gagner pas mal de sous, non ?

|

Répondre

|

Et bien les jets de Bibi ont bien frappé…

Bon, faut lire plus dans le détail les faits et surtout les réactions Iraniennes.

On va s’arrêter là ou vont-ils monter crescendo ?

À priori il y a eu de la retenue dans la réplique israélienne.

100 avions israéliens ont participé à la frappe. Aucune perte.

C’est un fait important. Les israéliens peuvent apparemment frappé ou ils veulent.

|

Répondre

|

2544,514 € pour un dernier plus haut de 2545,218 €, à peine 1 € d'écart.

Je sens que Bibi va faire décoller ses jets ce week-end.

|

Répondre

|

Mais si, mais si, ils en ont parlé et ont évoqué sérieusement, même très sérieusement le sujet.

**********************************************************

Dédollarisation des BRICS : nouvelle monnaie numérique, or et Bitcoin sur la table

Kitco Media

Par Jordan Finneseth

Publié :

21:00

Mis à jour :

21:08

(Kitco News) – Comme on s'y attendait largement, la dédollarisation a été un thème majeur du sommet des BRICS à Kazan, et comme un indice de ce qui est à venir, le président russe Vladimir Poutine a reçu une maquette d'un « projet de loi BRICS ».

Parmi les différents sujets liés à la dédollarisation, on trouve la création potentielle d’un nouveau système multidevises ou « système de panier », qui serait composé des monnaies des États membres et de métaux monétaires, comme l’or.

« Il est désormais nécessaire de créer une relation monétaire alternative entre nos pays », a déclaré Lula da Silva, le président du Brésil. « Nous ne parlons pas de remplacer notre monnaie nationale. Mais lorsque nous parlons d’un monde multipolaire, nous devons créer un système financier ; nous devons sérieusement discuter de ce sujet. »

L’inclusion potentielle des métaux précieux a été également soutenue par la proposition de la Russie aux BRICS de créer leur propre bourse des métaux précieux, une démarche qui pourrait bouleverser les mécanismes internationaux de fixation des prix de l’or, de l’argent, du platine et d’autres métaux précieux, établis de longue date.

Le bloc se concentre sur la technologie blockchain, les cryptomonnaies et les monnaies numériques des banques centrales (CBDC) comme moyen d’atteindre son objectif de contourner l’avantage de réserve du dollar tout en vainquant le monopole du réseau SWIFT.

L’une des pistes consiste à utiliser le Bitcoin (BTC). Les législateurs des BRICS ont lancé l’idée de vendre des bitcoins minés en Russie à des acheteurs internationaux, positionnant King Crypto comme une alternative viable aux systèmes financiers traditionnels dominés par le dollar américain (USD).

Dans le cadre de cet effort, BitRiver, la plus grande société minière de Russie, et le Fonds d’investissement direct russe (RDIF) se sont associés pour établir une initiative minière parallèle à l’échelle des BRICS afin de construire des centres de données cryptographiques et d’IA dans les pays membres et de réduire la dépendance à la technologie occidentale.

Bien qu’aucun calendrier officiel n’ait été confirmé concernant la création d’une nouvelle monnaie numérique, les discussions prennent de l’ampleur, la Russie et l’Iran étant les premiers à plaider en faveur de la création d’une telle monnaie.

Selon un chercheur, en ancrant la nouvelle monnaie numérique à l’or, les pays BRICS peuvent offrir sécurité et confiance, ce qui séduira les pays en quête de souveraineté financière. Une monnaie numérique adossée à l’or pourrait également fournir une couverture contre les pressions inflationnistes qui affectent les monnaies fiduciaires dans le monde entier.

« L’or est reconnu depuis longtemps comme une réserve de valeur fiable, protégeant contre l’incertitude économique et l’inflation », a écrit Douglas C Youvan, auteur de The BRICS Currency: A New Era of Global Finance Backed by Gold. « Cette réputation durable a persisté même après l’abandon de l’étalon-or dans les années 1970. Cette décision a fait de l’or un choix logique pour l’initiative BRICS. »

Il a fait valoir qu’en tirant parti de ses avoirs en or, le bloc BRICS pourrait créer une alternative stable et crédible au dollar américain, renforçant ainsi son influence économique sur la scène mondiale.

De plus, les BRICS ne sont pas les seuls à s’efforcer de développer une alternative numérique au système du dollar, car le FMI et la BRI ont tous deux développé des systèmes basés sur la blockchain. La BRI teste déjà les CBDC dans plusieurs pays, dont l’Australie, l’Arabie saoudite et la Chine, par le biais du projet mBridge.

« MBridge a pour objectif de connecter les banques centrales pour fournir une couche de règlement pour leurs monnaies numériques tout en favorisant l’interopérabilité entre les infrastructures financières existantes des participants », a expliqué Jan Nieuwenhuijs, analyste de l’or chez Money Metals. « L’utilisation de mBridge est un tremplin vers une utilisation accrue des monnaies locales et, à terme, une amélioration de la liquidité. »

Alors que les paiements transfrontaliers reposent généralement sur un réseau inefficace de correspondants bancaires, mBridge permet aux participants de « se débarrasser des correspondants bancaires et de laisser les banques se connecter efficacement via les nouveaux rails de règlement », a-t-il déclaré. « Selon la BRI, les paiements mBridge sont plus rapides, plus sûrs, moins chers et plus accessibles, et le règlement est définitif. »

« Étant donné que les tensions géopolitiques ne s’atténuent pas et que le groupe mBridge a un motif de dédollarisation, nous pouvons supposer que cette tendance va se poursuivre », a déclaré Nieuwenhuijs. « Et nous ne devons pas exclure que les investisseurs occidentaux se joignent à la hausse du prix de l’or. »

Selon les analystes d’ING, si les pays BRICS adoptent les CBDC et utilisent mBridge pour les aider dans leurs efforts de dédollarisation, cela pourrait avoir un impact important sur l’affaiblissement du dollar sur la scène mondiale.

« Au cours des quatre dernières années, la part des devises étrangères des BRICS dans les créances bancaires transfrontalières a augmenté de 15 %, tandis que les autres devises des marchés émergents ont augmenté de 19 % », ont écrit les analystes d’ING. « Si les principaux pays BRICS passaient complètement à des transactions non libellées en dollars, cela pourrait affecter de manière significative environ 2 000 milliards de dollars sur les 18 400 milliards de dollars de créances bancaires transfrontalières libellées en dollars et environ 0 600 milliards de dollars sur les 13 600 milliards de dollars de titres de créance internationaux libellés en dollars. »

Selon le « sherpa des BRICS » Sergey Ryabkov, vice-ministre russe des Affaires étrangères, la numérisation est essentielle pour aller au-delà de SWIFT et établir une monnaie BRICS, et le bloc est prêt à être à l’avant-garde du développement à cet égard.

« Quelle est la nouvelle stratégie de coopération économique ? « C’est la numérisation, la modernisation du développement des infrastructures, l’intelligence artificielle, les start-ups, tout ce qui constitue aujourd’hui le bord le plus avancé du développement économique et civilisationnel et intellectuel », a-t-il déclaré. « Les BRICS doivent être à l’avant-garde de tous ces processus et ils le seront. Ce sont les BRICS qui donneront le ton dans ce domaine, pas le G7 ou toute autre association occidentale. »

Ryabkov a également suggéré que les pays occidentaux pourraient se joindre au processus de dédollarisation en utilisant le système développé par les BRICS, mais a averti qu’ils pourraient le faire à des fins destructrices.

« Je ne jugerai pas si les pays occidentaux veulent rejoindre l’un des modèles d’interaction future dans ce domaine, ou s’ils essaieront de le détruire de l’intérieur, s’ils se fixent un tel objectif », a-t-il déclaré. Pour cette raison, il a exhorté les membres des BRICS à « ne pas aller trop vite ».

« Progressons d’abord dans la mise en œuvre pratique de nos plans », a-t-il souligné.

Cela dit, Ryabkov a également noté que le mandat de la Russie en tant que président des BRICS a permis d’obtenir des résultats positifs dans le développement de modèles visant à réduire l’utilisation du dollar et à les formaliser dans des accords.

Il s’agit notamment de BRICS Bridge, BRICS Clear et BRICS Reinsurance, qui, selon lui, « ont mûri pendant la présidence russe et sont désormais devenus des éléments d’accords entre dirigeants et spécialistes ».

Ryabkov a déclaré que la Russie était désormais prête à laisser le Brésil – qui est le prochain sur la liste pour le rôle de président des BRICS – prendre en charge la mise en œuvre de ces idées.

« La prochaine étape, bien sûr, devrait être la mise en œuvre de ces idées [sur l’abandon du dollar] dans des mesures et des modèles pratiques. Il est clair que ce domaine est extrêmement sensible et comporte des risques associés à des sanctions illégitimes, y compris secondaires », a-t-il déclaré. « Cependant, il existe également des solutions pour nous protéger de telles mesures. Nous transmettons ce sujet aux Brésiliens, pleinement convaincus que l’initiative a été prise ; ce ne sont pas que des mots, mais le résultat d’un travail formalisé dans des accords ».

Selon l’ancien parlementaire britannique George Galloway, le sommet des BRICS à Kazan marque le début de la fin de l’hégémonie américaine et de la domination du dollar sur le dollar.

« Le sommet de Kazan a été un énorme succès… Je suis convaincu que le sommet des BRICS 2024 sera un moment marquant de l’histoire de l’humanité car il marque le début de la fin de l’hégémonie américaine et de la tyrannie du dollar », a déclaré Galloway à TAAS en marge de l’événement. « Les progrès réalisés vont commencer à changer le monde qui a été effrayé par le pouvoir unipolaire, par la violence arbitraire, par les deux poids deux mesures. Et les BRICS sont l’antidote à ce poison. Ils ont fait plusieurs pas en avant importants cette semaine. »

Kitco Media

Jordan Finneseth

*******************************************************************

Cotation actuelle : 2540,888 € en hausse de 0,55 %. Pour mémoire le dernier plus haut est à 2545,683 €, l'épaisseur du papier à cigarette.

|

Répondre

|

Bientôt la fin ? En 2025 ? L'Or sera-t-elle victime de son succès ?

Un mauvais plaidoyer pro domo ?

*******************************************************************

L'or va augmenter en raison des risques géopolitiques, mais une demande plus faible et une offre en hausse mettront fin au rallye au deuxième semestre 2025 – HSBC

Kitco Media

Par Ernest Hoffman

Publié :

16:14

Mis à jour :

16:34

(Kitco News) – Les élections américaines et les risques géopolitiques devraient faire grimper encore davantage les prix de l'or à court terme et en 2025, mais l'impact des prix élevés et de l'augmentation de l'offre devrait mettre fin à la remontée du métal jaune plus tard l'année prochaine, selon les analystes des métaux précieux de HSBC.

Dans une note de recherche, HSBC a déclaré que l'or bénéficie de plusieurs vents arrière forts, et cela devrait se poursuivre l'année prochaine.

« Notre analyste des métaux précieux estime que l'or est entré dans un nouveau paradigme de prix, qui restera probablement au-dessus de 2 200 $ l'once, soutenu par un mélange de facteurs haussiers, notamment la demande de « valeur refuge » suscitée par les risques géopolitiques et l'incertitude économique », ont-ils écrit. « L'augmentation des déficits budgétaires encourage également la demande d'or. L'assouplissement monétaire mondial et les attentes d'un nouvel assouplissement ont accru la demande spéculative d'or. »

Les analystes de HSBC s'attendent à ce que la reprise se modère au cours du second semestre 2025, car les prix élevés et l'augmentation de l'offre ont un impact sur le marché.

« [Une] combinaison de facteurs du marché physique et financier pourrait atténuer la reprise, à mesure que nous avançons en 2025, les prix de l'or étant susceptibles d'être modérément plus bas d'ici fin 2025 », ont-ils déclaré. « Sur le marché physique, les prix élevés de l'or entraînent une baisse pure et simple des achats de bijoux en or, parallèlement à une baisse de la demande de pièces et de lingots d'or. Dans le même temps, la production mondiale d'or est sur une trajectoire ascendante au moins pour cette année et l'année prochaine, l'exploitation minière étant la principale source de nouvel approvisionnement du marché. »

« Les prix élevés de l'or stimulent également l'offre de ferraille d'or », ont-ils ajouté. « En d'autres termes, l'or pourrait être confronté à des vents contraires dus à une demande plus faible de bijoux et de lingots et à une augmentation de l'offre minière et des niveaux de recyclage. »

Les analystes ont également averti qu'ils voyaient les fonds négociés en bourse (ETF) adossés à l'or continuer à liquider leurs avoirs, et « la demande des banques centrales pourrait également se modérer face aux prix élevés. »

Après avoir ouvert à un sommet supérieur à 2 736 $ l'once, les prix au comptant de l'or ont évolué dans une fourchette de 20 $ vendredi matin. L'or au comptant s'est négocié pour la dernière fois à 2 729,59 $ l'once, soit une perte de 0,24 % sur la séance.

Kitco Media

Ernest Hoffman

*******************************************************************

|

Répondre

|

Les investisseurs en or achètent la baisse.

Kitco Media

Par Neils Christensen

Publié :

19:58

Mis à jour :

20:07

(Kitco News) - Il semble que les investisseurs commencent à comprendre la tendance générale du marché de l'or, car les prix restent dans une tendance haussière fondamentale, les incitant à acheter en cas de baisse.

Bien que l'or termine la semaine en baisse par rapport au record de mercredi, il a réussi à se remettre d'une forte baisse, maintenant un support solide au-dessus de 2 700 $ l'once. Le métal précieux se consolide en territoire relativement neutre ; les contrats à terme sur l’or de décembre se négociaient pour la dernière fois à 2 747,50 dollars l’once, en hausse de 0,6 % par rapport au record de clôture de vendredi dernier.

Ole Hansen, responsable de la stratégie des matières premières chez Saxo Bank, a déclaré que la performance de l’or cette semaine reflète l’anxiété croissante à l’approche de l’élection présidentielle américaine, qui aura lieu dans moins de deux semaines. Il a noté que, quel que soit le résultat de l’élection, la dette américaine devrait continuer à augmenter.

Bien que l’or puisse avoir une marge de correction la semaine prochaine, car les données critiques sur l’emploi ajoutent de la volatilité au marché, Hansen a noté que les corrections jusqu’à présent cette année ont été peu profondes.

« Les quatre corrections précédentes de l’or depuis le plus bas de juin ont atteint en moyenne 95 USD, la dernière en octobre n’ayant atteint que 80 USD », a-t-il déclaré dans une note. « Je me concentre sur le support à 2 685 et 2 666 ».

James Stanley, stratège senior chez Forex.com, a déclaré qu'il s'attendait à ce que les légers replis de l'or restent un thème récurrent sur le marché, car la Réserve fédérale continue de donner la priorité aux valorisations des actions par rapport à la politique monétaire fondamentale.

Il a ajouté que la résilience de l'économie ne justifie pas l'assouplissement agressif de la Fed. Il a noté que les marchés anticipent actuellement une baisse de 25 points de base le mois prochain, suivie d'une autre baisse de 25 points de base en décembre. En outre, les marchés anticipent plus de 100 points de base d'assouplissement jusqu'en 2025.

Stanley a expliqué que la Fed a signalé une trajectoire d'assouplissement agressive même si l'inflation reste constamment élevée.

Mais il ne s'agit pas seulement de l'or. Stanley a noté que la remontée de l'argent, dont les prix ont clôturé la semaine à un nouveau sommet de 12 ans, reflète la vigueur généralisée du secteur des métaux précieux. Comme l'or, l'argent termine la semaine en baisse par rapport à ses sommets précédents à 35 dollars l'once ; Cependant, les contrats à terme sur l’argent de décembre se négociaient pour la dernière fois à 33,78 dollars l’once, en hausse de 1,6 % par rapport à la semaine dernière.

Stanley a déclaré qu’au-delà de la volatilité de l’argent, il s’attend à ce que le métal précieux ait une tendance à la hausse, les investisseurs recherchant de la valeur pour se protéger contre l’incertitude croissante des monnaies fiduciaires mondiales.

Alors que l’or reste dans une tendance haussière fondamentale, les analystes s’attendent à une certaine volatilité au cours d’une semaine chargée d’événements économiques importants. Le point culminant de la semaine sera la publication des données sur les salaires non agricoles de vendredi.

Certains économistes suggèrent que les signes d’affaiblissement du marché du travail pourraient soutenir davantage le cycle d’assouplissement de la Fed.

« Nous pensons que les données du marché du travail américain seront fortement affectées par les deux ouragans majeurs qui ont frappé les États-Unis plus tôt dans l’automne, brouillant le signal du rapport d’octobre. « Nous prévoyons une augmentation de 100 000 emplois non agricoles, le niveau le plus bas depuis 2020, mais nous pensons toujours que la tendance sous-jacente est à un assouplissement progressif des conditions du marché du travail, compatible avec un atterrissage en douceur », a déclaré Jonas Goltermann, économiste en chef adjoint des marchés chez Capital Economics.

Cependant, le double mandat de la Fed occupera le devant de la scène la semaine prochaine, car les marchés anticipent également des données cruciales sur l'inflation avec la publication de l'indice de base des dépenses de consommation personnelle (PCE), l'indicateur d'inflation préféré de la banque centrale.

Certains analystes des matières premières ont suggéré qu'un environnement idéal pour l'or la semaine prochaine impliquerait des données faibles sur le marché du travail associées à des chiffres d'inflation constamment élevés. Ce scénario soulignerait le risque d'un environnement stagflationniste.

Données économiques à surveiller la semaine prochaine :

Mardi : Offres d'emploi JOLTS

Mercredi : Données sur l'emploi ADP, PIB avancé du troisième trimestre, ventes de logements en attente aux États-Unis, décision de politique monétaire de la Banque du Japon.

Jeudi : indice PCE de base, revenu et dépenses personnelles, inscriptions hebdomadaires au chômage

Vendredi : salaires non agricoles aux États-Unis ; ISM, indice PMI manufacturier

Kitco Media

Neils Christensen

*************************************************************************

En fait, on ne sait pas trop comment " tout ça va tourner ". On est en plein attentisme sur une foultitude de sujets. Et comme ces sujets sont d'une complexité effroyable, il n'y a que l'Or pour accueillir les besoins que le plus grand nombre éprouve et ressent à se protéger.

Platitude, peut-être, mais la planète en est là.

|

Répondre

|

Or en € - UT Jour - Ichimoku.

Petite respiration transversale entre, pour le moment, les 2545 € et les 2509 €.

Toujours haussier, pour notre grand bien à tous.

Bon, on passe à kitco.com maintenant.

|

Répondre

|

voici le pourquoi de la non annonce par les brics du lancement de leur monnaie, lors de la conference de kazan voir vidéo vers la 7eme minute :

|

Répondre

|

L’ambiance planétaires à venir, ne semble pas être au beau fixe, deux produits sont à l’achat, les munitions en tous genre et l’autre, l’or en barre. Une sacrée ambiance planétaires. !!!

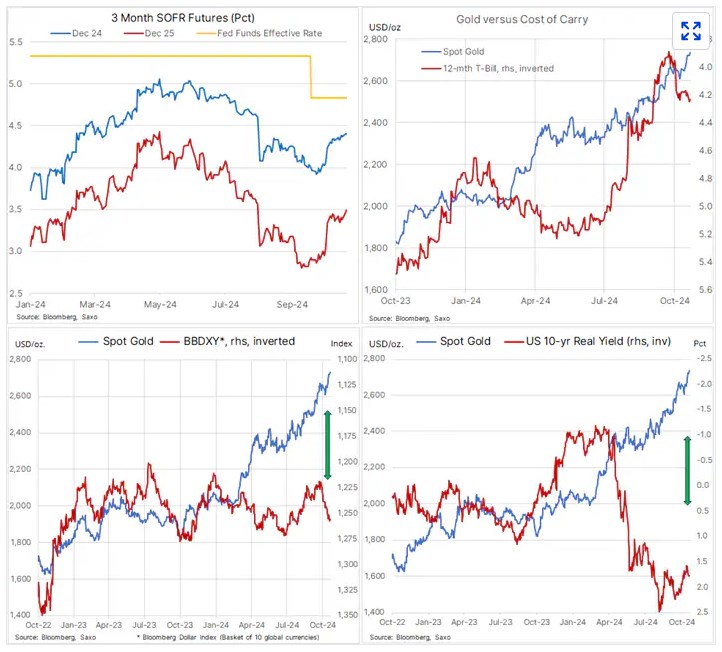

Ole Hansen Responsable de la stratégie des matières premières saxo banque 22/10/2024 15:00

La remarquable progression de l'or et de l'argent dans quatre graphiques

Points clés

L'or et plus particulièrement l'argent continuent de grimper malgré les vents contraires provoqués par la hausse des rendements et l'appréciation du dollar

Nous concluons que cette force remarquable est de plus en plus perçue comme une protection contre un éventuel « coup rouge » lors des élections du 5 novembre.

L'argent a bondi après une cassure significative vendredi dernier pour atteindre un gain de 50 % sur un an

Au cours de la semaine dernière, l’or a atteint un nouveau record à près de 2 740 USD, marquant une hausse de près de 40 % en glissement annuel. L’argent, après une cassure significative vendredi, lorsqu’il a clôturé au-dessus de la résistance précédente à 32,50 USD, a bondi vers un gain de 50 % en glissement annuel. Tout au long de l’année, nous avons longuement discuté des raisons pour lesquelles 2024 serait cruciale pour les métaux d’investissement. Bien que ce récent rallye ait dépassé les attentes, plusieurs facteurs continuent de soutenir la tendance à la hausse, malgré les défis émergents.

Les principaux facteurs à l’origine de cette phase haussière sont les inquiétudes liées à l’instabilité budgétaire, la demande de valeurs refuges, les tensions géopolitiques, la dédollarisation qui stimule la forte demande des banques centrales et les incertitudes entourant l’élection présidentielle américaine. En outre, les baisses de taux – opérées par la Fed et d’autres banques centrales – réduisent le coût de détention d’actifs non porteurs d’intérêts comme l’or et l’argent. Cet environnement suscite déjà un regain d’intérêt pour les ETF adossés à l’or, en particulier de la part des gestionnaires d’actifs occidentaux qui étaient vendeurs nets jusqu’en mai 2024.

Malgré la hausse des rendements et le renforcement du dollar, l’or et l’argent ont poursuivi leur ascension. Au cours de la semaine dernière, le rendement des bons du Trésor américain à 10 ans a augmenté de 17 points de base pour atteindre 4,20 %, tandis que l’indice Bloomberg du dollar a gagné 0,6 %. Dans le même temps, le calendrier, le rythme et l’ampleur des futures baisses de taux ont ralenti, les responsables de la Réserve fédérale signalant une approche plus prudente. Pourtant, l’or et l’argent restent résilients, défiant ces signaux de marché généralement négatifs.

Outre les inquiétudes persistantes concernant une nouvelle détérioration de la situation au Moyen-Orient, nous concluons que cette vigueur est de plus en plus considérée comme une protection contre un éventuel « coup d’État rouge », dans lequel un parti politique contrôlerait à la fois la Maison Blanche et le Congrès. Ce scénario suscite des inquiétudes quant aux dépenses publiques excessives, qui feraient grimper le ratio dette/PIB et alimenteraient les craintes d’inflation. Les investisseurs se tournent vers les métaux précieux pour se protéger, même si les attentes de taux plus bas et de conditions financières plus faciles s’estompent, comme le montrent les quatre graphiques clés qui suivent cette divergence exceptionnelle.

1. Les attentes de baisse des taux, observées sur le marché à terme du SOFR, ont vu l'espoir d'une nouvelle baisse de 50 points de base, suivie d'un total de 50 points de base lors des deux réunions suivantes, réduits de moitié jusqu'à présent.

2. L'attrait de l'or comme investissement alternatif sans rendement dépend généralement du coût d'opportunité en vigueur, c'est-à-dire du revenu alternatif qu'un investisseur pourrait gagner en investissant à court terme dans des obligations d'État sûres. Au cours du mois dernier, la réduction des anticipations de baisse des taux a fait grimper le rendement d'un bon du Trésor à 12 mois.

3. L'or a augmenté malgré la récente vigueur du dollar, qui a été soutenue par les flux vers les valeurs refuges du Moyen-Orient et par de solides données économiques américaines, alimentant les flux vers les actifs à risque américains.

4. La dislocation qui dure depuis un an entre l'or et les rendements américains à 10 ans s'est encore creusée le mois dernier, les rendements affichant une nouvelle vigueur dans un contexte d'inquiétudes quant au fait que le résultat des élections de novembre pourrait attiser les inquiétudes concernant une politique budgétaire plus souple, qui pourrait creuser le déficit et raviver l'inflation.

|

Répondre

|

en effet mitte, c'est vague, sauf changement de dernière minute, nous dirions que le sommet de Kazan accouche d'une souris...

|

Répondre

|

C’est cela la décision ?

*********************

Sommet des BRICS : Vladimir Poutine annonce la création d’une plateforme d’investissement commune

23 octobre 2024 à 15:31 par Rémy R.

Fin de règne pour le roi dollar ? Ces dernières années, les pays des BRICS cherchent à ne plus subir l’hégémonie du dollar américain sur le commerce international. Après la démonstration du système de paiement commun « BRICS Pay » lors du BRICS Business Forum qui s’est tenu la semaine dernière à Moscou, c’est cette fois une plateforme d’investissement commune qui est annoncé par le président russe Vladimir Poutine.

Les BRICS veulent se passer du dollar US pour leurs échanges mutuels

Depuis la fin de l’étalon-or, sur la décision unilatérale du président américain Richard Nixon le 15 août 1971, le dollar n’a plus aucun lien avec le métal précieux, et est devenue une monnaie fiduciaire basée sur la seule confiance en l’État américain à ne pas faire faillite.

Mais avec bientôt 36 000 milliards de dollars de dette pour les USA, et des sanctions économiques envers tous les pays qui contrarient un tant soit peu l’Oncle Sam, on comprend de plus en plus de pays souhaitent s’émanciper (voire, fuir comme la Peste) la monnaie des États-Unis.

Le 16e sommet des BRICS, qui se tient du 22 au 24 octobre 2024 à Kazan en Russie, voit se réunir les membres fondateurs que sont le Brésil, la Russie, l’Inde, la Chine et l’Afrique du Sud, les nouveaux membres des BRICS+ l’Arabie Saoudite, l’Égypte, l’Éthiopie, les Émirats arabes unis et l’Iran, ainsi qu’une vingtaine d’autres délégations de divers pays du « Sud Global ».

Et c’est donc lors de cette réunion internationale que le président de la Fédération de Russie, Vladimir Poutine, a annoncé la création d’une plateforme d’investissement propre à l’alliance des BRICS :

« Le président russe Vladimir Poutine présente la création d’une plateforme d’investissement des BRICS, pour faciliter les investissements mutuels entre les pays des BRICS. »

Les BRICS préparent la chute du roi dollar avec une plateforme.

Vladimir Poutine explique les objectifs de cette plateforme d’investissement commune

Selon une publication du média russe TASS ce 23 octobre 2024, qui cite le président russe, cette plateforme d’investissement sera « un outil puissant pour soutenir les économies nationales » des pays membres des BRICS, et elle fournira également « des ressources financières aux pays du Sud et de l’Est Global ».

Valdimir Poutine a également précisé dans quels domaines cet écosystème unifié d’investissement sera le plus utile :

« Afin de maximiser le potentiel de nos économies en croissance, et de tirer pleinement parti de la nouvelle vague de croissance économique mondiale, nos pays doivent intensifier leur coopération dans des domaines tels que la technologie, l’éducation, le traitement efficace des ressources, le commerce et la logistique, la finance et l’assurance, et multiplier le volume des investissements de capitaux. »

Vladimir Poutine, président de la Fédération de Russie

Et, outre l’impact planétaire – économique et géopolitique – de cette nouvelle, elle touche également plus directement le secteur des cryptomonnaies. En effet, il y a une volonté des BRICS de baser cette plateforme d’investissement sur la technologie des blockchains, issue de Bitcoin (BTC) et ses semblables. Voire même, par la suite, d’utiliser une cryptomonnaie commune pour faciliter les échanges effectués dans ce futur écosystème.

**************

UN DÉBUT ?

LE DÉBUT ?

|

Répondre

|

2524 € en hausse de 0,31 %.

Une respiration et hop ça repart, comme la publicité de Mars : “ Hop un Mars et ça repart “ ?

Faudra voir aujourd’hui si on fait des plus haut et des plus bas, plus bas que les plus haut et les plus bas faits hier.

Les journées qui viennent seront consacrées à répondre à la question suivante : a-t-on fait un plus haut ?

Puis à celle-ci : si tel est le cas vers quel type de mouvement s’oriente-t-on ?

Une consolidation horizontale dans un range à définir, auquel cas le mouvement haussier ne serait pas remis en cause ou bien une correction plus forte qui mettrait fin pendant un temps à la hausse initiée depuis février 2024.

Rien lu pour le moment sur une éventuelle décision des BRICS sur une cryptomonnaie adossée en partie à l’Or et sur un système de paiement d’échanges commerciaux internationaux spécifique à ces mêmes BROCS et autres Etats si affinités.

Dans l’attente de cette éventuelle décision, j’ai le sentiment que la Chine a voulu accentuer le caractère politique de ce sommet au dépens d’un caractère technique. La guerre en Ukraine la gêne et peut-être a-t-elle voulu faire passer le message à Poutine : réglez ce problème et on avancera sur le reste.

À suivre.

|

Répondre

|

À lire sur kitco.com :

China’s influence in the gold market is only just beginning - LBMA panel

|

Répondre

|

Baisse de l’Or cotée en $ canadien.

Liée à la décision de la BC Canadienne ?

« Kitco News) - Les prix de l'or sur le marché des devises dans son ensemble connaissent une légère réaction par rapport au dollar canadien après que la Banque du Canada a réduit les taux d'intérêt de 50 points de base.

Suivant les traces de la Réserve fédérale, la Banque du Canada a abaissé mercredi son taux du financement à un jour à 3,75 %, contre 4,25 % auparavant ; le taux d'escompte est de 4,00 % et le taux de dépôt est de 3,75 %.

Bien que cette décision soit considérée comme agressive, elle n’était pas inattendue. Les marchés anticipaient une probabilité de 92 % d'une réduction excessive après la forte baisse de l'inflation en septembre.

Même si l'or est hors de son plus bas par rapport au dollar canadien, il reste sous pression, s'échangeant pour la dernière fois à 3 788,83 $ l'once, en baisse de 0,26 % sur la journée. »

|

Répondre

|

Un lien avec les stats us sur le logement ? Les ventes seraient en baisse mais moins sur prévues. Donc l’économie us serait en meilleure posture que celle envisagée.

« Spot gold falls to $2,726/oz after U.S. existing home sales decline 1.0% in September »

Ils attendaient une baisse de 1,3 %.

Mouais, faut bien un prétexte pour prendre des bénéfices.

À suivre sur l’apparition d’autres justifications.

|

Répondre

|

C’est maintenant que ça commence à être intéressant.

2525 € en baisse de 0,75 %.

On va voir ce que ça va donner sur les prochains jours ou semaines.

Demain soir, retour aux graphs,

|

Répondre

|

Forum de discussion Or (once en $)

202410271200 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !