Et à la fin il ne restera plus que l'OR. - Page 94

Cours temps réel: 4 305,26 1,37%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

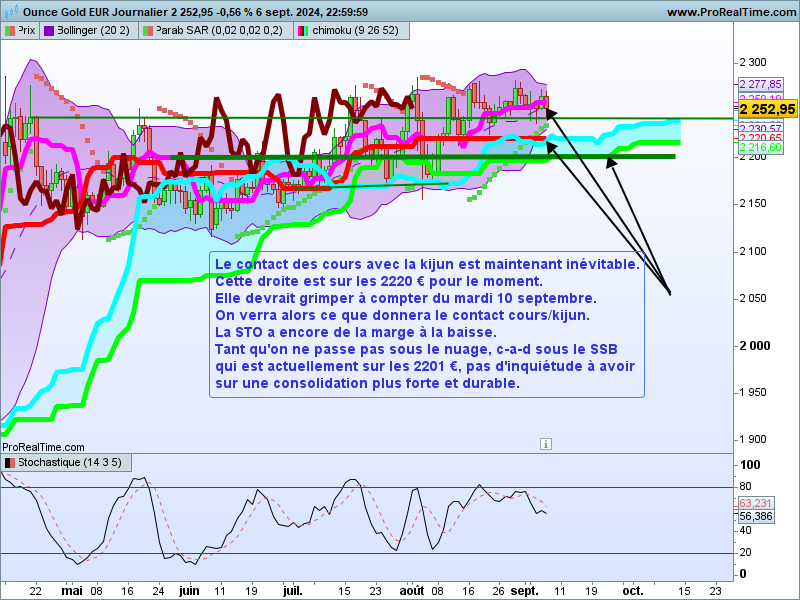

Or en € - Journalier - Ichimoku

Cf le graph

Poursuite du range ouvert le 12 avril dernier.

|

Répondre

|

Une question de trajectoire ?

**********************************************************************************

L'or semble un peu au sommet la semaine prochaine alors que les marchés intègrent une baisse de 25 points de base.

Kitco Media

Par Neils Christensen

Publié :

21:12

Mis à jour :

21:19

(Kitco News) - Les attentes concernant la position de la politique monétaire de la Réserve fédérale commencent à prendre forme, ce qui pourrait créer des défis pour l'or à court terme.

Le marché de l'or, tout en maintenant un support au-dessus de 2 500 $, termine la semaine en territoire relativement neutre, les marchés intégrant une baisse de 25 points de base suite à un rapport mitigé sur les salaires non agricoles en août. Les contrats à terme sur l'or de décembre se sont négociés pour la dernière fois à 2 525 $ l'once, à peu près inchangés par rapport à la semaine dernière.

Le marché de l'argent termine la semaine sur une note décevante, les prix n'ayant pas pu maintenir le support à 28,50 $ l'once. Les contrats à terme sur l'argent de décembre se sont négociés pour la dernière fois à 28,24 $ l'once, en baisse de 3 % par rapport à vendredi dernier.

Les ventes de métaux précieux sont intervenues après que les dernières données sur l'emploi du Bureau of Labor Statistics ont montré que le marché du travail se refroidissait, mais à un rythme modéré.

En août, l'économie américaine a créé 142 000 emplois, ce qui n'était pas le cas des 164 000 attendus. Dans le même temps, le taux de chômage est passé de 4,3 % à 4,2 % et les salaires ont augmenté de 0,4 %.

Les analystes ont déclaré que les données plaident en faveur d'une baisse des taux d'intérêt de la Réserve fédérale de 25 points de base plus tard ce mois-ci.

« La hausse de 142 000 emplois non agricoles en août a probablement été suffisante pour faire pencher la Fed en faveur d'une baisse mesurée de 25 points de base des taux ce mois-ci, plutôt que d'une mesure plus radicale, mais le marché du travail connaît clairement un ralentissement marqué », a déclaré Paul Ashworth, économiste en chef pour l'Amérique du Nord.

Selon certains analystes, les attentes croissantes d'une baisse de 25 points de base pourraient rendre les prix de l'or vulnérables à court terme, car le marché n'a pas réussi à dépasser la résistance initiale à 2 550 dollars l'once.

« Ce rapport n'est pas suffisamment faible, à mon avis, pour justifier une baisse de 50 points de base le 18 septembre. Dans cette optique, je pense que le marché reste au sommet et pourrait avoir du mal à atteindre un nouveau sommet à ce stade », a déclaré Ole Hansen, responsable de la stratégie des matières premières chez Saxo Bank. « Si je ne me trompe pas, nous avons des risques de baisse sur les obligations d’État à 2 ans et les contrats SOFR à court terme qui pourraient peser sur les prix. »

Philip Streible, stratège en chef du marché chez Blue Line Futures, a déclaré qu’à court terme, il s’attendrait à ce que le marché de l’or soit plafonné à la résistance initiale de 2 550 $ l’once ; cependant, il a ajouté que l’or reste un achat en cas de baisse.

« Je pense que le marché de l’or préférerait voir plusieurs baisses de 25 points de base plutôt qu’une seule baisse de 50 pb », a-t-il déclaré. « La trajectoire des baisses de taux de la Fed est le facteur important. Une fois que les investisseurs verront une trajectoire « plus basse pour plus longtemps », l’or repartira à la hausse. »

Christopher Vecchio, responsable des contrats à terme et du Forex chez Tastylive.com, a déclaré qu’à l’heure actuelle, le marché de l’or est confronté à deux facteurs techniques : l’or semble un peu lourd d’un point de vue à long terme, mais bénéficie d’une solide dynamique haussière à court terme. Il a ajouté qu'il s'attend à une certaine consolidation à court terme, car ces deux perspectives convergent.

Malgré la volatilité à court terme, Vecchio a déclaré qu'à long terme, l'or reste un achat intéressant en cas de baisse, car la dette publique mondiale augmente et les taux d'intérêt baissent.

« Nous sommes en train de réduire une partie de l'offre en ce moment, car ces deux facteurs techniques se croisent », a-t-il déclaré. « Cela dit, la trajectoire des taux d'intérêt réels semble baisser à l'avenir, ce qui serait fantastique pour les prix de l'or. »

Toutefois, tous les investisseurs ne sont pas prêts à abandonner l'or, car le prix maintient un support solide à des niveaux élevés. Naeem Aslam, directeur des investissements chez Zaye Capital Markets, a déclaré que l'or semble toujours solide, car les prix se maintiennent au-dessus de 2 500 dollars l'once.

Lukman Otunuga, responsable de l'analyse de marché chez FXTM, a déclaré que le marché prêtera une attention particulière à l'indice des prix à la consommation de la semaine prochaine, car le débat entre un mouvement de 25 ou 50 points de base n'a pas été complètement réglé.

« Bien que l’or soit dans le rouge, le chemin de moindre résistance pointe vers le nord, avec un dollar plus faible et des rendements du Trésor en baisse qui maintiennent les haussiers dans la course », a-t-il déclaré. « Le métal précieux pourrait être ébranlé par le prochain rapport sur l’IPC américain la semaine prochaine. Il s’agit du dernier rapport sur l’inflation avant la réunion de politique monétaire de la Fed des 17 et 18 septembre et il pourrait avoir un impact sur les paris de la Fed sur une baisse des taux. En fin de compte, de nouveaux signes d’atténuation des pressions sur les prix pourraient renforcer les paris sur une baisse des taux américains, ce qui serait une évolution bienvenue pour l’or à rendement nul. »

« En regardant la situation technique, le métal précieux reste dans une large fourchette avec des niveaux d’intérêt clés à 2 532 $, 2 500 $ et 2 473 $ », a-t-il déclaré. « Si 2 500 $ s’avèrent être un support fiable, les prix pourraient défier le plus haut historique. Cependant, une faiblesse en dessous de 2 500 $ pourrait ouvrir la voie à 2 473 $. »

En plus des données importantes sur l’inflation la semaine prochaine, les marchés se tourneront également vers la Banque centrale européenne lors de sa réunion de politique monétaire.

Alors que les marchés s’attendent à une baisse de 25 points de base, les analystes notent que la banque centrale est coincée entre des pressions inflationnistes tenaces et un ralentissement de l’activité économique.

Données économiques à surveiller la semaine prochaine :

Mercredi : IPC américain

Jeudi : décision de politique monétaire de la BCE, IPP américain, demandes hebdomadaires d’allocations chômage aux États-Unis

Vendredi : indice préliminaire du sentiment des consommateurs de l’Université du Michigan

************************************************************************

Y-a pas le feu dans la maison.

|

Répondre

|

Ce sera toujours bon à prendre.

******************************************************************

La Russie augmente ses achats quotidiens d'or de 700 % à partir d'aujourd'hui.

Kitco Media

Par Ernest Hoffman

Publié :

19:28

Mis à jour :

19:38

(Kitco News) – La Russie dépensera 8,2 milliards de roubles (92 millions de dollars) chaque jour en or et en devises étrangères du 6 septembre au 4 octobre pour un total de 172,9 milliards de roubles (1,9 milliard de dollars), a annoncé mercredi le ministère des Finances du pays.

"Le montant des fonds alloués aux achats de devises et d'or s'élève à 172,9 milliards de roubles", a indiqué le ministère dans un communiqué. "Les transactions seront effectuées du 6 septembre au 4 octobre 2024, respectivement, le volume quotidien d'achat de devises et d'or sera égal à 8,2 milliards de roubles".

Le nouvel objectif de dépenses est près de sept fois le volume quotidien de 1,12 milliard de roubles (12,4 millions de dollars) que le ministère dépensait du 7 août au 5 septembre, qui s'élevait à 24,65 milliards de roubles (272,8 millions de dollars).

Le ministère des Finances a déclaré qu'il s'attendait à des revenus pétroliers et gaziers "exceptionnels" de 162 milliards de roubles en septembre. Les revenus pétroliers et gaziers réels en août ont été de 10,9 milliards de roubles (129 millions de dollars) supérieurs aux attentes initiales.

Ils ont déclaré que les nouveaux chiffres "permettent d'estimer le volume des opérations menées par la Banque de Russie sur le marché des changes liées à la reconstitution et à l'utilisation du Fonds national de la richesse".

Compte tenu des nouveaux volumes de transactions annoncés par le ministère des Finances pour la période du 6 septembre au 4 octobre, la Banque centrale vendra 0,2 milliard de roubles (2,2 millions de dollars) de devises par jour - ses ventes étaient de 7,8 milliards de roubles (86,3 millions de dollars) par jour du 7 août au 5 septembre.

En août 2023, le ministère des Finances russe a relancé les achats d'or et de devises après 18 mois de ventes ou d'inactivité, Moscou cherchant à profiter de la hausse des prix du pétrole.

La Russie a mis fin à une pause de près d'un an dans ses interventions sur le marché des changes en janvier 2023 lorsqu'elle a commencé à vendre ses réserves de yuans dans le cadre d'un mécanisme budgétaire conçu pour isoler l'économie du pays de la volatilité des marchés des matières premières. Les achats de devises ont été interrompus fin janvier 2022, et le programme a été suspendu après l'invasion de l'Ukraine le mois suivant.

La majeure partie des réserves de devises de la Russie étant gelées par les sanctions américaines et européennes, le yuan est le principal actif dont la Russie dispose encore pour ces opérations. Environ un tiers des recettes budgétaires de la Russie proviennent de l'industrie pétrolière et gazière.

Kitco Media

Ernest Hoffman

*******************************************************************************

La Russie, une économie à genoux ?

|

Répondre

|

Les mauvais résultats du NFP produisent les effets " non souhaités " sur les marchés actions et ... des dégagements sur l'Or, dégagements dont on avait donné les raisons dans des posts en amont.

Dégagements craints :

" MITTE - 03/09/2024 16:27:32 -1

Si les prochaines stats ( rapport JOLTS, rapport ADP, chômage et NFP ) sont du même acabit que celles de ce jour, la touchette avec la kijun sur les 2220 € serait difficilement évitable.

A moins que les marchés changent leurs grilles de lecture d'ici là, mais pour le moment ce qu'ils retiennent c'est : moins d'activités, donc moins de CA en hausse, donc moins de bénéfices, donc baisse des marchés actions et dégagements sur l'Or.

Le renforcement de la probabilité de baisses de taux, compte tenu de stats pas au top, devrait au contraire les satisfaire mais ils retiennent le " terre à terre " : moins de bénéfices à venir, donc baisse des actions.

Si on tient vendredi soir au-dessus des 2220 € ça m'irait bien."

Donc pour le moment ça dégage : en baisse actuelle de 0,71 % sur le niveau des 2249 €.

Jusqu'où ?

Kitco.com nous fait part d'une analyse au terme de laquelle les 2300 $ pourrait bien être le niveau des prochains achats. En € on ne serait pas loin des 2220 €.

Donc voici l'analyse en question :

Le risque de baisse de l'or signifie que c'est un achat à 2 300 $, les prix du platine ont trouvé un plancher, le cuivre continue de baisser - Ghali de TD Securities.

Kitco Media

Par Ernest Hoffman

Publié :

05 sept. 2024 - 20:51

Mis à jour :

05 sept. 2024 - 20:56

(Kitco News) - Le marché de l'or est suracheté selon plusieurs indicateurs clés, et bien que les prix du platine puissent se creuser un plancher, on ne peut pas en dire autant du cuivre, selon Daniel Ghali, stratège principal des matières premières chez TD Securities.

"Je pense absolument qu'il y a un risque", a déclaré Ghali à propos de l'or à 2 500 $ dans une interview avec BNN Bloomberg en fin d'après-midi mercredi. "La configuration actuelle sur les marchés de l'or, quelle que soit la façon dont on la découpe, n'est tout simplement pas la même qu'il y a quelques mois".

Ghali a déclaré qu'à l'approche de 2024, il y avait une dislocation historique entre le positionnement des gestionnaires de fonds sur l'or et les attentes du marché en matière de taux.

"C'est vraiment ce qui, à notre avis, a déclenché le rallye sur les marchés de l'or", a-t-il déclaré. « Ils étaient historiquement sous-positionnés, et c’était curieux, à l’approche de ce qui était largement attendu comme la première année d’un cycle de baisse des taux. Le rallye a ensuite été prolongé par une activité d’achat très importante sur les marchés physiques. »

Mais Ghali a déclaré que la situation sur le marché de l’or a radicalement changé depuis lors.

« Si l’on avance rapidement jusqu’à aujourd’hui, le positionnement des gestionnaires de fonds n’est pas seulement gonflé, il est à des niveaux historiques maximum », a-t-il déclaré. « Nous parlons des mêmes niveaux qui ont marqué des sommets locaux très importants autour du référendum sur le Brexit en 2016, autour du récit du « QE furtif » en 2019, à peu près les mêmes niveaux qu’au pic de la crise du Covid en mars 2020. »

« À notre avis, bon nombre de ces récits haussiers qui sont écartés par les investisseurs sont déjà intégrés au gâteau », a-t-il ajouté.

« Et en même temps, les marchés physiques sont complètement différents de ce qu’ils étaient il y a quelques mois », a déclaré Ghali. « Il y a une grève des acheteurs en Asie. « Il faut savoir que la plupart de ces achats étaient en réalité liés à une couverture contre la dépréciation de la monnaie, à des investisseurs particuliers cherchant en partie à diversifier leur patrimoine à un moment où les marchés immobiliers s’effondraient en Chine, les marchés boursiers s’effondraient, les marchés obligataires n’étaient pas nécessairement considérés comme un bon investissement, il n’y avait donc pas vraiment d’autre alternative que de transférer son capital vers l’or. »

Ghali a déclaré que les perspectives que les marchés intègrent aujourd’hui sont totalement différentes. « Nous parlons d’un atterrissage en douceur qui est souligné par un cycle de baisse des taux assez agressif », a-t-il noté. « Le capital devrait se déplacer des zones où il est le moins productif vers les plus productives, donc si le marché a raison sur cette attente macroéconomique mondiale, alors on s’attendrait en fait à ce que le capital se déplace vers des utilisations plus productives, ce qui est tout simplement incompatible avec ce qui est actuellement pris en compte dans le prix de l’or. »

Lorsqu’on lui a demandé si les prix de l’immobilier chinois poussaient toujours les investisseurs vers l’or aujourd’hui, Ghali a répondu que cela ne semblait plus être le cas.

« Dans une très large mesure, c’était le cas plus tôt cette année », a-t-il déclaré. « Cela étant dit, lorsque nous suivons les flux chinois en particulier, que ce soit dans les ETF d’or chinois ou même sur les marchés physiques, il n’y a vraiment aucun signe d’activité d’achat de cette région. Et ce n’est pas seulement une histoire de Chine, c’est aussi une histoire du Japon. La pression de dépréciation de la monnaie à laquelle le Japon a été confronté plus tôt cette année a également été un catalyseur pour les investisseurs particuliers à la recherche de refuges pour leur richesse. »

La forte appréciation du yen et le dénouement simultané du carry trade ont également supprimé ce soutien du marché de l’or.

Interrogé sur le prix auquel il chercherait à racheter de l’or, Ghali a déclaré qu’il viserait une baisse significative par rapport aux niveaux actuels.

« Nous pensons qu’un prix plus proche de 2 300 $ est raisonnable par rapport aux analogies historiques dont nous avons parlé », a-t-il déclaré. « Les moments dans le temps où le positionnement est aussi tendu qu’aujourd’hui ont historiquement entraîné une baisse de 7 à 10 %, ce qui nous semble raisonnable. »

L'or au comptant a de nouveau dépassé le niveau de 2 500 $ au cours de la séance asiatique avant de s'envoler dans les échanges européens et nord-américains, atteignant un sommet de 2 523,52 $ l'once juste après 8 h 30, heure de l'Est. Il s'est négocié pour la dernière fois à 2 515,92 $ l'once, et est en hausse de 0,82 % sur la journée.

Kitco Media

Ernest Hoffman

********************************************************************************

Donc une baisse de 7 à 10 % selon Mr Ghali de TD Secutities qui dit que les capitaux se dirigeront des zones les moins productives ( a priori les actions ) vers des zones les plus productives sans préciser lesquelles, mais à son sens pas l'Or.

L'auteur présuppose aussi que les achats d'Or par les chinois auraient disparu du fait de la disparition des conditions économiques et financières qui avaient précisément conduit les particuliers chinois à acheter de l'Or. A le lire on croit comprendre qu'il n'y aurait plus en Chine de problèmes, ni sur l'immobilier chinois, ni sur les actions et que les obligations chinoises seraient revenues en odeur de sainteté.

L'auteur fait fi aussi des achats d'Or par les BC, achats encore retenus par plusieurs intervenants ( JP MORGAN, GS etc ... )

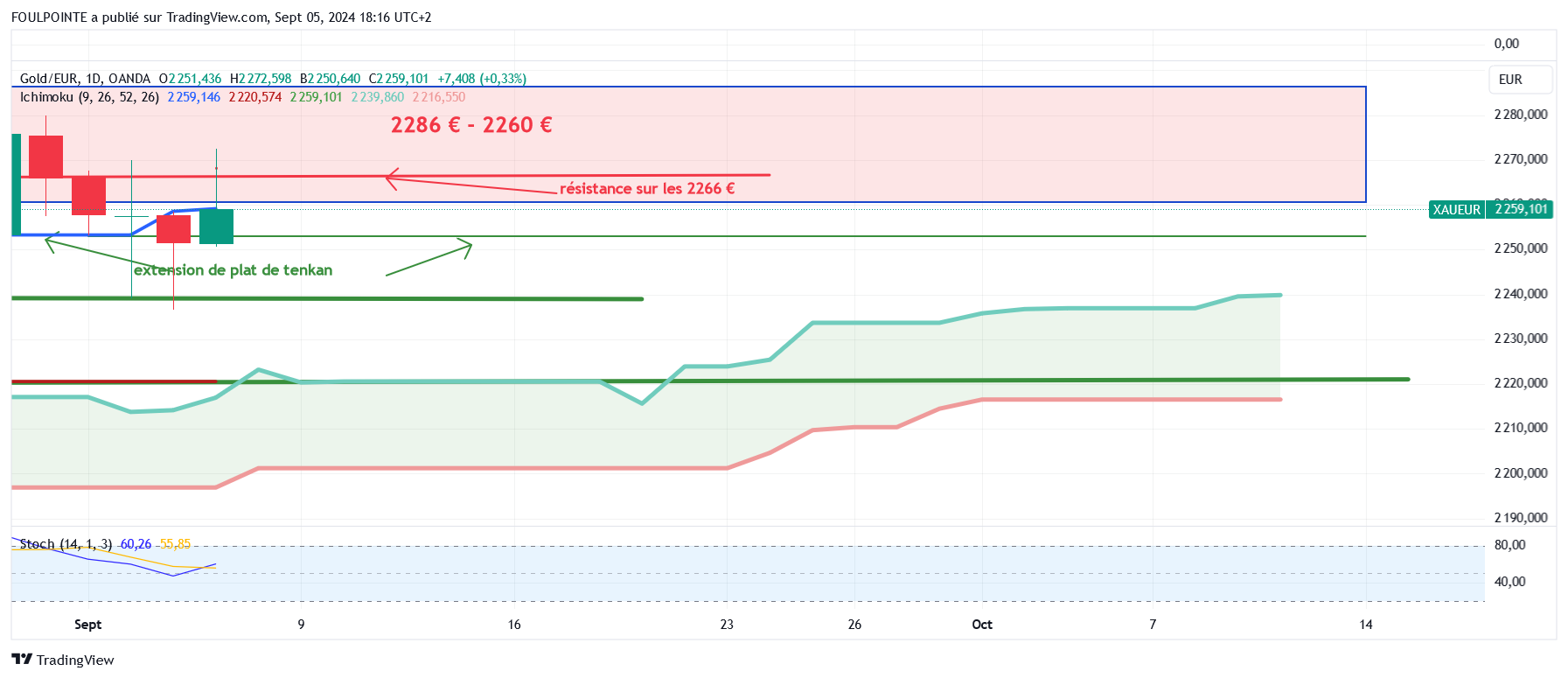

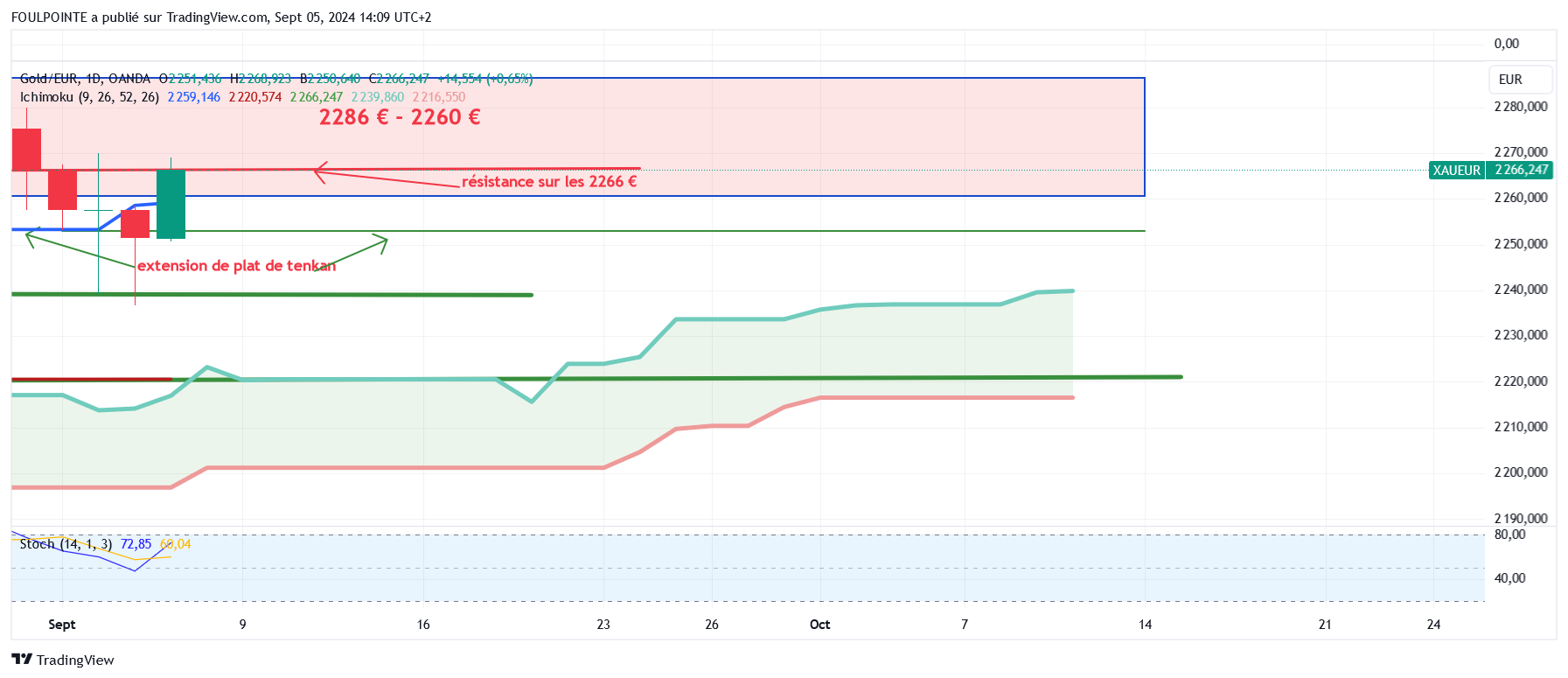

Graphiquement, concernant l'Or en € on est toujours dans le range 2286 € / 2260 € vs 2167 € avec un support intermédiaire sur les 2220 €.

On a donc " du mou " on peut encore " respirer " sans remettre en cause le trend encore actuellement haussier de l'OR.

Pour bien faire il faudrait conclure ce soir au-dessus de l'extension de plat de tenkan, donc au-dessus des 2253 €.

|

Répondre

|

merci... Mitte

|

Répondre

|

Waltgof,

Je suppose que, vu qu’il y a moins d’emplois créés, les chercheurs d’emplois se disent qu’il y a moins de chances pour eux de trouver du boulot et donc ils ne sont pas incités à aller s’inscrire comme demandeurs d’emplois. Donc le taux affiché du chômage officiel s’affiche en baisse.

L’inverse est aussi vrai : quand il y a beaucoup d’offres d’emplois les chercheurs d’emplois sont incités à s’inscrire comme demandeurs d’emplois et le taux des individus au chômage augmente.

Sous les réserves d’usages.

|

Répondre

|

mitte, pourrais tu si possible rappeler pourquoi il y a moins d'emplois créés alors que en meme temps le chomage ralentit, merci d'avance

|

Répondre

|

L'économie américaine n'a généré que 142.000 emplois non agricoles au mois d'août, selon le Département du Travail, un nombre inférieur aux attentes du marché, qui étaient en général de l'ordre de 165.000.

+++++++++++++++++++++++++++++++++++++++++++++++++++

reste à savoir si cela ne va pas dézinguer sur le Nasdaq et faire chuter l'or

Message complété le 06/09/2024 15:13:36 par son auteur.

"ralentit"

|

Répondre

|

L’or atteint des records

information fournie par Boursorama avec LabSense •06/09/2024 à 08:30

Le cours de l’or a atteint un niveau historique le 16 août dernier, avec 2 508,01 dollars l’once. Le précieux métal continue sur sa lancée, amorcée ces dernières années, dépassant des valeurs jamais enregistrées depuis 1967.

L’or atteint des records -iStock-VladK213.jpg

L’or atteint des records -iStock-VladK213.jpg

Une ascension exceptionnelle

Si l’once d’or a atteint un record historique de 2 508 dollars le 16 août dernier, le cours du précieux métal jaune n’a fait que grimper depuis le début de l’année. Aussi, depuis janvier 2024, l’once d’or a gagné près de 21 %, ce qui, selon Les Échos, en fait l’un des placements les plus performants en 2024. Le 17 juillet dernier, l’once d’or était déjà montée à 2 482 dollars. Le 16 août, le cours de l’or a progressé de 2,13 % en une journée pour atteindre 2 508,01 dollars à la clôture, dépassant le pic de 2 459,22 dollars établi en juillet 2023. À noter : Une once d’or représente 31 grammes, le lingot d’or utilisé dans le cadre des cotations de bourse pèse entre 995 grammes et 1005 grammes.

Une valeur refuge pour les épargnants

La popularité croissante du précieux métal s’explique par une situation globale d’incertitudes économiques et de tensions géopolitiques. L’or reste la valeur « refuge » par excellence en temps en période de tensions. De nombreux épargnants préfèrent donc se tourner vers le métal jaune, plutôt que vers les produits d’épargne ou les investissements boursiers, pour protéger leurs économies d’un éventuel effondrement du système bancaire. S’il ne rapporte pas de dividende, ni de gain réel, l’or n’est pas une dette, et reste à l’abri de la faillite.

Une demande croissante des pays émergents

L’explosion du cours de l’or est multifactorielle. Elle s’explique en partie par la montée des mouvements d’extrême-droite en Europe ou encore la dissolution de l’Assemblée nationale en France – et la constitution tardive d’un nouveau gouvernement. Elle est également liée aux baisses de taux de la Fed, ainsi qu’aux élections présidentielles à venir. La guerre en Ukraine et l’escalade des tensions au Moyen-Orient complètent le tableau des facteurs favorables à la croissance du précieux métal jaune. La demande en or est particulièrement forte de la part des Banques centrales, notamment celles des pays émergents, exportateurs de matières premières vers les pays développés. Ainsi, les Banques centrales d’Afrique, de Turquie, de Chine ou encore Kazakhstan acquièrent de l’or « sécurisé » pour s’émanciper du dollar – et, par extension, des États-Unis.

|

Répondre

|

C'est une question de patience.

********************************************************

Le rallye des matières premières ne fait que commencer selon BofA.

David Wagner

Publié le 03/09/2024 06:26

Investing.com - Alors que la plupart des investisseurs sont concentrés sur les actions liées à l’IA, Bank of America (NYSE:BAC) pense que ce sont les matières premières qui seront le meilleur placement d'ici la fin de la décennie .

Les analystes de la banque ont souligné dans une note publiée en fin de semaine dernière qu’une hausse structurelle de l'inflation suggère que la « hausse des matières premières ne fait que commencer ».

Les matières premières telles que le pétrole et l'or sont depuis longtemps considérées comme des couvertures fiables contre l'inflation, et les investisseurs les réclameront davantage si les prévisions de la banque concernant une forte hausse de l'inflation se vérifient.

Soulignant que l'inflation a été contenue au cours des 20 dernières années à environ 2 % en raison des tendances de la mondialisation et de la technologie, les analystes ont déclaré qu'elle pourrait bientôt revenir aux tendances inflationnistes observées avant les années 2000, lorsque les prix augmentaient à un rythme annuel moyen d'environ 5 %.

« L'inversion de ces forces signifie un retour structurel à 5 % », peut-on lire dans la note.

Dans ce contexte, Bank of America a déclaré que les matières premières pourraient générer des rendements annualisés de 11 % « car la dette, les déficits, la démographie, la mondialisation inversée, l'IA et les politiques de zéro net sont tous inflationnistes ».

La banque a souligné que les indices de matières premières ont généré un rendement annualisé de 10 à 14 %, même dans un contexte de baisse de l'inflation et de Fed hawkish, alors que l'indice obligataire Bloomberg Aggregate n'a généré qu'un rendement de 6 %.

L'or a été un moteur particulièrement puissant de la solide performance du secteur des matières premières. Le métal précieux a bondi de plus de 20% depuis le début de l'année et a atteint un record historique à 2570 $ l'once le 20 août.

|

Répondre

|

Confirmation du post précédent.

*********************************************************************

Le prix de l'or ne parvient pas à dépasser les 2 550 dollars alors que l'indice PMI des services ISM monte à 51,5 %.

Kitco Media

Par Neils Christensen

Publié :

16:01

Mis à jour :

18:06

(Kitco News) - L'économie américaine continue de présenter une dichotomie croissante, le secteur des services étant en expansion tandis que le secteur manufacturier se contracte, selon les dernières données de l'Institute for Supply Management (ISM).

Jeudi, l'ISM a indiqué que son PMI des services était resté à peu près inchangé en août, conformément aux attentes. L'indice a légèrement augmenté pour atteindre 51,5 %, soit un niveau légèrement supérieur à celui de juillet (51,4 %).

"La lecture d'août marque la sixième fois en 2024 que l'indice composite se trouve en territoire d'expansion", a déclaré Steve Miller, président du comité d'enquête sur les entreprises des services de l'ISM.

Bien que l'activité au sein du secteur des services reste positive, Miller a noté que l'enquête met toujours en évidence des faiblesses sous-jacentes qui ne sont pas entièrement prises en compte par le chiffre principal.

"La hausse du PMI® des services en août est attribuée aux gains de tous les éléments clés (activité commerciale, nouvelles commandes, emploi et livraisons des fournisseurs), la plupart des valeurs étant proches ou supérieures à 50 %", a-t-il déclaré. "Pour le deuxième mois consécutif, la croissance lente indiquée par le PMI® des services a été corroborée par les commentaires des panélistes. De nombreux secteurs ont cité une croissance lente à modérée, tandis que les coûts élevés persistants et les pressions sur les taux d'intérêt ont souvent été mentionnés comme des facteurs ayant un impact négatif sur les performances des entreprises, entraînant une faiblesse des ventes et du trafic".

Les données économiques ont eu peu d'impact sur les prix de l'or, car le métal précieux n'a pas réussi à dépasser la résistance initiale à 2 550 $ l'once. Les contrats à terme sur l'or de décembre se sont négociés pour la dernière fois à 2 540,30 $ l'once, en hausse de 0,57 % sur la journée.

Dans des indices de diffusion comme ceux-ci, les valeurs supérieures à 50 % signifient une croissance économique, tandis que celles inférieures à 50 % indiquent une contraction. Plus un indicateur est éloigné de 50 %, plus le taux de variation est important.

Parmi les composantes de l'indice, l'indice d'activité des entreprises a chuté à 53,3 %, contre 54,5 % en juillet. Dans le même temps, l'indice des nouvelles commandes a augmenté à 53,0 %, contre 52,4 % le mois précédent.

Le rapport a également souligné un ralentissement du marché du travail, l'indice de l'emploi tombant à 50,2 %, contre 51,1 % en juillet.

En outre, les pressions inflationnistes restent contenues. L'indice des prix est resté relativement stable à 57,3 %, en légère hausse par rapport aux 57,0 % de juillet.

Stephen Brown, économiste en chef adjoint pour l'Amérique du Nord chez Capital Economics, a noté que si le secteur des services continue de croître, son rythme ralentit.

"Bien que l'indice ISM des services soit resté essentiellement inchangé en août, cela est quelque peu rassurant après le faible rapport ISM manufacturier en début de semaine et le Beige Book de la Fed, qui avait un ton sombre", a-t-il déclaré. « Notre indice ISM moyen pondéré suggère une croissance légèrement négative du PIB. Rien dans le rapport ISM des services n'a pu influencer la décision de la Fed d'entamer son cycle d'assouplissement avec une baisse de 25 ou 50 pb, qui dépend toujours du rapport sur l'emploi d'août de demain. »

Kitco Media

Neils Christensen

|

Répondre

|

Il n'y a rien à faire, les vendeurs sont positionnés sur les 2771 € et les 2666 € et ils dégomment la moindre velléité haussière qui aurait pour but de clôturer au-dessus de ces niveaux.

En ut 5 mn c'était pire qu'un tir aux pigeons.

De toutes les façons ils savent bien ce qui les attendent si la ligne de démarcation était franchie : c'est direction les 2600 € ( GS ) voire les 3 000 € ( Béchade ).

De toutes les manières elle pètera bien un jour ou l'autre.

|

Répondre

|

Stats du chômage us : plutôt neutres.

14:30 USD Bénéficiaires réguliers de l'allocation chômage 1.838K 1.870K 1.860K

14:30 USD Inscriptions hebdomadaires au chômage 227K 231K 232K

14:30 USD Inscriptions hebdomadaires au chômage - Moy. mobile 4 sem. 230,00K 229,00K 231,75K

|

Répondre

|

Chute sensible des créations d'emplois aux usa suivant le rapport ADP :

14:15 USD Créations d'emplois non agricoles ADP (Août) 99K 144K 111K

Attention, car bien souvent ce chiffre n'est pas validé par ceux du NFP.

|

Répondre

|

A quelques instants de la parution des stats du chômage :

- toujours en hausse de 0,65 % sur les 2266 €

- les cours sont " bordés " par un support sur les 2253 €, confirmés graphiquement et par la résistance des 2266 €, déjà testée plusieurs fois ces derniers jours.

Pour le moment ça tient toujours sur les plus haut de l'année.

|

Répondre

|

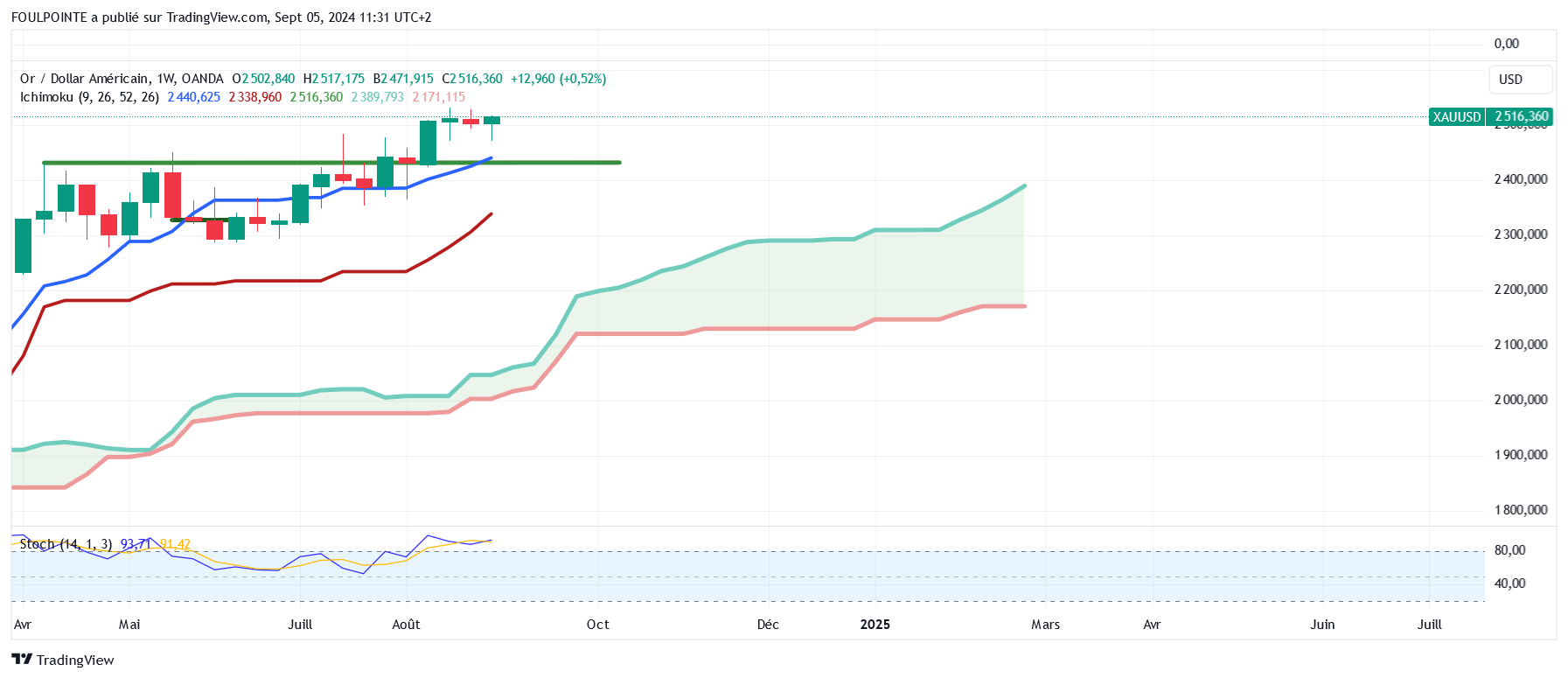

Or en $

Pour le moment, c'est de plus en plus haussier.

Graph en hebdomadaire.

On tient au-dessus des 2500 $, en hausse de 0,52 % sur les 2516 $.

JP Morgan et GS avaient raison.

Message complété le 05/09/2024 14:26:24 par son auteur.

Les futures or décembre 2024 toujours en nette hausse au-dessus des 2500 $ :

Futures or - Déc 2024 (GCZ4) - Données dérivées en temps réel - Devise en USD

2.549,75 - +23,75(+0,94%)

En Temps Réel

14:24:28

Ecart journalier

2.523,75

2.551,00

Ecart 52 sem.

1.842,50

2.570,40

Général

Graphique

Articles

Technique

Forum

|

Répondre

|

Trois remarques en entame de cette journée :

- les cours semblent avoir trouvé un support sur les 2253,275 €, support qui n'est ni plus ni moins que l'actuelle extension de plat de tenkan. Ichimoku encore et toujours,

- avec toutefois cette réserve : retour comme en 40 ? C-a-d hausse le matin avec l'Est et baisse l'aprem avec l'Ouest. Remarquez bien que vous pourriez me dire : rien de plus normal MITTE le soleil se lève à l'Est et se couche à l'Ouest. Certains traders doivent faire leur beurre avec ces allers et retours.

- stats des inscriptions hebdomadaires au chômage cet aprem, souhaitons qu'elles soient neutres.

Donc à cet instant en hausse de 0,72 % sur le niveau des 2267,927 €. Les BC chinoises, indiennes, égyptiennes etc ...auraient-elles acheté cette nuit ou bien sont-elles encore à la manœuvre ? Parce que du côté du fondamental rien de lourd pour le moment.

Toujours globalement haussier, en haut du range 2286 € - 2167 €

Le " D-DAY " c'est demain avec le NFP ?

|

Répondre

|

Il y a cette réplique de Peter O'toole à Omar Shariff dans Lawrence d'Arabie : " Rien n'est écrit "

Alors cette malédiction du mois de septembre pour l'OR, paraît-il, va-t-elle encore s'appliquer ?

*************************************************************************

Les prix de l'or peuvent-ils vaincre la « malédiction de septembre » ?

Kitco Media

Par Neils Christensen

Publié :

18:18

Mis à jour :

18:24

(Kitco News) - Bien que l'or continue de se négocier dans l'air raréfié, son élan à la hausse commence à faiblir à l'aube du mois de septembre.

L'or a réussi à maintenir un support au-dessus de 2 500 $ l'once, malgré une certaine pression technique à la vente. Certains analystes ont déclaré que le métal précieux pourrait être confronté à un environnement difficile, car septembre a été l’un des pires mois de l’histoire récente pour l’or.

Jusqu’à présent, l’or a réussi à se maintenir. Les contrats à terme sur l’or de décembre se sont négociés pour la dernière fois à 2 528,40 $ l’once, en hausse de 0,21 % sur la journée.

Dans une note récente, Nicky Shiels, responsable de la recherche et de la stratégie des métaux chez MKS PAMP, a mentionné que depuis 2009, l’or a connu une baisse de 2,4 % en septembre. Dans le même temps, les analystes de Bloomberg notent que depuis 2017, les prix de l’or ont baissé de 3,2 % pendant la soi-disant « malédiction de septembre ».

Ce n’est pas seulement l’or ; septembre est également un mois terrible pour l’argent. Au cours des 15 dernières années, l’argent a connu une baisse de 3,7 % au cours du dernier mois du troisième trimestre.

Les analystes soulignent également que septembre est historiquement un mois faible pour les marchés boursiers, mais étonnamment fort pour le dollar américain.

« Septembre est historiquement un mois de volatilité accrue et de réduction de l’exposition/faiblesse des actions américaines », a déclaré Shiels.

Shiels a également noté qu’étant donné la hausse de plus de 20 % de l’or depuis le début de l’année et les valorisations élevées des marchés boursiers, il n’est pas surprenant que les investisseurs fassent preuve de prudence à l’approche de la fin de l’été.

Les difficultés de l’or surviennent alors que le dollar américain, qui est tombé à son plus bas niveau en un an le mois dernier et est entré en territoire de survente, connaît un léger changement de dynamique.

Bien que septembre ait été un mois difficile pour l’or ces dernières années, certains analystes notent qu’adopter une vision à long terme affaiblit le facteur saisonnier. Au cours des 30 dernières années, septembre a en fait été un mois positif pour l’or.

Même si la volatilité reprend, les analystes ne s’attendent pas à ce que la tendance haussière générale de l’or prenne fin. Au-delà de la faiblesse à court terme, ils ont déclaré que les achats continus des banques centrales continueront de fournir un soutien solide à l’or.

Parallèlement, l’intérêt des investisseurs commence à peine à se renforcer, car la Réserve fédérale devrait entamer son cycle d’assouplissement tant attendu plus tard ce mois-ci.

Au-delà de la faiblesse saisonnière de septembre, la fin d’année a toujours été une saison haussière pour le métal précieux.

« Les contrats à terme ont progressé en moyenne 13 fois au cours des 15 dernières années et, souvent, après une légère pause début novembre, ils ont tendance à augmenter de l’Action de grâce jusqu’au Nouvel An », a déclaré Phillip Streible, stratège en chef des marchés chez Blue Line Futures.

Kitco Media

Neils Christensen

|

Répondre

|

Exactement ce que j'écrivais hier sur la réaction des marchés aux stats us :

" « La réaction accommodante significative à ces chiffres, avec des actions en baisse, des bons du Trésor en forte hausse sur toute la courbe et le marché qui s'oriente vers une réduction de 4 sur 10 de la probabilité d'une baisse de 50 points de base en septembre, fournit aux participants une preuve supplémentaire de la sensibilité accrue que les marchés continuent d'afficher aux données économiques entrantes », a déclaré Michael Brown, analyste de recherche senior chez Pepperstone. « Les chiffres augmentent encore les enjeux du rapport sur l'emploi de vendredi et fournissent des signes supplémentaires que les mauvaises nouvelles sont de mauvaises nouvelles à l'heure actuelle, les participants étant davantage concentrés sur les risques de baisse de la croissance que sur le potentiel de mesures de relance supplémentaires. »

Kitco Media

Neils Christensen "

*************************************************************************

Ceux qui sont sur les marchés actions et qui pensent que les marchés actions remonteront à l'annonce de la baisse des taux par Powell pourraient bien avoir des désillusions car, d'une part les baisses sont dans les cours et d'autre part les marchés attendront les prochaines publications des résultats et des bénéfices des sociétés cotées à Wall Street pour " réengager " comme dans Top Gun 😏

Amha

|

Répondre

|

Les marchés actions plongent, cac 40, dj, sp500, cette nuit le Nikkei a lâché plus de 4 % et l'Or, somme toute et, amha, se tient pas trop mal, puisqu'elle ne lâche que 0,23 %.

La tenkan pointe légèrement au nord, ce n'est que pure mathématique, la kijun toujours stable sur les 2220 €.

Ce qui est intéréssant c'est que les cours ont rebondi SUR LE MÊME NIVEAU QU'HIER, c-ad les 2240 €, niveau déjà testé plusieurs fois les 13, 15 16 août et hier également.

On sait que les BC sont à l'affût et la longue mèche basse de la bougie du jour atteste de la p^résence d'acheteurs et de programmes d'achats qui se mettent en place sur des plus bas du jour.

Journée pas terminée bien entendu.

Cet aprem, on attend le rapport JOLTS sur les nouvelles offres d'emplois.

Actuellement en légère baisse de 0,23 % sur les 2250 €

|

Répondre

|

Forum de discussion Or (once en $)

202409071351 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !