Et à la fin il ne restera plus que l'OR. - Page 43

Cours temps réel: 4 250,82 -1,79%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

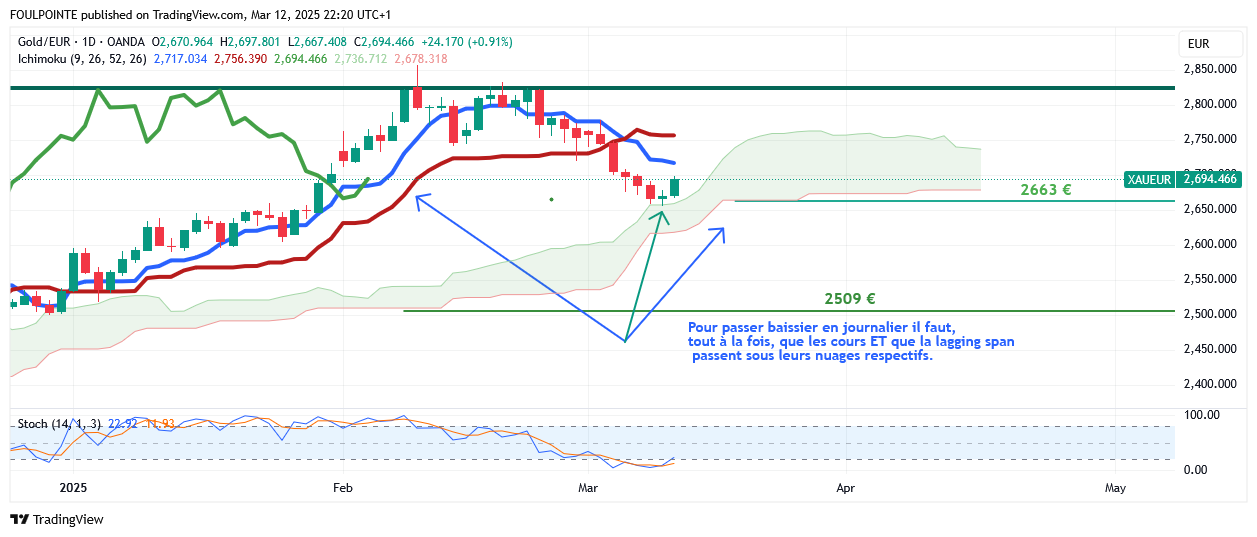

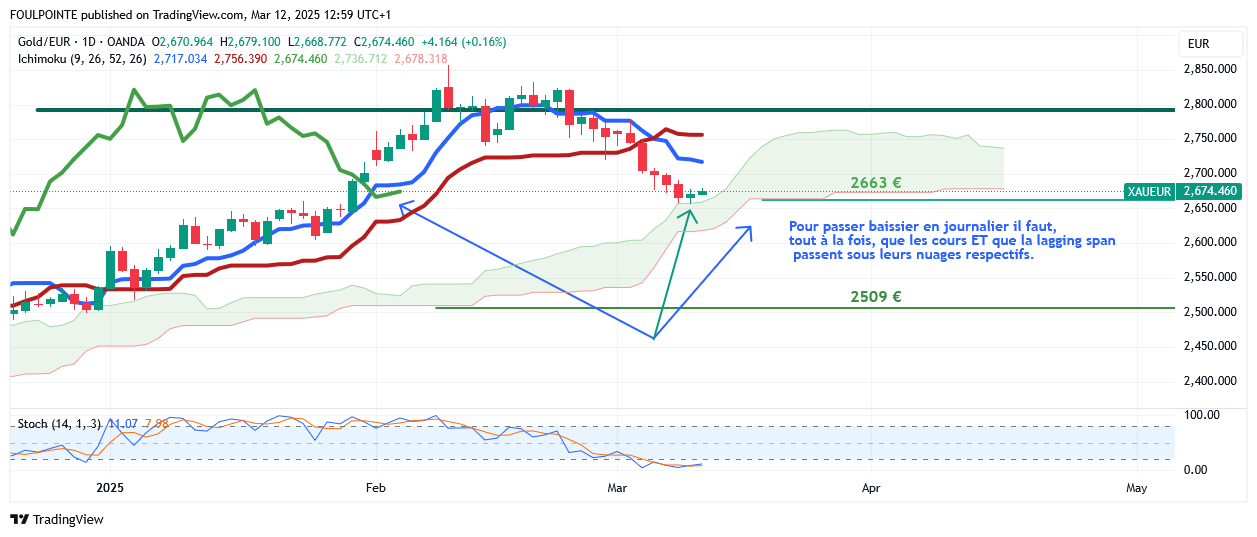

Rebond technique de l'Or en €, rebond aidé en outre par une légère baisse de l'€ qui cale sous les 1,09 $.

Les cours devraient dans les prochaines séances se diriger dans le nuage, signe d'une entrée en range.

Le tout étant de rester au-dessus des 2633 € et d'éviter la formation d'une anse avec tasse inversée.

On attend aussi la décision de Poutine sur l'instauration d'une trêve en Ukraine. Apparemment les ukrainiens auraient demandé la restitution des territoires conquis par les russes.

Ça paraît mal parti. Alors il faudrait que les russes " rendent " la Crimée et le Donbass !

2694 € en hausse de 0,91 %.

|

Répondre

|

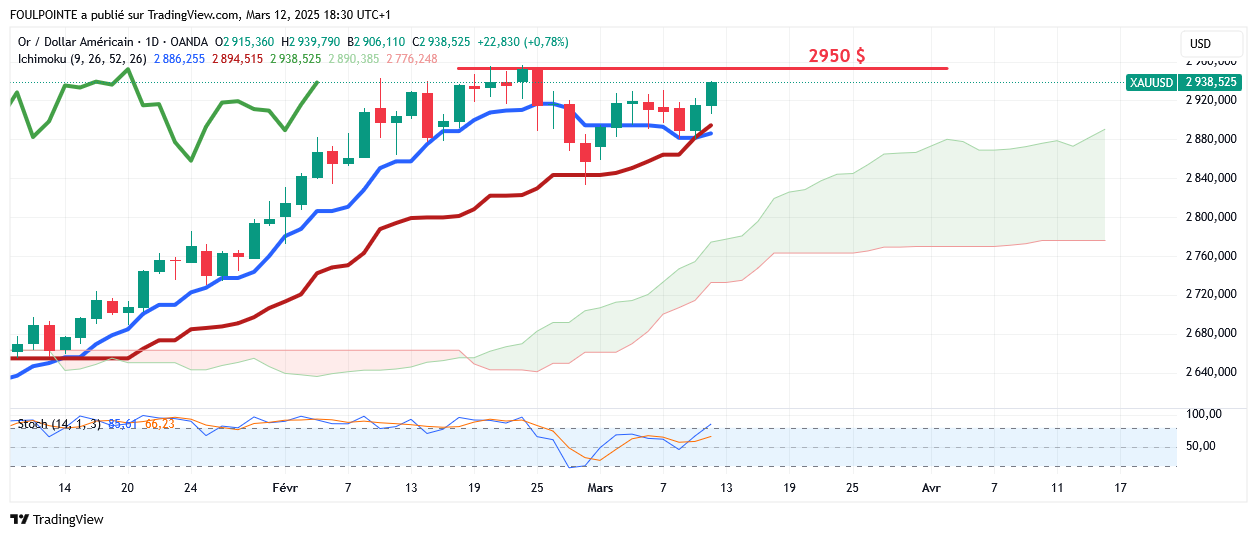

Pour le moment, histoire de se rassurer ou de jeter un sort au mauvais sort, je ne vois pas de possibilité de formation de figure de tasse avec anse inversée sur le graph de l'Or en $.

Mais il y a effectivement cette résistance des 2950 $ à casser.

.........................................................................................................

Rebond de l'or et de l'argent grâce à un IPC américain modéré et à des achats de valeurs refuges

Kitco Media

Par Jim Wyckoff

Publié :

17:35

Mis à jour :

17:39

(Kitco News) - Les prix de l'or et de l'argent sont en forte hausse et ont atteint respectivement leurs plus hauts niveaux en deux et trois semaines à la mi-journée aux États-Unis, après un rapport sur l'inflation américaine légèrement plus bas que prévu. La demande de valeurs refuges pour ces deux métaux précieux se maintient dans un contexte de tensions commerciales mondiales susceptibles de ralentir la croissance économique mondiale. En avril, l'or a progressé de 20,40 dollars à 2 941,30 dollars. En mai, le cours de l'argent a progressé de 0,538 dollar à 33,68 dollars.

Les données hebdomadaires américaines publiées aujourd'hui indiquent que l'indice des prix à la consommation (IPC) pour février a progressé de 2,8 % sur un an. L'IPC a progressé de 2,9 % sur un an, contre une hausse de 3 % en janvier. L'indice des prix à la production, publié jeudi, est en hausse de 0,3 % sur un mois, contre une hausse de 0,4 % en janvier. L'indice du dollar américain a perdu la majeure partie de ses gains de la nuit après la publication de l'IPC.

Les indices boursiers américains sont en hausse à la mi-journée, mais en retrait par rapport aux plus hauts de la séance, grâce à des rebonds correctifs consécutifs aux récentes pressions vendeuses qui ont poussé les principaux indices à des plus bas de plusieurs mois. Les traders et les investisseurs restent inquiets face aux changements quasi quotidiens de la politique américaine en matière de droits de douane et aux représailles de ses partenaires commerciaux. Le Wall Street Journal titrait aujourd'hui : « Le débat sur les droits de douane s'éternise ; les marchés boursiers ont besoin du retour de Trump, le négociateur.»

Les principaux marchés extérieurs observent aujourd'hui une légère hausse de l'indice du dollar américain. Les contrats à terme sur le pétrole brut du Nymex sont en hausse et s'échangent autour de 67,75 $ le baril. Le rendement de l'obligation de référence du Trésor américain à 10 ans se situe actuellement autour de 4,3 %.

Techniquement, les haussiers des contrats à terme sur l'or d'avril bénéficient d'un solide avantage technique à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la résistance solide du plus haut du contrat à 2 974,00 $. Leur prochain objectif de baisse à court terme est de pousser les contrats à terme sous le support technique solide du plus bas de la semaine dernière à 2 844,10 $. La première résistance est observée à 2 950,00 $, puis au plus haut du contrat à 2 974,00 $. Le premier support est observé au plus bas du jour à 2 911,00 $, puis à 2 900,00 $. Note de marché de Wyckoff : 8,0.

Les haussiers des contrats à terme sur l'argent de mai bénéficient d'un avantage technique global à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la solide résistance technique du plus haut de février à 34,56 $. Leur prochain objectif de baisse est de clôturer sous le support solide du plus bas de février à 31,365 $. La première résistance est observée à 34,00 $, puis à 34,56 $. Le prochain support est observé au plus bas de la nuit à 33,18 $, puis à 33,00 $. Note de marché de Wyckoff : 6,0.

Kitco Media

Jim Wyckoff

|

Répondre

|

J'espère qu'on va éviter le figure de la tasse avec anse inversée.

Cette figure pourrait nous ramener sur les 2509 €

|

Répondre

|

Précédemment :

" MITTE

11/03/2025 12:18:29

Graphique de la paire euro/doll.

La hausse de l'€ en ut jour est forte, mais encore fragile. Il lui faut un soutien plus fort de la tenkan, soutien qui mathématiquement peut se mettre en place, mais il faut aussi que la zone tenkan/kijun reste étroite et haussière. Ce qui peut se faire attendre."

..................................................................

La hausse de l'€ patine ce matin, tenkan et kijun sont trop éloignées.

Qui plus est la zone devrait s’agrandir et entraîner un ralentissement de la hausse.

Question fondamental : si la Russie refuse " l'offre " de cessez le feu des ukrainos-américains " le dollar pourrait reprendre du poil de la bête.

|

Répondre

|

babou120

C'est une bonne question en effet.

Sur l'€ qui est très fortement acheté ces jours-ci ? Cf la bougie mensuelle en cours du mois de mars 2025 sur le graph ?

Et qui pourrait l'être encore plus, vu la grosseur de la bougie qui est en train de casser la katana formée par la fusion de la tenkan et de la kijun.

Si l'€ pète les 1,09 $ et les 1,16 $, deux niveaux de SSB ( celui en cours et celui d'une prochaine extension de plat de SSB ) la voie vers une hausse encore plus forte sera ouverte.

On rappellera que l'€ a tapé les 1,60 $ en 2008 !!!

Conséquences pour l'Or libellée en € ?

Ça m'interpelle quelque part ...

|

Répondre

|

L'or ne monte plus, tout le reste baisse sauf l'€ (le dollar baisse). La confiance s'évapore, où va le pognon ?

|

Répondre

|

Une hausse de l'€ qui ne devrait pas durer. Il faut y croire ?

...................................................................................................................................................................

Devises : l'euro grimpe encore en direction des 1,10$

Au plus haut depuis novembre dernier...

(Boursier.com) — Encore inimaginable il y a quelques semaines, l'euro connaît un improbable retour en grâce face au dollar. La monnaie unique gagne encore 0,75% face au billet vert, à 1,0917$ entre banques, au plus haut depuis novembre dernier. Dopé par les espoirs de conclusion d'un accord sur les dépenses de défense en Allemagne d'ici la fin de la semaine et par la révision à la hausse des perspectives de croissance en Espagne, l'euro profite aussi des craintes de récession aux États-Unis.

La co-dirigeante du parti des Verts allemands, Franziska Brantner, a déclaré dans une interview à 'Bloomberg News' que son parti était prêt à négocier pour parvenir à un accord sur une augmentation des emprunts publics afin de stimuler les dépenses de défense et de relancer la croissance. "Les marchés apprécient beaucoup cette nouvelle et elle offre un véritable contrepoint aux gros titres d'hier", déclare Nick Rees, responsable de la recherche macro chez Monex Europe.

Les gains de l'euro avaient été limités lundi par le refus des Verts de soutenir la réforme du " frein à l'endettement', inscrit dans la Constitution depuis 2009. Ce mécanisme limite le déficit budgétaire annuel du gouvernement fédéral à 0,35 % du PIB. Le futur chancelier, Friedrich Merz, soutient également la création d'un fonds spécial d'infrastructures de 500 milliards d'euros.

En Espagne, le produit intérieur brut devrait augmenter de 2,7% cette année, contre une hausse de 2,5% prévue en décembre, et une croissance de 3,5% enregistrée en 2024, a déclaré la Banque d'Espagne. Dans un contexte de grands changements géopolitiques, la Banque a néanmoins averti que ses prévisions sont " soumises à une incertitude extraordinaire " et présentent des risques de baisse pour la croissance économique. Elles n'incluent pas l'impact des tarifs douaniers américains, ni l'assouplissement potentiel des règles budgétaires par l'Union européenne.

"Historiquement, le dollar surperforme lorsque nous constatons une forte hausse de la volatilité, mais lorsque l'économie américaine et le marché boursier américain sont le point central des préoccupations, cela limite désormais l'attrait du dollar", indique à 'Reuters' Chris Weston, responsable de la recherche chez le courtier Pepperstone à Melbourne.

L'indice du dollar, qui mesure la devise américaine par rapport à six autres devises de référence, est tombé ce mardi à des niveaux plus vus depuis octobre. Il devrait subir une septième journée consécutive de pertes.

"Nous pensons toujours que les données concrètes indiquent une économie qui ralentit, mais pas trop vite. La peur d'une récession est largement exagérée", estime N.ees. "Les marchés ont réagi de manière excessive... le dollar ne devrait pas vraiment être aussi faible".

©2025 Boursier.com

.........................................................................................

Les marchés ont toujours raison, dit-on.

Les graphiques aussi ?

|

Répondre

|

Graphique de la paire euro/doll.

La hausse de l'€ en ut jour est forte, mais encore fragile. Il lui faut un soutien plus fort de la tenkan, soutien qui mathématiquement peut se mettre en place, mais il faut aussi que la zone tenkan/kijun reste étroite et haussière. Ce qui peut se faire attendre.

|

Répondre

|

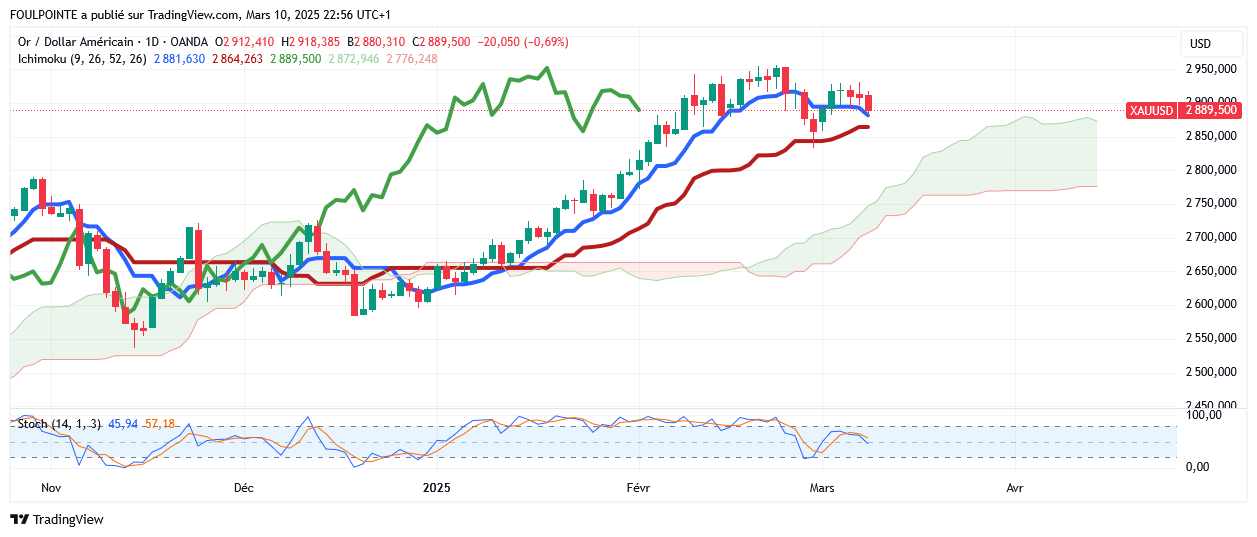

On va dire que l"Or en dollar " s'accroche et tient bon ".

Le graph en atteste.

L'once d'Or en $ est en appui sur ses deux droites, tenkan et kijun, le tout au-dessus du nuage, avec une bonne marge de sécurité et une STO dans sa zone d'évolution normale et en position haussière.

En hausse de 0,85 % ce matin sur les 2914 $, l'Or en $ reste campée sur ses derniers plus hauts.

C'est ce qu'il faut retenir.

|

Répondre

|

Va-t-on essayer de rebondir sur le SSA ( le haut du nuage ).

La magie d'Ichimoku ( toutes choses étant ce qu'elles sont par ailleurs ) :

- on a fait un plus bas sur les 2654 € alors que le SSA est à 2657 €. L'appui va-t-il tenir ? Le nuage ( SSA ) va-t-il stopper la baisse ?

Incertain, mai avec un biais positif peut-être.

Pourquoi ? Toujours à cause de la paire euro/doll : l'Or en $ prend 0,83 % de hausse, alors que celle en € ne prend que 0,29 % de hausse.

L'explication ? L'€ est encore en hausse de 0,54 % ce matin.

L'Or en $ bénéficie de la baisse du dollar consécutive aux évènements économiques et financiers que l'on connait. Ça c'est bon signe, car si une récession se met en place la FED sera contrainte d'agir. Et de rebaisser ses taux ?

Donc l'Or en dollar a, entre autre comme soutien, des données économiques et financières relatives à la situation actuelle.

Reste l'€ : comme je l’écrivais " l'autre jour " il faudrait que la hausse de l'€ se calme.

Message complété le 11/03/2025 11:54:21 par son auteur.

La position actuelle de City sur la paire euro/doll :

" En outre, les analystes ont souligné les risques potentiels liés aux tarifs douaniers américains, qui pourraient créer un plafond pour l’EUR/USD initialement autour de $1,085/€, suivi d’une possible correction vers les environs de $1,06/€."

|

Répondre

|

Faut y croire. Parce que pour le moment ça continue de consolider.

..............................................................................................................

Les investisseurs prêtent enfin attention à l'incertitude qui fait que « l'or prospère » - George Milling-Stanley de State Street

Kitco Media

Par Neils Christensen

Publié :

17:23

Mis à jour :

17:32

(Kitco News) - Les prix de l'or continuent de se consolider autour de 2 900 $ l'once, mais le métal précieux a un fort potentiel de hausse alors que la demande des investisseurs continue de s'accroître, selon un stratège de marché.

Dans une interview avec Kitco News, George Milling-Stanley, stratège en chef de l'or chez State Street Global Advisors (SSGA), a déclaré que bien que l'intérêt pour les fonds négociés en bourse (ETF) adossés à l'or ait pris du retard dans le marché haussier actuel, le sentiment commence rapidement à changer alors que les investisseurs voient un nouveau potentiel dans le métal précieux.

Février a été un mois sans précédent pour le marché des ETF aurifères, les investisseurs nord-américains ayant afflué sur le marché. Selon les données du World Gold Council, 72,2 tonnes d’or, d’une valeur de 6,8 milliards de dollars, ont afflué dans les ETF nord-américains le mois dernier, soit le plus grand afflux mensuel pour la région depuis juillet 2020 et le mois de février le plus fort jamais enregistré.

Milling-Stanley a déclaré qu’avec l’incertitude économique croissante et le chaos géopolitique, les investisseurs se tournent vers l’or comme valeur refuge et couverture contre l’inflation. Plus précisément, la majeure partie des capitaux d’investissement a afflué vers le SPDR Gold Shares (NYSE : GLD), le plus grand ETF adossé à l’or au monde. State Street est le sponsor et le gestionnaire du GLD.

Les données du GLD montrent que plus de 20 tonnes d’or ont afflué dans l’ETF le 21 février, sa plus forte augmentation en une journée depuis plus de trois ans. Les avoirs du GLD ont augmenté de près de 22 tonnes cette année. Milling-Stanley a déclaré que les entrées étaient évaluées à 1,9 milliard de dollars.

Bien que GLD ait connu une solide hausse de ses avoirs, Milling-Stanley a déclaré qu'il y avait encore beaucoup de marge de croissance pour la demande d'investissement. Les avoirs en or de GLD s'élèvent actuellement à 894 tonnes, en baisse de 33 % par rapport à leurs sommets historiques de décembre 2012. Les avoirs de GLD sont en baisse de 30 % par rapport à octobre 2020, le pic du précédent marché haussier.

Milling-Stanley a déclaré qu'il s'attend à ce que la demande d'investissement continue de croître, car le marché de l'or a trois moteurs importants qui soutiennent la reprise.

Il a souligné que les achats d'or des banques centrales ont constitué un changement de paradigme sur le marché mondial. Les banques centrales ont acheté plus de 1 000 tonnes d'or au cours de chacune des trois dernières années, car elles se sont diversifiées en s'éloignant du dollar américain.

Milling-Stanley a ajouté qu'une forte augmentation de l'incertitude économique et la menace croissante d'une récession feront de l'or un actif refuge attrayant. Dans le même temps, la demande physique persistante en Asie soutient la hausse des prix.

« Les investisseurs en ETF ont été un peu en retard à la fête, mais je suis heureux de voir qu’ils ont finalement rejoint la fête », a déclaré Milling-Stanley. « Je pense qu’il y a de très bonnes chances que nous assistions à une demande d’investissement qui continue de croître. Les raisons derrière la hausse de l’or ne disparaissent pas ; elles se renforcent simplement de jour en jour. »

Milling-Stanley a réitéré ses prévisions de prix pour 2025, attribuant une probabilité de 50 % que l’or se négocie entre 2 600 $ et 2 900 $, et une probabilité de 30 % que les prix atteignent 3 100 $ l’once.

« Nous constatons beaucoup d’incertitude, et la seule chose que je peux dire en toute confiance, c’est que l’or a toujours prospéré grâce à l’incertitude », a-t-il déclaré.

Kitco Media

Neils Christensen

Neils Christensen est titulaire d’un diplôme en journalisme du Lethbridge College et possède plus d’une décennie d’expérience en reportage auprès d’organismes de presse partout au Canada. Il a notamment couvert la politique territoriale et fédérale au Nunavut, au Canada. Il travaille exclusivement dans le secteur financier depuis 2007, année où il a commencé à travailler pour la Presse économique canadienne. Vous pouvez contacter Neils au : 1 866 925 4826 poste 1526 nchristensen at kitco.com @Neils_c

Logo Mdi Earth

|

Répondre

|

La demande d'or des banques centrales ralentit, la technologie stimule la demande d'argent provenant du solaire – Heraeus

Kitco Media

Par Ernest Hoffman

Publié :

17:23

Mis à jour :

17:34

(Kitco News) – La demande d'or des banques centrales faiblit parmi les principaux acheteurs de l'année dernière, tandis que la demande d'argent provenant des applications solaires restera forte même si les installations chinoises diminuent, selon les analystes des métaux précieux d'Heraeus.

Dans leur dernière mise à jour sur les métaux précieux, les analystes ont noté que les achats d’or des banques centrales se modèrent alors que les gros acheteurs de l’année dernière se retirent.

« Les achats des banques centrales en janvier ont diminué de 60 % par rapport à l’année précédente, à 18,5 tonnes », ont-ils écrit. « Le ralentissement reflète également un groupe d’acheteurs de plus en plus restreint. Seules 11 banques centrales ont acheté de l’or en janvier – le nombre mensuel le plus bas depuis janvier 2021. En comparaison, en moyenne, plus de 20 banques ont acheté de l’or par mois en 2024, le nombre mensuel le plus bas étant de 17. »

La Pologne a été le premier acheteur en 2024, ajoutant 89 tonnes d’or à ses réserves l’année dernière. « Cependant, en janvier de cette année, la Pologne n’était que quatrième, n’achetant que 3,1 tonnes – moins de la moitié de sa moyenne mensuelle pour 2024 », ont déclaré les analystes. « Les achats d’or de la Pologne sont liés à un objectif clair : augmenter les réserves d’or à 20 % des réserves de devises totales. Sur la base des réserves actuelles et des prix de l’or, la Pologne devrait acheter moins de 50 tonnes en 2025 pour atteindre cet objectif – une quantité réalisable compte tenu du total de l’année dernière. »

« Il est encore tôt dans l’année, mais à moins que d’autres banques centrales n’interviennent avec de nouveaux achats, la demande globale d’or des banques centrales en 2025 est en passe de tomber en deçà des niveaux de 2024, qui étaient d’environ 1 000 tonnes », ont-ils averti.

Les prix de l’or ont testé le support à 2 900 dollars l’once à plusieurs reprises lundi, mais le niveau a tenu jusqu’à présent. L’or au comptant s’est négocié pour la dernière fois à 2 908,06 dollars l’once, soit une petite perte de 0,05 % sur la séance.

En ce qui concerne l’argent, Heraeus a déclaré que même si le nombre total d’installations solaires en Chine devrait diminuer par rapport aux chiffres record de l’année dernière, les changements technologiques dans la fabrication solaire devraient maintenir la demande d’argent forte dans le secteur.

« Les ajouts de capacité solaire photovoltaïque en Chine devraient diminuer en 2025 pour se situer entre 215 GW et 255 GW », ont écrit les analystes. « Cela marquerait la première baisse annuelle de nouvelles capacités depuis 2019. En 2024, la Chine a ajouté 277 GW de capacité solaire à son réseau, dépassant les prévisions de la CPIA qui avait fixé une limite supérieure de 260 GW. Notamment, les installations ont dépassé les perspectives supérieures de la CPIA au cours des trois dernières années de 35 % en moyenne. »

La Chine est le leader mondial des installations solaires, et le pays stimule également la demande d'argent dans le secteur, consommant environ 232 millions d'onces en 2024. « Cependant, un ralentissement de l'expansion solaire en Chine ne se traduit pas directement par un plateau équivalent pour la demande d'argent, grâce à un changement établi dans la technologie des cellules. »

« Les cellules TOPCon, qui nécessitent 130 à 135 mg d’argent par cellule, consomment beaucoup plus d’argent que les cellules PERC, qui nécessitent généralement environ 85 mg par cellule », ont-ils noté. « Ces cellules TOPCon plus efficaces ont augmenté leur part du marché photovoltaïque chinois de 23 % en 2023 à 60 % d’ici fin 2024. En supposant une répartition 60/40 entre TOPCon et PERC en 2025 et des charges d’argent répertoriées par cellule, 255 GW de nouvelle capacité chinoise se traduiraient par une demande d’argent estimée à 171,8 moz, en fonction du lieu d’installation. »

« À l’échelle mondiale, la part de TOPCon devrait dépasser 84 % d’ici 2029 », a déclaré Heraeus. « Associé au remplacement potentiel des cellules plus anciennes parallèlement aux nouvelles installations, ce changement technologique renforce la hausse de la demande d’argent photovoltaïque, même si la croissance des installations ralentit en Chine. »

Les prix de l'argent testent également le support au cours de la séance de négociation de lundi, avec plusieurs rebonds à partir du niveau de 32,200 $. Au moment de la rédaction de cet article, l'argent au comptant s'échangeait pour la dernière fois à 32,294 $ l'once et est en baisse de 0,71 % sur le graphique journalier.

Kitco Media

Ernest Hoffman

|

Répondre

|

La baisse mondiale du dollar américain pourrait signifier la victoire de l'or.

Kitco Media

Par Ernest Hoffman

Publié :

21:13

Mis à jour :

21:31

(Kitco News) – Les prix de l'or ont atteint de nouveaux sommets historiques en février, et une « crise de confiance » dans le dollar américain pourrait pousser les prix encore plus haut, selon les stratèges de VanEck.

Dans leur dernière mise à jour mensuelle, Imaru Casanova, gestionnaire de portefeuille pour l’or et les métaux précieux, et Joe Foster, stratège de l’or, ont écrit que la bonne performance de l’or en février était due à la demande de valeurs refuges dans un contexte d’inquiétudes concernant la politique commerciale de la nouvelle administration américaine.

« L’incertitude induite par la politique de l’administration Trump, combinée à la hausse des attentes d’inflation et à la baisse de la confiance des consommateurs, a pesé sur les principaux indices boursiers, renforçant encore l’attrait de l’or en tant qu’investissement alternatif et diversificateur de portefeuille », ont-ils déclaré. « L’un des facteurs clés derrière la dernière remontée de l’or a été la hausse des avoirs des ETF adossés à des lingots d’or. Le total des avoirs connus des ETF en or a augmenté de 2,49 % en février, marquant l’afflux mensuel le plus important depuis mars 2022. »

Et même si le renforcement du dollar américain et les prises de bénéfices de la dernière semaine de février ont déclenché un recul par rapport aux nouveaux sommets, l’or a tout de même terminé le mois à 2 857,83 dollars l’once pour un gain mensuel de 59,42 dollars, soit 2,12 %.

« L’indice NYSE Arca Gold Miners (GDMNTR) a gagné 2,01 % en février, affichant des performances nettement supérieures à celles des marchés boursiers plus larges, mais n’ayant finalement pas réussi à égaler les gains du métal », ont-ils noté. « Cependant, depuis le début de l’année, les actions aurifères ont démontré un effet de levier relativement fort sur les prix de l’or, augmentant de 17,22 % par rapport au gain de 8,89 % du lingot. »

Casanova et Foster estiment que l’industrie aurifère a, pour la plupart, été isolée de l’impact négatif des tarifs mondiaux.

« En fait, de nombreux producteurs d’or pourraient bénéficier des dépréciations des devises étrangères déclenchées par ces tarifs, car une partie importante de leur base de coûts est libellée en devises locales », ont-ils écrit. « Par exemple, Alamos Gold (environ 7 % des actifs nets de Strategy) estime qu’environ 90 à 95 % de ses coûts d’exploitation canadiens sont libellés en dollars canadiens, tandis qu’environ 40 à 45 % de ses dépenses minières mexicaines sont libellées en pesos. Alors que l’inflation des coûts de l’industrie est largement rapportée autour de 3 à 5 % pour 2025, l’avantage potentiel de devises locales plus faibles et d’un prix de l’or en hausse devrait plus que compenser les pressions inflationnistes pour le secteur. Cette dynamique devrait continuer à pousser l’expansion des marges vers de nouveaux niveaux records. »

Les analystes ont déclaré que le dollar américain est la pierre angulaire du système financier mondial depuis plus d’un siècle, mais que cela commence à changer.

« La force du dollar américain par rapport aux autres devises a traditionnellement été soutenue par la robustesse de l’économie américaine et sa réputation d’être l’une des juridictions les plus sûres dans lesquelles investir », ont-ils écrit, partageant un graphique montrant la tendance à la hausse constante à long terme de l’indice du dollar américain au cours des dernières années.

« Malgré sa force, le dollar se dévalue par rapport à l’or, une tendance sans précédent que peu de gens considèrent comme une menace pour la monnaie ou le signe d’une crise précipitée », ont-ils déclaré, notant que les marchés haussiers de l’or ont traditionnellement été alimentés par une inflation galopante, un dollar en baisse et des crises financières.

« Le marché haussier actuel de l’or, qui a débuté en 2016, est remarquable car il ne s’accompagne pas d’une faiblesse du dollar américain ou d’une crise financière mondiale », ont écrit les analystes. « Bien que la pandémie ait été une crise, son impact financier a été de courte durée, grâce à une intervention massive du gouvernement. »

Casanova et Foster voient un nouveau moteur émerger sur le marché de l’or : l’érosion de la confiance dans le dollar américain.

« [L]es personnes et les nations qui ont longtemps utilisé, convoité et thésaurisé le dollar américain perdent désormais foi et confiance dans la monnaie en tant que réserve de richesse », ont-ils déclaré. « Ce changement a commencé en 2008, lorsque la crise financière mondiale a conduit de nombreuses personnes à remettre en question l’efficacité du système bancaire et l’hégémonie économique occidentale. Il s’est intensifié avec les sanctions et le gel des avoirs imposés à la Russie par les États-Unis. D’autres pays craignent que des représailles similaires ou une « militarisation du dollar » soient possibles pour des infractions moins graves que l’invasion hostile d’un autre pays. »

Les analystes ont noté que les tarifs douaniers commerciaux ont maintenant été utilisés comme une arme par la nouvelle administration américaine. « L’or a gagné 275 % depuis la faillite de Lehman Brothers en 2008 et 50 % depuis que la Russie a envahi l’Ukraine en 2022 », ont-ils déclaré. « De plus, les politiques budgétaires irresponsables et le chaos politique aux États-Unis suggèrent qu’un ou plusieurs des moteurs traditionnels de l’or pourraient réapparaître. En conséquence, le monde s’éloigne lentement et méthodiquement du dollar, un changement particulièrement évident dans les changements apportés aux réserves de change et l’augmentation des achats d’or par les banques centrales. »

Ils ont noté que la Chine a diminué ses avoirs en bons du Trésor américain tout en augmentant ses réserves d’or.

« Les achats nets d’or des banques centrales ont commencé sérieusement après la crise financière et se sont accélérés après l’invasion de l’Ukraine », ont-ils noté.

« Nous pensons que cela marque le début de tendances à long terme qui seront reconnues comme une crise de confiance dans le dollar américain, ce qui pourrait entraîner une hausse des prix de l'or bien plus élevée que ce que beaucoup attendent », ont-ils conclu. « Si un actif numérique comme le Bitcoin, créé et résidant dans des serveurs, peut être évalué à 100 000 $, alors une once d'un actif refuge tangible et fiable comme l'or pourrait certainement atteindre une petite fraction de cette valeur. »

Kitco Media

Ernest Hoffman

|

Répondre

|

Têtu mais bon c'est ton choix.

|

Répondre

|

Tentative de stabilisation de l'Or en €. Celle en $ ayant moins chuté du fait de la baisse du $ contre l'€ depuis quelque temps.

Pour le moment toujours haussier en ut jour, mais c'est ric/rac.

|

Répondre

|

En ce qui me concerne ce n'est que de l'or physique.

D'autre part je ne " joue " pas l'Or à court terme, c'est du LT ( années )

Enfin et cela ne peut pas être contesté, la parité euro/dollar a une incidence sur la valeur de l'Or cotée en €.

Si l'once d'Or en $, celle qu'un américain achètera aux us, est stable pendant un mois et que pendant ce même mois l'€ grimperait de 20 % contre le $, et bien votre once d'Or en € baissera de 20 %.

La preuve en est apportée par le fait qu'à l'instant présent l'euro/doll est quasiment stable et bien les onces d'or cotées en $ et en € varient quasiment dans les mêmes proportions .

Or les circonstances actuelles font que l'€ s'est renforcé contre le $. Certains commentateurs disent que cela ne durera pas.

|

Répondre

|

Je ne comprends pas que l on joue l'or en euro sauf bien sûr si on est sur du physique.

Sur l'or papier c'est ajouter un risque de change supplémentaire.

En outre. Les algos et fonds travaillent sur l'at en USD pas en euro

|

Répondre

|

L'Or en € a perdu depuis le 10 février 2025 ( 2821 € ) près de 5 % ( 2686 € ).

Cette perte est ESSENTIELLEMENT DUE A LA PARITÉ EURO/DOLL comme il avait été souligné sur cette file depuis quelque temps déjà.

L'Or en $ est en légère progression : depuis le 10 février 2025 : 2918 $ ce jour, pour 2908 $ le 10 février 2025.

Les chiffres du NFP annonceraient-ils une prochaine entrée en récession des usa ?

Les 800 milliards d'€ prévus par l'UE et les 500 milliards d'€ prévus pour la relance allemande suffiront-ils à continuer à booster l'€ et les taux de l'UE dont le spread avec les économies périphériques s'est considérablement réduit ? L'UE dont Christine Lagarde a souligné la faiblesse économique va-t-elle, elle aussi entrée en récession nonobstant les 1300 milliards d'€ évoqués ou accélèrera son économie ?

Certains en doutent et pensent que l'€ rechutera.

De la réponse à ces questions dépendra l'évolution de l'Or en €.

On notera que l'Or en $, elle, tient sur ses plus haut.

|

Répondre

|

Les difficultés de l'Or en €.

................................................................................................................

L'or continue de lutter contre l'euro, même si la BCE réduit ses taux de 25 points de base

Kitco Media

Par Neils Christensen

Publié :

14:15

Mis à jour :

14:53

(Kitco News) - L'or a connu des difficultés ces derniers jours face à l'euro, et même des taux d'intérêt plus bas n'ont pas fourni de nouvel élan haussier au métal précieux.

Comme prévu, la Banque centrale européenne a de nouveau abaissé ses trois taux d'intérêt clés de la BCE de 25 points de base jeudi. Selon la dernière déclaration de politique monétaire, les taux d'intérêt sur la facilité de dépôt, les opérations principales de refinancement et la facilité de prêt marginal tomberont respectivement à 2,50 %, 2,65 % et 2,90 %, à compter du 12 mars.

Le marché de l'or ne réagit pas bien à la dernière décision de politique monétaire, car il connaît son sixième jour consécutif de pertes.

L'or au comptant s'échangeait pour la dernière fois à 2 680,92 € l'once contre l'euro, en baisse de près de 1 % sur la journée. L'or contre l'euro est en baisse de 6 % par rapport à ses plus hauts historiques du mois dernier.

L'or continue de mieux se comporter face au dollar américain, car il teste le support à 2 900 $ l'once, en baisse de 0,60 % sur la journée.

Selon certains analystes, l’or est particulièrement en difficulté en Europe, les investisseurs se précipitant vers les marchés boursiers sous-évalués, les pays de l’UE augmentant leur budget de défense et leurs dépenses militaires pour soutenir l’Ukraine dans sa guerre contre la Russie.

L’Europe a été obligée d’intensifier son soutien à l’Ukraine, les États-Unis ayant fait marche arrière pour se concentrer sur des politiques plus intérieures.

On s’attend à ce que les nouvelles dépenses stimulent l’économie, qui continue de faiblir. Dans sa déclaration de politique monétaire, les projections économiques mises à jour montrent que la banque centrale prévoit une baisse de la croissance de 0,9 % cette année. La croissance devrait rebondir à 1,2 % en 2026 et rester relativement stable en 2027 à 1,3 %.

« Les révisions à la baisse pour 2025 et 2026 reflètent la baisse des exportations et la faiblesse continue des investissements, en partie due à une forte incertitude de la politique commerciale ainsi qu’à une incertitude politique plus large. La hausse des revenus réels et l’atténuation progressive des effets des hausses de taux passées restent les principaux moteurs de la reprise attendue de la demande au fil du temps », a déclaré la BCE dans son communiqué.

Dans le même temps, la banque centrale prévoit une pression inflationniste plus forte, l'inflation globale s'établissant en moyenne à 2,3 % en 2025, 1,9 % en 2026 et 2,0 % en 2027.

« La révision à la hausse de l'inflation globale pour 2025 reflète une dynamique plus forte des prix de l'énergie », a déclaré la banque centrale.

Bien que l'or soit en difficulté face à l'euro, de nombreux analystes s'attendent à ce que le métal précieux trouve un certain soutien à mesure que les dépenses déficitaires augmentent. Dans le même temps, la baisse des taux d'intérêt réduit les coûts de détention de l'or.

Bien que la BCE ait fourni peu d'indications prospectives sur sa politique monétaire, les économistes s'attendent à de nouvelles baisses de taux cette année.

« Nous pensons toujours que la Banque réduira encore quelques fois ses taux d'intérêt dans les mois à venir, car l'économie reste morose et l'inflation sous-jacente continue de baisser. Mais nous pensons désormais que le taux de dépôt ne baissera qu'à 2 % au lieu du niveau de 1,5 % que nous avions précédemment supposé », a déclaré Jack Allen-Reynolds, économiste en chef adjoint de la zone euro chez Capital Economics.

Kitco Media

Neils Christensen

..........................................................................................

Le top du top serait que, comme on peut le lire dans certains articles :

- qu'il y est en Europe une faible activité économique qui contraignent la BCE à continuer à baisser ses taux, qu'il y est encore de l'inflation, que les États continuent à émettre de la dette et que de ce fait l'€ reste grosso modo à parité avec le dollar ou très légèrement supérieur,

- qu'il y est aux USA également une faible activité économique ( pour l'instant certes démentie par les stats ) que les taux restent à leurs niveaux actuels ( tant ceux de la FED que ceux à 10, 20 ou 30 ans ), encore de l'inflation et un contexte géopolitique " comme il faut. Les nouvelles tarifications douanières de TRUMP pourraient bien contribuer à la réalisation de ce tableau.

|

Répondre

|

On s'est focalisé sur l'Or en €, mais celle en $ tient le haut du pavé et attend visiblement, par les deux bougies en dojis d'hier et d'aujourd'hui, le NPF de demain et qu'on y voit un peu plus clair dans les taxes douanières, la hausse de l'€ et des rendements obligataires européens consécutifs aux 800 milliards d'€ pour le réarmement de l'UE et aux 500 milliards d'€ pour la relance allemande.

....................................................................................

Qui achète alors que les investisseurs se ruent sur les ETF aurifères dans un contexte de chaos économique ?

Kitco Media

Par Neils Christensen

Publié :

16:57

Mis à jour :

17:11

(Kitco News) - Après près de quatre ans d'intérêt médiocre, les investisseurs accordent plus d'attention aux prix de l'or alors que les fonds négociés en bourse adossés à l'or ont enregistré des entrées importantes en février, selon les dernières données du World Gold Council.

La demande d’investissement a été stimulée par des entrées quasi record dans les fonds cotés en Amérique du Nord. Selon les données, 72,2 tonnes d’or, évaluées à 6,8 milliards de dollars, ont afflué dans les ETF nord-américains. Le rapport indique qu’il s’agit de l’entrée mensuelle la plus importante pour la région depuis juillet 2020 et du mois de février le plus fort jamais enregistré.

« Des rendements plus faibles, ainsi qu’un dollar plus faible, ont été de bon augure pour le prix de l’or pendant la majeure partie du mois – en fait, il a atteint neuf nouveaux records en février avant de baisser au cours de la seconde moitié », ont déclaré les analystes dans le rapport. « Nous pensons que la réduction des coûts d’opportunité et un prix de l’or record ont été essentiels pour attirer les entrées. De plus, un recul des marchés boursiers et des craintes de stagflation ont également probablement été des moteurs positifs de la demande. »

La demande d’investissement de l’autre côté de l’Atlantique a été légèrement plus mitigée. Le WGC a déclaré que seulement deux tonnes d’or, évaluées à 151 millions de dollars**, ont afflué vers les ETF cotés en Europe, les marchés britanniques ayant enregistré des sorties tandis que l’Allemagne et la Suisse continuaient d’enregistrer des gains.

« Les attentes de réductions continues des taux par la Banque centrale européenne cette année se sont intensifiées dans un contexte de progrès de la désinflation en bonne voie et de ralentissement de la croissance. Cela pourrait avoir été un facteur clé qui a soutenu les flux entrants vers d’autres ETF européens sur l’or », ont déclaré les analystes. « De plus, l’incertitude accrue à l’approche des élections fédérales allemandes de fin février pourrait également avoir apporté un soutien. »

Alors que la demande en Europe est en baisse, les investisseurs asiatiques continuent d'acheter de l'or. Les ETF adossés à l'or cotés en Asie ont enregistré des entrées de 24,4 tonnes d'or, évaluées à 2,3 milliards de dollars le mois dernier. La demande a été tirée par les investisseurs chinois.

« Malgré le sentiment positif du marché boursier - en particulier autour des actions d'IA au milieu de la frénésie de DeepSeek - la montée en flèche du prix local de l'or a attiré l'attention. En fait, l'indice de recherche Baidu du mot clé « or » a atteint son plus haut niveau depuis 2013 », ont déclaré les analystes.

Pour l'avenir, les analystes ont noté que bien que la demande d'investissement et les entrées d'ETF augmentent, les avoirs sont toujours bien inférieurs aux niveaux observés lors des précédents marchés haussiers. En 2020, lorsque l'or a dépassé pour la première fois les 2 000 dollars l'once, les avoirs des ETF ont augmenté de 892,5 tonnes.

Alors que les prix de l'or semblent se consolider en dessous de 3 000 dollars l'once, le WGC a déclaré que sa modélisation montre une bonne santé Les prix de l’or sont en constante évolution, car les risques d’inflation augmentent parallèlement à l’incertitude économique mondiale.

« L’incertitude semble être le ton sous-jacent sur les marchés. Les inquiétudes concernant les tarifs douaniers et l’impact considérable qu’ils pourraient avoir sur la croissance mondiale continuent de jeter un nuage et de remettre en question l’exceptionnalisme américain. Cela a ajouté au risque géopolitique déjà croissant », ont déclaré les analystes.

« Une hausse de 100 points de l’indice GPR [Geopolitical Risk] est généralement liée à une augmentation de 2,5 % du prix de l’or, toutes choses égales par ailleurs.

De même, une augmentation de 50 pb des attentes d’inflation à l’équilibre sur 10 ans est généralement associée à une hausse d’environ 4 % des prix de l’or.

Et une baisse de 50 pb des taux du Trésor à 10 ans sur le long terme a été associée à une hausse de 2,5 % du prix de l’or. »

Kitco Media

Neils Christensen

|

Répondre

|

Forum de discussion Or (once en $)

202503122220 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !