Et à la fin il ne restera plus que l'OR. - Page 23

Cours temps réel: 4 250,82 -1,79%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

Belle journée pour l'Or et l'Argent. Il semblerait que cohabiteraient tout à la fois des raisons sérieuses de se porter sur ces valeurs refuges mais aussi et tout simplement une tendance renaissante de vouloir investir en Or et en Argent. Et quand ces " deux-là " se rencontrent ça peut faire mal ( dans le bon sens du terme ).

µµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµ

L'or se porte bien, mais l'argent s'améliore et le dollar américain est en berne - Schneider de MarketGauge

Kitco Media

Par Neils Christensen

Publié :

19:03

Mis à jour :

19:32

(Kitco News) - Le marché de l'or a encore une marge de progression importante, l'incertitude économique et le chaos géopolitique stimulant la demande pour les valeurs refuges. Cependant, un stratège de marché a déclaré que le moment était peut-être venu de se pencher sur l'argent.

Dans une récente interview accordée à Kitco News, Michele Schneider, stratégiste en chef des marchés chez MarketGauge, a déclaré être neutre sur l'or et l'argent, les prix se consolidant. Elle a toutefois ajouté qu'elle chercherait à acheter de l'argent en cas de forte cassure au-dessus de 34 $ l'once.

Ces commentaires interviennent alors que l'argent connaît une forte hausse en début de semaine. Le cours spot de l'argent s'échangeait à 34,39 $ l'once, en hausse de plus de 4 % sur la journée. Le métal précieux connaît sa plus forte hausse depuis la mi-octobre.

Bien que l'argent suscite l'intérêt du marché, Mme Schneider a déclaré rester patiente, car il existe une résistance importante dans cette zone. Elle a ajouté qu'elle espérait voir des achats se poursuivre après cette cassure.

Elle a indiqué que son message aux investisseurs cette année était de « laisser l'évolution des prix dicter la tendance ».

« Lorsque les acheteurs achètent de la force, c'est le début d'une hausse plus importante », a-t-elle déclaré. « Si la cassure au-dessus de 34 $ se maintient, je pense que ce n'est qu'une question de temps avant que nous atteignions 40 $. »

Par ailleurs, l'or au comptant s'échangeait à 3 374,90 $ l'once, en hausse de plus de 2,6 % sur la journée.

« L'or et l'argent semblent vouloir grimper », a-t-elle ajouté. « À ce stade, tout peut faire grimper les prix. Il n'en faudra pas beaucoup. »

Bien que l'or continue de bien se comporter dans le contexte actuel, Schneider a déclaré que la récente hausse du ratio or/argent pourrait indiquer que l'argent est désormais prêt à briller.

Schneider a souligné que le ratio or/argent est passé sous sa moyenne mobile sur 50 jours, signalant potentiellement la rotation tant attendue vers l'argent.

Le mois dernier, le ratio or/argent a atteint un sommet de cinq ans, atteignant 107 points, l'or atteignant un record historique de 3 500 $ l'once. Schneider a déclaré observer des similitudes entre le pic de 2020 et l'évolution actuelle des prix. En 2020, le ratio or/argent est passé de records historiques à son plus bas niveau en six ans, s'améliorant de 51 % en un an.

Quant à ce qui pourrait propulser l'or et l'argent à la hausse, Schneider a déclaré s'attendre à ce que la Réserve fédérale baisse ses taux au plus tôt. Bien que l'inflation reste élevée, le ralentissement économique obligera probablement la banque centrale américaine à assouplir ses taux d'intérêt.

Elle a ajouté que la baisse des taux d'intérêt soutiendra la reprise de la demande industrielle d'argent, ce qui fait de ce métal précieux une meilleure protection contre l'inflation que l'or.

Selon l'outil FedWatch du CME, les marchés s'attendent à ce que la Réserve fédérale baisse ses taux d'intérêt en septembre. Cependant, Schneider a déclaré que tout signal de la Fed annonçant une baisse des taux devrait suffire à susciter un regain d'intérêt pour l'or et l'argent.

Bien que Schneider privilégie l'argent à l'or, elle a ajouté que l'or conserve une valeur importante en tant qu'actif monétaire.

Elle a noté que l'or et l'argent devraient tous deux bien performer, le dollar américain continuant de perdre du terrain en raison de l'incertitude géopolitique croissante.

« Il existe un sentiment croissant que les investisseurs étrangers ne peuvent pas faire confiance aux États-Unis, ce qui continuera de nuire au dollar américain », a-t-elle déclaré.

Si l'or et l'argent bénéficieront tous deux d'un billet vert plus faible, Schneider a déclaré que l'or présente un avantage, car il est considéré comme un métal monétaire plus important, étant l'actif acheté par les banques centrales.

Concernant le dollar américain, Schneider a souligné l'existence d'un risque de baisse important, car il est passé sous la barre des huit ans. Elle a rappelé que le dollar américain était déjà passé sous la moyenne mobile sur 80 mois à deux reprises, en 2011 et en 2020. Elle a ajouté que la correction de 2011 était intervenue après que S&P ait abaissé la note de crédit du gouvernement américain, qui continuait d'accroître sa dette après la crise financière de 2008.

Malgré les craintes importantes sur le marché, le dollar américain peine à attirer les investisseurs en tant que valeur refuge, son cours s'échangeant à un plus bas de 3,5 ans.

« Le graphique mensuel du dollar et le graphique du ratio [or/argent] sont tous deux survendus, mais toute hausse devrait être superficielle et de courte durée si telle est la nouvelle tendance », a-t-elle déclaré.

Kitco Media

Neils Christensen

|

Répondre

|

Ma position :

MITTE 30/05/2025 15:35:21 0

Probabilité de poursuite de la latéralisation baissière ?

Position de kitco.com:

L'analyste principal de Kitco, Jim Wyckoff, a déclaré que le prix de l'or pourrait baisser la semaine prochaine. « Continuant à baisser, les graphiques étant devenus moins haussiers et en l'absence de nouvelles fondamentales positives.»

🤔😏

|

Répondre

|

Exactement ce que les graphs de cette semaine nous donnaient comme informations.

************************************************************

L'or est bloqué à un niveau neutre malgré une volatilité toujours extrême.

Kitco Media

Par Neils Christensen

Publié :

30 mai 2025 - 22h12

Mis à jour :

30 mai 2025 - 22h46

(Kitco News) - Les investisseurs en or devraient se rassurer, car les prix devraient continuer à évoluer dans une fourchette volatile en raison de l'incertitude économique et géopolitique persistante.

Le cours de l'or étant actuellement neutre, les analystes anticipent que le métal précieux restera confiné dans sa fourchette mensuelle actuelle, avec un support à 3 100 $ l'once et une résistance à 3 400 $.

Le sentiment a évolué, l'or se négociant désormais au milieu de cette fourchette. Le cours au comptant de l'or a été récemment observé à 3 292,81 $ l'once, en baisse de près de 2 % sur la semaine.

Malgré cette baisse hebdomadaire, l'or au comptant a enregistré une légère hausse mensuelle, prolongeant sa série de gains à cinq mois consécutifs. Cependant, sur le marché à terme, la hausse du métal précieux a pris fin, l'or clôturant le mois en baisse de 2 $.

Ce qui distingue les cours ce mois-ci, c'est la forte volatilité. Le cours intra-mensuel de mai a atteint 324,90 $, en baisse par rapport au record de 539,50 $ d'avril, mais reste bien supérieur à la moyenne sur 20 ans d'environ 89 $ l'once.

Les analystes soulignent que si l'or conserve de solides fondamentaux à long terme qui soutiennent sa tendance haussière, la volatilité à court terme freine sa dynamique.

« Cette volatilité de l'or n'est pas surprenante : elle reflète le chaos des politiques gouvernementales américaines. Elles sont très inégales », a déclaré Chantelle Schieven, directrice de la recherche chez Capitalight Research.

Schieven a ajouté qu'elle s'attend à ce que le cours de l'or stagne tout au long de l'été, les investisseurs attendant les conséquences de la guerre commerciale menée par le président Trump.

« Le cours de l'or terminera l'année en hausse, mais pour l'instant, le marché stagne », a-t-elle déclaré. « Il faudra six à huit mois avant de constater pleinement les effets de toutes ses politiques sur les prix et leurs implications pour l'économie.»

Ces commentaires interviennent dans un contexte de données d'inflation mitigées. Au cours des 12 derniers mois, l'indice des dépenses de consommation des ménages (PCE) de base a affiché une hausse de l'inflation de 2,5 %, contre 2,7 % en mars, chiffre révisé.

Bien que la pression sur les prix à la consommation se soit légèrement atténuée, les anticipations d'inflation à un an restent élevées, toujours supérieures à 6 %.

« La forte hausse du prix de l'or – près de 60 % depuis 2024 – est due à une combinaison de facteurs macroéconomiques et géopolitiques », a déclaré Eugenia Mykuliak, fondatrice et directrice générale du groupe B2PRIME. « Le principal d'entre eux est l'incertitude entourant l'inflation et la politique monétaire. Certes, une tendance désinflationniste pourrait se manifester au premier trimestre, mais les inquiétudes concernant la politique commerciale, les droits de douane et la santé budgétaire des États-Unis font craindre une stagflation.»

Bien que l'or ne revienne probablement pas de sitôt à son record historique de 3 500 $ l'once du mois dernier, certains analystes estiment qu'il existe encore une marge de progression solide à l'aube d'un nouveau mois de négociation la semaine prochaine.

La volatilité et la pression vendeuse de cette semaine ont été en partie déclenchées par l'annulation par un panel de juges fédéraux des droits de douane promulgués par le président Trump le mois dernier. Les analystes mettent en garde contre le fait que cette décision ne pourrait qu'accroître l'incertitude commerciale et exacerber le conflit commercial mondial.

Thu Lan Nguyen, responsable de la recherche sur les devises et les matières premières chez Commerzbank, a souligné que Trump pourrait encore contester la décision ou trouver un moyen de la contourner.

« L'incertitude entourant le conflit commercial devrait donc rester élevée jusqu'à la finalisation des négociations, ce qui signifie que la demande d'or, considéré comme une valeur refuge, devrait également rester élevée », a-t-elle déclaré.

Si l'or n'est peut-être pas prêt à retrouver ses records dans un avenir proche, le sentiment baissier sur le marché reste minime.

« La pression à la baisse sur le métal précieux est limitée par l'incertitude persistante concernant les droits de douane, les tensions géopolitiques accrues et les inquiétudes croissantes concernant les perspectives économiques mondiales », a déclaré Ricardo Evangelista, analyste senior chez ActivTrades. « De plus, les risques budgétaires découlant du projet de loi de réduction d'impôts de l'administration américaine incitent les investisseurs à la prudence. Face à tant d'inconnues, le statut de valeur refuge de l'or devrait continuer à offrir un soutien autour de 3 300 $. »

Bien que l'or semble stagner, la volatilité devrait rester élevée la semaine prochaine avec la publication de données économiques clés. Le point culminant sera le rapport sur l'emploi non agricole de vendredi, même si les marchés surveilleront également les chiffres de l'emploi et du secteur manufacturier tout au long de la semaine.

Les analystes continuent de surveiller les signes d'un ralentissement du marché du travail, un facteur qui pourrait inciter la Réserve fédérale à reconsidérer sa politique monétaire neutre.

Mykuliak a indiqué qu'il surveillait également de près les données sur l'inflation :

« À court terme, si les données de l'IPC américain du 11 juin surprennent à la hausse ou si les tensions géopolitiques s'intensifient, l'or pourrait atteindre 3 400 $, voire tester le seuil psychologique de 3 500 $ », a-t-il déclaré. « Le métal précieux a atteint un nouveau record historique. À l'inverse, si la Fed maintient son ton agressif et que les données macroéconomiques restent solides, une consolidation sous 3 300 $ est probable. Le support clé se situe désormais à 3 215 $, avec un possible retracement plus profond. »

Données économiques hebdomadaires à surveiller :

Lundi : Données ISM manufacturières

Mardi : Offres d’emploi JOLTS aux États-Unis

Mercredi : Emploi ADP aux États-Unis, décision de politique monétaire de la Banque du Canada, données ISM des services

Jeudi : Réunion de politique monétaire de la Banque centrale européenne, inscriptions hebdomadaires au chômage aux États-Unis

Vendredi : Emplois non agricoles aux États-Unis.

Kitco Media

Neils Christensen

**************************************************************

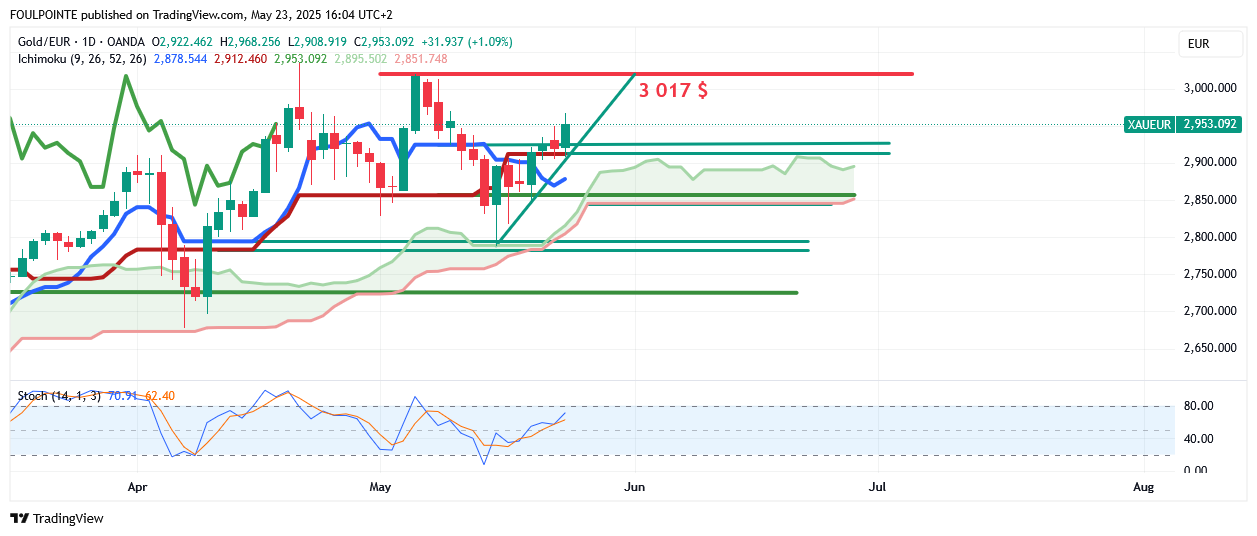

Un peu de technique icihimoku sur le graph.

|

Répondre

|

DeSantis signe un projet de loi reconnaissant l'or et l'argent comme monnaie légale en Floride

PUBLIÉ PAR OR.FR ™ | 28 MAI 2025 | 1741

Le gouverneur Ron DeSantis a signé mardi un projet de loi visant à reconnaître l'or et l'argent comme monnaie légale en Floride, ouvrant ainsi la voie à leur utilisation dans les opérations de paiement.

"Il sera désormais possible de réaliser des transactions avec ces métaux précieux", a déclaré M. DeSantis lors d'une conférence de presse à Apopka.

Le projet de loi HB 999 amorce le processus permettant aux entités publiques ou privées, comme les entreprises, d’accepter volontairement l’or et l’argent comme moyen de paiement pour le règlement des dettes.

"Cela signifie que ces métaux précieux peuvent à nouveau fonctionner comme une véritable monnaie, et non plus seulement comme des véhicules d'investissement pour les plus fortunés", a déclaré M. DeSantis, soulignant que le prix de l'or avait "beaucoup augmenté" et prédisant la poursuite de cette tendance dans un contexte marqué par les inquiétudes autour de la note de crédit des États-Unis et des tensions sur le marché obligataire.

"Il ne s'agit donc plus seulement d'un investissement. Ce sera un actif que vous pourrez utiliser, et il est fort probable qu'il conserve sa valeur — surtout en comparaison avec la monnaie fiduciaire", a-t-il affirmé.

Le projet de loi prévoit notamment des exonérations de taxe sur l'achat et la vente d’or ou d’argent, à condition que ces métaux respectent certains critères de pureté ou que le montant de la transaction dépasse 500 dollars.

HB 999 devrait entrer en vigueur le 1er juillet 2026, à condition que l'Assemblée législative de Floride ratifie d’ici là les règles d’application du projet de loi.

Bill Bankson, représentant de l'État d’Apopka, a expliqué que l’objectif était d’"éliminer la charge fiscale et de faire de l'or et de l'argent un moyen de transaction fonctionnel entre parties consentantes".

De son côté, le gouverneur Ron DeSantis a déclaré que cette initiative visait également à assurer la souveraineté financière de l'État du soleil : "La Floride est fermement attachée à la liberté, à l'autodétermination économique et à la résistance aux excès du gouvernement. Mais pendant trop longtemps, des réglementations obsolètes et des taxes inutiles ont compliqué l'accès des Floridiens au marché de l'or et de l'argent".

Onze États américains, dont l'Utah, la Louisiane, le Texas et la Caroline du Sud, reconnaissent déjà l'or et l'argent comme monnaie légale.

Pour DeSantis, ce projet de loi est le dernier d'une série de mesures contre des initiatives telles que l'introduction de la monnaie numérique de la Banque centrale ou encore l'application des critères ESG.

"Les mêmes responsables qui promeuvent ces politiques néfastes sont aussi ceux qui ne veulent pas que vous touchiez à l’or et à l’argent", a déclaré M. DeSantis, arguant que ces métaux précieux offrent une indépendance par rapport à la "monnaie fiduciaire" dépréciée par un gouvernement fédéral engagé dans "l’emprunt et les dépenses »

|

Répondre

|

Ce n'est pas faute de le dire et de le redire.

Ce sera tout.

µµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµµ

L'or va percer le vacarme

Kitco Media

Par Neils Christensen

Publié :

00:26

Mis à jour :

00:29

(Kitco News) - Alors qu'avril a connu les plus fortes fluctuations de prix sur le marché de l'or depuis 25 ans, l'évolution des prix en mai n'a pas tardé à suivre.

L'or a évolué autour de 325 $ le mois dernier, contre 540 $ en avril. Cependant, la variation intramensuelle moyenne des prix depuis 2020 se situe autour de 89 $.

Il a été quasiment impossible pour les investisseurs de s'adapter aux changements rapides de la politique américaine. Tantôt, les tensions liées à la guerre commerciale s'apaisent et tout le monde se rue sur les marchés actions ; tantôt, les menaces s'accentuent et l'or retrouve son prestige de valeur refuge.

Dans ce contexte, il est facile pour les traders et les investisseurs de se laisser submerger et de se laisser emporter par l'émotion, ce qui est propice aux erreurs. Alors que nous approchons rapidement de la mi-année, le moment est venu pour les investisseurs en or de prendre du recul et d'évaluer la situation dans son ensemble.

Plutôt que de se laisser piéger par la volatilité quotidienne, les investisseurs doivent rester concentrés sur les fondamentaux à long terme.

L'instrumentalisation du commerce américain par le président Donald Trump et ses politiques erratiques continuent de dissuader les banques centrales de se tourner vers le dollar américain. L'or reste le seul actif monétaire mondial exempt de risque lié aux tiers. Dans ce contexte, les banques centrales continueront d'acheter de l'or, tandis que l'incertitude économique et le chaos géopolitique demeurent des caractéristiques déterminantes du marché.

Les droits de douane continuent également de peser sur l'économie. Les données mises à jour cette semaine montrent que l'économie américaine s'est contractée de 0,2 % au premier trimestre, soit un chiffre légèrement supérieur aux prévisions initiales de 0,3 %.

De nombreux économistes ont attribué cette faiblesse à des conditions commerciales déséquilibrées, les producteurs ayant accumulé des stocks de biens importés en prévision du « jour de la libération » d'avril. Si cette hypothèse est exacte, elle occulte dangereusement le ralentissement de la consommation américaine. Les dernières données du PIB ont montré que la consommation a augmenté de 1,2 % au premier trimestre, contre une estimation initiale de 1,8 %.

Le ralentissement de la consommation s'est également reflété dans les données PCE publiées vendredi : le revenu personnel a augmenté de 0,8 % en avril, mais les dépenses personnelles n'ont progressé que de 0,2 %. Le taux d'épargne a atteint le mois dernier son plus haut niveau en un an, à 4,9 %.

Les consommateurs se préparent à une possible tempête économique, et c'est à ce moment-là que l'or brille le plus.

C'est tout pour cette semaine. Bon week-end !

Kitco Media

Neils Christensen

|

Répondre

|

Anjou

En joue....

Feu !!!

Il n' y a plus d Anjou !!!

Oh!!! Pauvre Anjou...🫣🫣

|

Répondre

|

MAI. C’est la première fois depuis le début de l’année que le LINGOT 1KG en euro finit le mois EN BAISSE (légère) par rapport à la fin du mois précédent.(cotation 14h05). Notons toutefois que la prime est NÉGATIVE (-1,01%) ce qui rassure un peu. Et puis il y a aussi la parité €/$ passée de 1,03 à 1,13 depuis le début de l’année, ça pèse dans le calcul.

Consolidation latérale dirait MITTE, espérons-le… mais bon, depuis le 1er janvier c’est encore une progression du lingot en euros de 15%.

|

Répondre

|

Voilà, voilà, voilà ... Que d’interrogations !

Précédemment écrit : " Les cours poursuivent leur latéralisation débutée le 22 avril 2025 lors du plus haut sur les 3 500 $ et ne donnent pas l'impression de vouloir respirer plus profondément. Et ce n'est pas les supports qui manquent pour inciter les bulls à renforcer pour le cas où ils seraient atteints."

Rien ne bouge, les cours continuent de latéraliser, avec une tendance légère à de petites prises de bénéfices mais sans que celles-ci soient, pour le moment, prises en mains par les baissiers.

Toujours le calme plat, encore au-dessus du nuage, en range.

Probabilité de poursuite de la latéralisation baissière ?

|

Répondre

|

TROIS jours sans nouvelle de notre Gold-Expert.

On l’aurait vu franchir le Yukon en amont de Dawson et depuis plus rien.

Serait-il sur les traces du fameux filon « MITTE…ique » ?

|

Répondre

|

La décision de TRUMP d'appliquer, à effet du 1er juin 2025, des droits de douane de 50 % sur les exportations européennes à destination des usa avait provoqué une hausse de l'Or vendredi dernier de 1,92 %.

La décision, non pas inverse, mais d'en reporter l'application à une date ultérieure, au 9 juillet à priori, n'a généré qu'un modeste repli de l'ordre de 0,49 % actuellement.

C'est dire que les opérateurs sur l'Or restent dubitatifs sur un recul complet de TRUMP sur ses tarifs douaniers et optent plutôt sur des effets pas franchement positifs sur le commerce mondial et ses effets sur les économies US et UE en l'espèce. Quant à la dette US, à son augmentation du fait de " la loi TRUMP " au niveau des taux US, des taux japonais et anglais, tous les ingrédients sont là pour maintenir l'Or sur ses niveaux actuels. Sans oublier la décision des occidentaux d'autoriser les ukrainiens à frapper le territoire russe sans limite de distance, décision qui ne va pas arranger les choses. Encore que TRUMP, au-delà de qualificatifs peu flatteurs sur la personne de Poutine, ne semble pas figurer dans le quarteron des plus ardents défenseurs - en actes - de l'Ukraine.

Graphiquement l'Or en $ se maintient au-dessus des 3 318 $ ( extension de plat de tenkan jour ) et au-dessus des 3 310 $ ( kijun jour ). Elle s'est approchée de ses ( ces ) supports par une petite mèche basse qui s'est arrêtée sur les 3 323 $.

Les cours poursuivent leur latéralisation débutée le 22 avril 2025 lors du plus haut sur les 3 500 $ et ne donnent pas l'impression de vouloir respirer plus profondément. Et ce n'est pas les supports qui manquent pour inciter les bulls à renforcer pour le cas où ils seraient atteints.

|

Répondre

|

Nouveau revirement de Trump !

Légère baisse de l’Or en $.

Ursula a reculé, Trump en tient compte.

Les marchés analysent mal, amha.

Les exportations européennes seront plus taxées qu’auparavant.

Encore amha.

********************************

MARCHÉ : LES ACTIONS ASIATIQUES ET L'EURO PROGRESSENT APRÈS QUE TRUMP A REPORTÉ LES DROITS DE DOUANE DE L'UE

Aujourd'hui à 04:24

Marché : Les actions asiatiques et l'euro progressent après que Trump a reporté les droits de douane

SINGAPOUR (Reuters) - (link) Les marchés boursiers asiatiques ont légèrement progressé lundi et l'euro s'est redressé après que le président Donald Trump (link) a brusquement prolongé de plus d'un mois sa menace d'imposer des droits de douane de 50 % (link) sur les produits européens, marquant ainsi un nouveau sursis temporaire dans le cadre de sa politique commerciale erratique.

Dimanche, Trump a accepté de repousser au 9 juillet la date limite des négociations commerciales qu'il avait fixée vendredi au 1er juin (link), après que la présidente de la Commission européenne, Ursula von der Leyen, a déclaré que l'Union européenne avait besoin de plus de temps pour "parvenir à un bon accord".

Le sentiment du marché s'est stabilisé après une chute brutale de la plupart des actifs le mois dernier, car Trump a mis en pause ses tarifs douaniers qui sapent la croissance et les investisseurs étaient impatients de conclure de nouveaux accords commerciaux après un pacte avec le Royaume-Uni et un accord temporaire avec la Chine.

Cependant, les dernières mesures politiques de Trump ont rappelé aux investisseurs à quel point les circonstances pouvaient changer rapidement et les analystes (link) ont souligné que les investisseurs transféraient leur argent des États-Unis vers l'Europe et l'Asie en raison de l'éventualité d'une récession américaine et d'un ralentissement mondial qui en résulterait.

"(Les droits de douane sont) bien supérieurs aux droits de douane réciproques initiaux de 20 % imposés à l'UE. Les États-Unis, l'UE et la Chine représentent 60 % du PIB mondial et cette escalade est donc de mauvais augure pour le monde entier", ont déclaré les analystes de Brown Brothers Harriman dans une note.

Apple a également été pris entre deux feux vendredi, après que Trump a menacé d'imposer une taxe de 25 % sur tous les iPhones importés achetés par les consommateurs américains.

Lundi, l'indice MSCI des actions de la région Asie-Pacifique hors Japon a progressé de 0,12 %, tandis que le Nikkei japonais était légèrement plus élevé.

Le volume des échanges devrait être faible ce lundi, les marchés des États-Unis et du Royaume-Uni étant fermés pour cause de jours fériés.

Nippon Steel a bondi de 4,3 % après que Trump a exprimé vendredi son soutien (link) à l'offre de 14,9 milliards de dollars de la société pour U.S. Steel, déclarant que leur "partenariat planifié" créerait des emplois et aiderait l'économie américaine. Les actions de U.S. Steel ont grimpé de 21 % vendredi.

Les obligations japonaises à très long terme seront au centre de l'attention, avec des données sur l'inflation attendues plus tard dans la semaine, alors que les investisseurs tentent d'évaluer les perspectives de la politique monétaire de la Banque du Japon. Les rendements de ces obligations ont atteint des niveaux records (link) la semaine dernière.

Le gonflement des niveaux d'endettement dans les économies développées a également été remis sur le devant de la scène suite à l'abaissement de la note de crédit des États-Unis par Moody's et aux faibles ventes aux enchères de titres de créance aux États-Unis et au Japon la semaine dernière.

L'indice des valeurs vedettes chinoises a glissé de 0,2 % dans les premiers échanges lundi, tandis que l'indice Hang Seng de Hong Kong a plongé de 0,4 %.

Parmi les devises, l'euro s'est renforcé de 0,3 % à 1,1397 $ pour atteindre son plus haut niveau depuis le 30 avril, tandis que le billet vert a repris 0,3 % à 143,085 yens, après avoir plongé de 1 % vendredi. [FRX/]

Mercredi, les résultats du géant de l'intelligence artificielle Nvidia seront sous les feux de la rampe (link) - le dernier du groupe des "Sept Magnifiques", des valeurs de croissance qui ont été le fer de lance d'un marché haussier américain de plus de deux ans.

Les analystes ont déclaré que le rapport trimestriel du géant des semi-conducteurs pourrait être le prochain catalyseur pour les marchés, étant donné que ses prévisions sont considérées comme une indication de la demande pour l'infrastructure technologique.

Les actions de Nvidia ont baissé de plus de 2 % cette année après que les investisseurs ont remarqué que les modèles d'intelligence artificielle chinois étaient moins chers à la suite de la publication de DeepSeek, tandis que le directeur général Jensen Huang a signalé que les restrictions à l'exportation des États-Unis allaient également affecter les ventes.

Reuters a rapporté (link) samedi que Nvidia lancera un nouveau chipset d'IA pour la Chine à un prix nettement inférieur, sous réserve de l'approbation du gouvernement américain.

Sur le front des matières premières, les prix du brut ont augmenté, tandis que l'or a légèrement baissé par rapport à son plus haut de deux semaines. [GOL/] [O/R]

(Dans l'intérêt des personnes dont l'anglais n'est pas la langue maternelle, Reuters automatise la traduction de ses articles dans un certain nombre d'autres langues. Étant donné que la traduction automatique peut générer des erreurs ou ne pas inclure le contexte nécessaire, Reuters ne garantit pas l'exactitude du texte traduit automatiquement, mais fournit ces traductions uniquement pour la commodité de ses lecteurs. Reuters décline toute responsabilité en cas de dommages ou de pertes de quelque nature que; ce soit causés par l'utilisation de la fonction de traduction entièrement automatisée.)

Copyright © 2025 Thomson Reuters

|

Répondre

|

Alors, ce fameux " double top " ?

La configuration graphique de l'Or en $ laissait en effet supposer qu'une figure en double top était susceptible de se concrétiser avec pour conséquence de faire baisser les cours jusqu'aux 3 025 $ ( cf le graph ).

Mais pour cela il eût fallu que le pull back qui avait pris naissance par la bougie du jeudi 15 mai se réalisa, c-a-d qu'une fois que les cours eussent touché la ligne de cou sur les 3 228 $ se mettent à redescendre pour aller chercher l'objectif du supposé mais potentiel double top sur les 3 025 $, ce qui nous aurait fait une baisse de 12 % depuis les 3 431 $.

Et maintenant un " triple top " ?

Tout est possible. Pour que ce triple top se réalise il faudrait que les cours touchent les 3 431 $, comme ils l'avaient fait les 22 avril et 6 mai 2025, puis redescendre sur la ligne de cou des 3 228 $, puis redescendent encore un peu et fassent éventuellement un pull back sur cette même ligne de cou avant de repartir à la baisse vers les 3 025 $. ( nb : le pull back n'est pas obligatoire ).

Il faudrait aussi que les cours touchent de nouveau les 3 431 $ relativement rapidement car plus les sommets sont éloignés et plus la force du double top ou du triple top diminue.

Mais, amha, il faudrait aussi que le fondamental se couple avec le graphique, c-a-d que dans les jours à venir les news permettent aux cours de grimper jusqu'aux 3 431 $ puis de redescendre jusqu'aux 3 025 $.

Ce qui supposerait une nette détente sur des sujets comme les tarifs douaniers, sur la folie des politiques us à accroître encore la dette us, sur la guerre en Ukraine, en Israël, etc ...

Amha on va plutôt dans le sens contraire et la probabilité de la réalisation d'un triple top me paraît plutôt faible.

Mais qui sait ?

|

Répondre

|

L’étau se refermerait-il ?

************************************

L’or, levier caché des règles de Bâle III.

PUBLIÉ PAR JULIEN CHEVALIER | 21 MAI 2025 | 4873

Site : or.fr

Depuis plusieurs décennies, l’économie mondiale s’est engagée dans une fuite en avant. Elle vit à crédit, tant au sens propre que figuré. La dérégulation financière des années 1980 a créé une bulle financière qui n’a jamais vraiment éclaté. À chaque crise, les États ont préféré repousser les conséquences grâce à encore plus d’endettement. Dans ce contexte, plusieurs réglementations ont vu le jour, notamment les règles de Bâle, pensées comme des réponses techniques à un déséquilibre pourtant profond. Les dernières en date, celles dites de Bâle III, introduisent toutefois un nouvel élément : le retour de l’or physique au cœur du système financier international. Alors que les États-Unis prévoient de les appliquer à partir de juillet, le sujet revient plus que jamais sur le devant de la scène.

Les règles de Bâle sont connues de longue date. Leur création remonte à 1974, une période où la montée en puissance des grandes banques commençait à faire d’elles des entreprises « trop grosses pour faire faillite ». Trois années auparavant, la fin de l’étalon-or avait signé un basculement historique, ouvrant la voie à un système où l’endettement illimité devenait permis. L’entrée dans ce monde nouveau, déconnecté de toutes réalités, nécessitait donc un minimum d’exigence réglementaire pour être accepté… Sous l’égide de la Banque des règlements internationaux, souvent qualifiée de « banque centrale des banques centrales », ces règles garantissaient certaines obligations spécifiques, dont un minimum de capitaux propres par rapport aux actifs. Les plus grandes banques étant les seules concernées.

Ces premières réglementations ont ensuite connu plusieurs mutations : une première en 2004, puis une seconde au lendemain de la crise financière de 2008. C’est à cette dernière que nous nous intéressons aujourd’hui.

Les dernières, celles de Bâle III, impliquent de nouveaux mécanismes adoptés en 2010 et mis en œuvre progressivement depuis. Elles incluent notamment une exigence accrue en matière de fonds propres afin de prévenir les crises de solvabilité, ainsi qu’un volume de liquidité suffisant pour éviter des retraits soudains de capitaux. Pour protéger l’économie mondiale, désormais vulnérable à toute crise financière, ces règles demandent aux banques de financer leurs actifs de long-terme avec des ressources stables. Jusque-là, rien de bien révolutionnaire.

Ce qui distingue véritablement Bâle III, c’est la place centrale qu’elle accorde à l’or. Plusieurs éléments sont sur la table. Premièrement, 85% de la valeur des métaux précieux non alloués — qui ne sont pas propriété directe du client — et détenus par les banques doit être couverte par des capitaux propres. Or cette différence rend mécaniquement la détention d’or papier nettement plus coûteuse pour les banques, réduit son attractivité, affaiblit les produits dérivés sur l’or, et incite les établissements financiers à s’en défaire. Cette annonce a aussi provoqué une raréfaction de la liquidité sur des plateformes comme le LBMA ou le COMEX, car les banques doivent désormais prouver qu’elles détiennent réellement l’or qu’elles déclarent. Des audits ont été menés — la majorité de l’or échangé sur les marchés étant sous forme papier, sans existence physique. Mais les banques détiennent très peu d’or réel pour couvrir des engagements massifs en or papier, parfois jusqu’à 100 fois supérieurs…

Ces nouvelles règles imposent d’autres obligations. L’or est désormais valorisé dans le bilan des banques à son prix de marché et non plus à une valeur historique ou fixée. Les banques deviennent donc plus sensibles aux variations du métal jaune, car les pertes et les gains ne peuvent être cachés. Étant donné que la période est particulièrement favorable à l’or, cela encourage d’autant plus les banques à augmenter leurs réserves.

Enfin, avant Bâle III, les banques ne pouvaient comptabiliser que 50% de la valeur de leur or physique dans leurs fonds propres. Désormais, elles peuvent tenir compte de l’intégralité, à condition qu’il soit physiquement détenu. L’or joue le rôle d’un actif de très haute qualité depuis qu’il est reconnu comme tel par la BRI - au même titre donc que des obligations d’État (officiellement, l’actif financier le plus sûr). De fait, la détention d’or physique devient privilégiée, — surtout dans une période où le marché connaît aujourd’hui de fortes tensions, signes de son attrait (les récentes pénuries de lingots signalées à Londres, en partie dues à des transferts massifs vers New York, en témoignent). Tandis que de son côté, l’or papier perd progressivement de son importance…

Les dernières règles de Bâle constituent une véritable rupture. Entre l’or physique et non-physique, dont la nature spéculative ne fait plus débat, la frontière s’accroît. L’intérêt pour l’or physique se fait désormais non seulement pour son indépendance et sa valeur refuge, mais aussi pour sa conformité réglementaire….

Cet engouement s’inscrit dans la continuité de l’intérêt porté par les banques centrales. Il convient de rappeler qu’elles achètent de l’or de manière croissante et que l’an dernier, leurs achats officiels ont atteint 1 045 tonnes, un record à la fois historique et symbolique puisqu’au-dessus des 1 000 tonnes. Ces achats, dominés par les pays émergents, témoignent clairement de la montée en puissance de l’or dans le système financier international.

Nous assistons, en réalité, à une érosion progressive de la confiance dans l’ordre monétaire établi. Plus précisément, c’est la capacité des États à honorer leurs dettes, ainsi que la stabilité des monnaies dans un contexte d’inflation durablement élevée, qui sont de plus en plus remises en question. Cette tendance est accentuée par les tensions géopolitiques croissantes et la compétition entre puissances émergentes, qui ne font qu’alimenter l’instabilité du système international.

La nécessité de repenser le système financier international apparaît d’autant plus évidente avec l’entrée en vigueur des règles de Bâle III. Alors que la BRI est détenue par 63 banques centrales, représentant au total 95% du PIB mondial, cette « réforme comptable » accélère en réalité les étapes vers la reconfiguration du système monétaire international.

Certes, les règles de Bâle III n’ont pas encore été adoptées par tous. Si la majorité les ont déjà intégrés (Chine, UE, Royaume-Uni, Suisse, Singapour…), ou du moins partiellement, les États-Unis n’entendent les respecter qu’à partir de l’été 2025, en les complétant jusqu’en 2028. Ces règles ont pourtant été votées dès 2010, dans le sillage de la crise financière.

Mais ce retard est un signe positif pour l’or. Il est lié aux inquiétudes de l’administration Trump quant à l’hégémonie du dollar. Comme l’adoption de Bâle III entraîne une revalorisation de l’or physique, celle-ci se fait au détriment des monnaies fiduciaires, dont le dollar. Or, en cette période où la rareté devient une nouvelle réalité aux yeux de tous, le métal jaune apparaît comme la première barrière contre la monnaie-dette. Le dollar étant déjà très menacée (plus que jamais aujourd’hui), un tel évènement accélèrerait son déclin, d’où la réticence de la première puissance mondiale.

Les règles de Bâle III marquent donc un changement inédit. Elles accélèrent l’engouement autour de l’or, en particulier celui des institutions publiques, signal de confiance pour les investisseurs privés. De leur côté, les banques devraient continuer, et de manière croissante, à accroître leur exposition à l’or physique, tout en limitant celle à l’or papier, afin d’éviter les exigences en capital. Une question se pose alors : la disponibilité d’or physique sera-t-elle suffisante ? Dans un marché où la rareté s’accentue, cela ne fait qu’alimenter une dynamique haussière pour le métal jaune…

Message complété le 24/05/2025 09:27:01 par son auteur.

VOUS AUREZ NITE QUE MADAME LAGARDE, PATRONNE DE LA BCE, A SORTI SA DIATRIBE CONTRE L’OR, PILE AU MOMENT OÙ LES TEGLES DE BÂLE III DOIVENT S’APPLIQUER ?

POUR LE MOINS ON NE PEUT QUE S’INTERROGER 🤔

Message complété le 24/05/2025 09:28:47 par son auteur.

Lire svp « noté » et non « NITE »

|

Répondre

|

Pour ceux qui ne seraient pas encore convaincus.

*****************************************************************************

L'or est un investissement à privilégier face à la croissance incontrôlable de la dette américaine - Thorsten Polleit.

Kitco Media

Par Neils Christensen

Publié :

17:58

Mis à jour :

18:01

(Kitco News) - Selon un stratège de marché, la hausse de la dette publique américaine continuera de pousser davantage d'investisseurs vers l'or, en quête de valeur et de sécurité.

L'or devrait terminer la semaine sur de solides gains, se maintenant à nouveau au-dessus de 3 300 $ l'once. Cependant, Thorsten Polleit, professeur honoraire d'économie à l'Université de Bayreuth et éditeur du rapport Boom & Bust, a déclaré ne pas exclure une nouvelle correction.

Il a souligné que l'or reste tiraillé entre les craintes croissantes d'une récession imminente et une économie et un marché du travail américains relativement résilients. Toute amélioration économique à court terme ou l'annonce de nouveaux accords commerciaux pourraient faire chuter le prix de l'or à 3 000 $ l'once, a-t-il déclaré.

Il a néanmoins ajouté que toute baisse des prix à court terme doit être considérée comme une opportunité d'achat, le potentiel de hausse à long terme de l'or restant intact. Il a souligné que les prix sont susceptibles de grimper à mesure que les investisseurs commencent à perdre confiance dans les bons du Trésor américain en raison du niveau insoutenable de la dette publique.

Les doutes sur la fiabilité du gouvernement américain se sont intensifiés la semaine dernière après que Moody's a abaissé la note de la dette souveraine américaine de Aaa à Aa1. Parallèlement, l'agence a révisé ses perspectives pour les États-Unis de « négatives » à « stables ».

Une adjudication décevante d'obligations à 20 ans en milieu de semaine a également témoigné d'une inquiétude croissante des investisseurs quant à la détention de titres de créance américains.

Ces deux événements ont souligné le potentiel de hausse de l'or, le cours ayant regagné le terrain perdu au-dessus de 3 300 dollars l'once.

M. Polleit a déclaré que l'économie commençait à ressentir les effets de décennies de dépenses inconsidérées, l'augmentation de la dette pesant sur la croissance et alimentant l'inflation. Il a expliqué que les États-Unis se trouvaient désormais dans une situation précaire et sans issue.

Si la Réserve fédérale maintient une politique monétaire neutre face à une inflation élevée, la hausse des taux d'intérêt pourrait plonger l'économie dans une profonde récession. À l'inverse, si la Fed baisse ses taux pour faire baisser les rendements obligataires, cela pourrait attiser l'inflation, réduire les rendements réels et diminuer le coût d'opportunité de la détention d'or, qui ne rapporte pas d'intérêts.

« On peut comparer cela à un clown de cirque qui jongle avec des balles », a-t-il déclaré. « Il commence avec deux balles, puis quelqu'un lui en lance une autre. Il y parvient, puis une autre encore. Il peut peut-être jongler avec six balles, mais à un moment donné, il en trouvera une qu'il ne pourra pas gérer, et tout s'écroulera. »

« Dans ce contexte, alors que les risques s'accumulent, l'or est un actif que les investisseurs doivent détenir. »

Si l'incertitude économique et l'inflation persistantes restent favorables à l'or, Polleit a reconnu que certains investisseurs pourraient hésiter à entrer sur le marché lorsque les prix sont élevés.

Pourtant, si les investisseurs généralistes peuvent se montrer prudents, Polleit a déclaré surveiller de près le secteur officiel et s'attendre à ce que les banques centrales continuent d'acheter de l'or dans le contexte actuel.

Il a ajouté que la demande des banques centrales devrait maintenir un plancher sous l'or autour de 3 000 dollars l'once.

Selon Polleit, la phase de consolidation actuelle de l'or offre aux investisseurs l'occasion d'évaluer le métal précieux avant une possible reprise.

« La demande d'investissement a repris, mais elle reste inférieure à son pic de 2020 », a-t-il déclaré. « Dans ce contexte, l'or est orienté à la hausse et les investisseurs ont l'occasion d'optimiser leurs portefeuilles afin de déterminer son rôle potentiel.»

Kitco Media

Neils Christensen

****************************************************************************

MITTE - 21/05/2025 - 22:03:48 - 0

Cf les posts précédents : on est sur les 3 318 $.

Si confirmation en clôture, les 3 431 $ puis les 3 500 $ en prochain objectif ?

On n'a pas encore re-clôturé au-dessus des 3 318 $.

On est actuellement sur les 3 362 $, quasiment sur les plus haut du jour, une bougie en quasi marubozu, en hausse de 2,05 %. Au-dessus il n'y a pas de résistances, ce qui devrait nous amener à tester de nouveau les 3 431 $, puis les 3 500$. Et les marchés, à quelles que heures de la clôture, semblent vouloir conserver leurs positions. Bien sûr ça peut changer d'ici la clôture.

Ça va dépendre de l'attitude de l'Ue ce week-end. Macron va-t-il annuler sa virée en Asie. " Monsieur " voudrait y contrer les influences chinoises et américaines. 😂😂😂😂😂😂

Et Ursula, la psychorigide, va-t-elle amender sa position ? D'ici au 1er juin, si tel était le cas, ce serait une capitulation. Comme TRUMP ne semble pas d'humeur à patienter plus longtemps, difficile pour l'UE de sortir la tête haute de cette confrontation.

|

Répondre

|

Après l'emploi us, version chômage, qui " tient la route ", c'est le logement us qui pond des stats meilleures que celles attendues.

743 K ventes de logements neufs vs 670 k attendues.

Ça ne va pas trop inciter la FED à baisser ses taux.

16:00 USD Ventes de logements neufs (Avr) 743K 694K 670K

La hausse " TRUMP " du jour se dégonfle un peu.

|

Répondre

|

La news. C'est Trump !

|

Répondre

|

La news c'est TRUMP :

( Boursier.com) — Le CAC40 chute de 2,5% de retour à 7.670 pts ce vendredi en début d'après-midi après les déclarations du président américain Donald Trump qui a annoncé avoir recommandé l'instauration de droits de douane de 50% sur les biens en provenance de l'Union européenne à compter du 1er juin. "Le chef de la Maison blanche déplore que les négociations commerciales soient difficiles avec les Européens".

L'UE avait présenté une nouvelle proposition commerciale aux États-Unis hier afin de tenter de relancer les négociations des deux côtés de l'Atlantique... L'offre comprend des réductions tarifaires progressives sur les produits non sensibles, ainsi qu'une coopération dans les domaines de l'énergie, de l'IA et des infrastructures numériques... Bruxelles se prépare à imposer des droits de douane de rétorsion en cas d'échec des négociations. L'euro grimpe cet après-midi à plus de 1,13/$.

©2025 Boursier.com

J'espérais du plus lourd. On sait que TRUMP change d'avis.

Mais vu que Ursula set une psycho rigide ça peut durer ....

Message complété le 23/05/2025 14:22:56 par son auteur.

Les dirigeants européens VONT DEVOIR EN RABATTRE.

|

Répondre

|

On avait écrit que ça allait gicler ? Mais quand ?

En ut 5 minutes ça a giclé.

La news ?

L'Or en $ prend 1,78 %, celle en € 1,25 %.

On va la trouver.

Les marchés actions s'effondrent, - 2,00 % pour le cac.

C'est tout bon.

|

Répondre

|

Or en $ : même " topo " que celui fait au post précédent pour l'Or en €.

A une différence près, importante quand même : le graphique de l"Or en $ offre moins de supports que celui de l'Or en € et un tantinet moins costauds. Amha.

Or, celle qui mène la barque c'est l'Or en $. Toutefois en cas de forte baisse de l'Or en $, cela supposerait que le $ grimpe contre l'Or et donc que, la parité $/€ jouant, l'Or en € baissera moins que l'Or en $.

Or en $ en hausse de 1,05 % sur les 3 329 $.

|

Répondre

|

Or en € - UT Jour - Ichimoku.

Dernier plus haut en clôture : 3 017 €. Niveau actuel : 2 933 €, soit une " consolidation respiratoire " de 2,78 % après avoir grimpé de 163 % depuis ( en gros ) mi 2019.

C'est dire...

Je ne les détaille pas, ils sont sur le graph, mais il y a une foultitude de supports en ut jour qui sont là pour amortir tout mouvement de baisse et permettre aux opérateurs de se repositionner. Jusqu'aux 2 724 € il y en a 7.

TRUMP devant la chambres des Représentants a recueilli une victoire politique en réussissant à faire passer sa " belle loi " en attente d'une confirmation par le Sénat. Ça pourra durer tout l'été car il semblerait que certains sénateurs veuillent la limiter.

En effet la dette us, actuellement de 37 000 milliards de dette va encore augmenter de 3 000 à 5 000 milliards de dollars !!! Trump va poursuivre les réductions d'impôts des plus riches, va augmenter le budget du Pentagone, celui des reconduites aux frontières et expulsions, et sabrer dans les aides sociales.

Le marché obligataire us a tangué mercredi, le Trésor us a eu de la peine à placer son adjudication ... Les taux us ont légèrement rebaissé mais restent sur leurs plus haut.

Il n'y a pas que les usa, il y a aussi le Japon, l'Australie entre autre qui s'aventurent dans des chemins de politique fiscale agressive tout en continuant à tolérer une inflation supérieure à leurs chiffres théoriques et à augmenter leurs dettes publiques.

De mémoire les dettes des étudiants us avaient été gelées suite au Covid_19. Il semblerait qu'il va falloir maintenant qu'ils les remboursent, dixit l'administration TRUMP. Le montant des dettes des étudiants se monte à ..... 1 600 milliards de dollars !!!

Alors je dis tout simplement : continuez comme cela, c'est tout bon pour l'Or. Et je ne parle pas de la dette française que le FMI voudrait bien voir baisser, de l'Ukraine où Poutine fait ce qu'il veut, d'Israël qui ne cède rien etc ... etc ...

En hausse ce matin de 0,42 % sur les 2 933 €, les cours continuent, comme on l'avait déjà écrit, de latéraliser, soutenus par des droites tenkan et kijun bien plates. Cela pourrait continuer avant qu'une " news " en provenance du fondamental puisse faire bouger les choses.

|

Répondre

|

Forum de discussion Or (once en $)

202506022115 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !