Les Pompiers de la finance... Pas mondiale - Page 9

Cours temps réel: 8 096,43 0,88%| Cours | Graphes | News | Analyses et conseils | Composition CAC 40 | Historiques | Forum |

Et on comprend pourquoi :)

|

Répondre

|

Petites et grandes magouilles consistant à faire croire que les salaires augmentent....

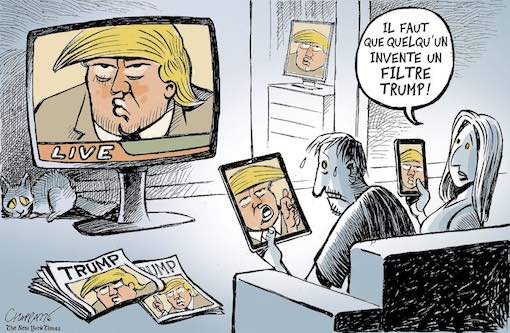

ou comment les mauvaises surprises des réductions d'impôts de Donald Trump servent à masquer une confiscation supplémentaire de la richesse créée...

L'Amérique a 2 vitesses : une pour les riches, une pour les autres... Et les mécréants et les péones de la croissance américaine pipeau, basé sur une hausse colossale de la dette par réduction de l'imposition des bénéfices des entreprises ne profitent de rien du tout. Non seulement, le salaire horaire moyen n'augmente quasi pas, mais de plus, ils viennent amèrement de constaté que leur cher président les arnaquent un peu plus au portefeuille...

Il est vrai que le canard à trompette national est plus préoccupé à satisfaire ses amis électeurs du KKK et du lobby pro armes en obtenant grâce à la préssion du Shut-doown de quoi réaliser encore 90 km de mur à la fontière avec le Mexique.

Vous aller voir au dessus comment on se débrouille pour faire avaler les couleuvres indigestes aux mécréantes classes moyennes et aux péones de la croissance... Tout ce qu'il faut espérer maintenant, c'est que ça n'arrivera pas en France...

Quelle merveilleuse invention du XXIème siècle, ce Bonneto fiscal... Je te prends 2 grosses poignées et je t'entendrais une demi, à toi de trouver dans quelle main!...

Notons que :

De nombreux contribuables américains ont eu la mauvaise surprise de découvrir que leurs remboursements d'impôts ne sont pas aussi replets que le leur avait promis Donald Trump en faisant voter "la plus grosse réduction d'impôts de l'histoire".

Des milliers d'entre eux ont ces derniers jours déversé leur mécontentement sur Twitter autour de hashtags comme #GOPTaxscam ("#arnaquefiscaleduPartiRépublicain"), certains menaçant même de ne plus voter pour Donald Trump.

"Le pire remboursement d'impôts jamais vu depuis dix ans! J'ai voté pour @realDonaldTrump mais il vient officiellement de perdre ma voix pour 2020", lance une électrice.

Aux Etats-Unis, où l'impôt est retenu à la source, les contribuables aiment avoir recours à une forme d'épargne forcée en déclarant moins de parts ou de déductions, ce qui entraîne une rémunération mensuelle un peu plus faible mais une jolie somme de trop-perçu à la fin de l'année. Ce remboursement est versé entre février et mi-avril de l'année suivante.

Pas moins de trois quarts des quelque 130 millions de foyers fiscaux américains choisissent cette formule, attendant chaque année le fameux "refund" qui leur permet de faire un achat important ou de rembourser des emprunts.

Mais les règles ont changé avec la réforme de décembre 2017 du code fiscal par Donald Trump, censée bénéficier à la classe moyenne.

- Confusion -

"Le remboursement est inférieur à ce que les contribuables attendaient, mais ce n'est pas la même chose que la somme dont ils sont redevables. Les gens ont tendance à confondre les deux", explique à l'AFP Mark Mazur, ancien secrétaire adjoint au Trésor de l'administration Obama.

"Certains ont, dans un sens, déjà touché leur réduction d'impôts sous forme d'une augmentation sur leur fiche de paie", qu'ils ont à peine remarquée, ajoute-t-il.

L'IRS, ou fisc américain, a reconnu qu'en ce début de saison des déclarations d'impôts, le remboursement moyen accordé aux contribuables avait baissé de 8,4%, à 1.865 dollars au lieu de 2.035 dollars l'année dernière, selon des chiffres provisoires.

Pour d'autres, la chute est encore plus violente, certains devant allonger une forte somme en fin d'année alors qu'ils espéraient un retour.

Néanmoins, si 80% des contribuables américains vont payer moins d'impôts, 5% vont en effet en acquitter davantage. "5%, cela fait 7,5 millions de personnes, c'est beaucoup et il semble qu'ils ne soient pas contents", affirme M. Mazur, vice-président de l'Urban Institute, un centre d'études sur la politique budgétaire.

La réforme a par exemple limité les déductions du revenu imposable d'autres impôts des Etats, comme l'impôt foncier. Il en résulte que de nombreux foyers de la classe moyenne propriétaire, dans des Etats où les impôts sont importants, comme les Etats démocrates, voient leur facture fiscale s'alourdir.

"Les gens sont en colère, déçus, se sentent trahis", dit à l'AFP Neil Frankel, un comptable fiscal de New York. Il ne cache pas avec ses clients "avoir droit à de longues diatribes sur leur haine du gouvernement".

L'administration Trump aurait-elle manqué de communiquer suffisamment sur les arcanes de sa réforme? Sur la pointe des pieds durant l'année, Steven Mnuchin, secrétaire au Trésor, avait invité les contribuables à simuler leur feuille d'impôts sur un "calculateur" sur internet afin d'éventuellement modifier leurs retenues à la source.

Le Trésor en tout cas a contesté lundi sur Twitter "les informations trompeuses" sur les diminutions de "refunds", relevant qu'il est encore trop tôt dans la saison pour tirer des conclusions alors que seulement 10% des contribuables ont effectué jusqu'ici leur déclaration.

Comme le rappelle Mark Mazur, tout est dans la perception.

Quand l'administration de George W. Bush avait décidé un rabais d'impôts en 2001, elle avait envoyé un chèque à tous les contribuables et "tous s'en souviennent".

En revanche, lorsque sous Barack Obama une réduction des taxes, lissée sur les paies au cours de l'année, avait aussi été offerte, "la plupart des Américains pensaient ne pas avoir eu de ristourne d'impôts", reconnaît cet ancien de l’administration Obama. "

-------------------------------------------------------------------------------------

Article "Les mauvaises surprises des réductions d'impôts de Donald Trump"

© 2019 AFP

.

|

Répondre

|

Bpifrance n'est pas prêt à sauver tous les canards boiteux malgré sa bonne santé...

Et manifestement, il semble que les dossiers soient étudiés avec soin pour éviter la gabgie financière. Pourtant, au gré des navigation sur les actionnaires des sociétés cotées : on pourra contester que la BPI est pour l'instant embourbé jusqu'au oreilles sur certaines participations tels Vallourec, Parrot,

On attendra de voir les résultats pour constater si oui ou non elle va renouveler l'exploit de publication 2018 : "Bpifrance double quasiment ses plus-values en 2017'" (article)

Pour leur voici le premier bilan de 2018....

Bpifrance: forte croissance du crédit et de l'investissement en 2018

31/01/2019 | 08:22

Notons que " La banque publique Bpifrance a vu la plupart de ses activités croître fortement en 2018, que ce soit pour les crédits accordés aux entreprises ou l'investissement direct dans celles-ci, selon un bilan présenté jeudi.

Les crédits à l'investissement ont progressé de 8,1% à 7,5 milliards d'euros tandis que le financement à court terme des entreprises a bondi de 14% à 8,7 milliards d'euros. En tout, 80'000 entreprises ont été financées.

L'investissement direct dans les PME ainsi que les entreprises de taille intermédiaire (ETI) a crû de 13% à 435 millions d'euros, alors que les achats d'actions dans les grands groupes ont été limités à 96 millions d'euros, sans montant exceptionnellement élevé comme cela avait le cas en 2017 avec une prise de participation dans le constructeur automobile PSA.

Malgré cette forte croissance, "on ne va pas sur toutes les cibles" et "on est très sensibles aux valorisations", a souligné le directeur général de Bpifrance, Nicolas Dufourcq.

Au total, l'investissement de Bpifrance s'est élevé à 2 milliards d'euros en 2018, dont près de la moitié en souscriptions dans des fonds partenaires. Les cessions d'actifs ont atteint 740 millions.

Le financement de l'innovation par des aides et des subventions a reculé de 10,2% à 1,2 milliard d'euros à cause "d'une part de la baisse des ressources financières de l'Etat reçues par Bpifrance, et d'autre part de la sélectivité des programmes nationaux, avec des exigences fortes", selon un communiqué.

Une tendance qui devrait s'inverser en 2019 grâce au plan "Deeptech" de création d'entreprises par des scientifiques et universitaires de haut vol qui va être lancé cette année, a souligné M. Dufourcq. Bpifrance va "contribuer à la création de 2000 start-up +deeptech+ en cinq ans", a-t-il estimé.

En attendant, les prêts aux entreprises innovantes ont bondi de 35% en 2018, à 442 millions d'euros.

Le segment de financement des très petites entreprises (TPE, moins de dix salariés), avec seulement 44 millions d'euros de crédits répartis sur 1000 entreprises l'an dernier, "va croître fortement" en 2019 grâce à une plateforme en ligne développée par Younited Credit, "qui va devenir un partenaire stratégique", a annoncé le directeur général de Bpifrance.

Bpifrance a prévu de porter de 5,7% à près de 15% sa participation dans cette société spécialisée dans le prêt en ligne qui dispose de l'agrément bancaire.

La plateforme doit permettre de commercialiser sur une plus grande échelle des prêts de 10'000 ou de 50'000 euros à l'intention des petites entreprises. Ils seront bonifiés par les conseils régionaux et sans collatéral ni garanties, a précisé M. Dufourcq.

La banque publique d'investissement ambitionne aussi de porter à 900 le nombre d'entreprises accompagnées en 2019, contre 500 l'an dernier, grâce à des programmes "d'accélérateurs" pour faire émerger des ETI, en ligne avec la volonté du gouvernement de rattraper le retard français dans cette catégorie de sociétés.

Enfin, M. Dufourcq considère comme "hyper-prioritaires" les prises de participation dans les groupes d'enseignement privé. A propos du groupe Inseec, actuellement à vendre, il a précisé que Bpifrance garderait ses parts.

Publication de résultat annuel donc à suivre !

.

|

Répondre

|

Le SUPER Flop pour les investisseurs des introductions en bourse de Paris pour 2018.

Bilan 2018 des introductions :

• 18 Valeurs nouvelles introduites

• 1 en positif depuis l'introduction : Neoen

• 1 sans gains : Audiovalley

• 1 ajournée... Elsalys Biotech

• 15 en perte nette.

La palme des pertes est pour : Oxatis, suivi de près par Navya et Volontis qui perdent entre les 2/3 et les 3/4 de la valeur de souscription des titres...

Le Tableau Bloomberg...

.

|

Répondre

|

Pourquoi on n'a plus d'argent pour entrenir le réseau routier de France...

Comment les contribuables se sont faits expropriés de leurs biens autoroutiers...

Chroniques d'un scandale avéré.

Podcast "Secret d'infos" : La privatisation très rentable des autoroutes / Poursuites contre la pollution du diesel

https://www.franceinter.fr/emissions/secrets-d-info/secrets-d-info-15-octobre-2016

.

|

Répondre

|

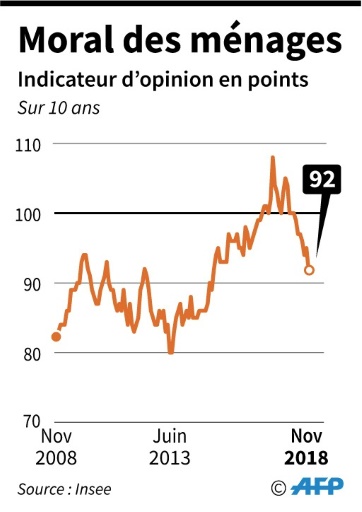

Analyse graphique du morale des ménages (Courbe fourni par l'INSEE) :

Support haussier cassé et retour dans le cartouche de latéralisation au plus bas en vue sur 82.

La chûte va se poursuivre : je dis retour au niveau de 2008...

Maintenant que les français seront équipés de toutes les dernières merdes gouvernementales :

• Transfert de l'imposition des personnes morales sur les personnes physiques

• Radar, limitation à 80,

• Linky, Gazpar, Aquarus,

• Taxe carburant, iniquité de l'impôt,

• Croissance de la pauvreté et destruction du poivoir d'achat des classes moyennes et des bas salaires,

... il va falloir payer l'addition, et ça devrait être CASH...

Reste à la louche : -10 points et ils vont faire mal... Prochain Krack 2022.

Soit 2008 +7 +7 = 2022 (Eh, oui... la malédiction des 7 ans). 2015 ayant donné lieu au krack bousier du CSS de Shanghaï le 24 Août après des révélations de bidonnage des taux de croissance et des chiffres économiques officiels de la Chine. Le journaliste avait d'ailleurs été immédiatement arrêté...

Et donc ça coïncidera avec la fin de mandat... Et on pourrait comme souvent en rechûte casser le support vers 82...

: (

.

|

Répondre

|

Jusqu'à l'overdose économique : quand Trump et Iznogood ne font plus qu'un..

Un timide vent de révolte commença à poindre aux US contre le despotisme autoritaire du calife "Trump'iznogood" qui s'installe. Certains comment à entrevoir les risques que font peser certaines décisions sur l'emploi local et ce n'est pas à coup sûr ce qui a été promis...

Le grand amateurisme de Trump dans sa prise de décision est criant et démontre un personnage instable prenant des décisions non mesurés et propre avant tout à satisfaire son cortège somptuaire qui parade en toute circonstance au pays des tweets roses.

Ce despote auto-investi se fout des des entreprises finalement et de la casse qu'il peut faire : tel un éléphant dans un magasin de porcelaine, il tourne son opulente personne à la vitesse du jaguar pour tenter de chasser la mouche qui l'a survolé et tant pis pour la casse, les assurances paieront à condition d'être assuré...

On devrait à moyen terme voir les conséquences désastreuses de nombreuses décisions prises de son unique propre chef sans aucune modération ni concertation... Jamais un président américain auparavant n'avait été aussi imbu de sa personne et ne s'était comporté de manière aussi "dictatoriale"...

Pour l'instant, les effets de manche couvrent la supercherie des mesures politiques, mais l'heure des comptes viendra assurément et ce n'est pas en dressant les pays contre les autres que l'on favorise les échanges commerciaux dont l'amérique a tant besoin pour rembourser sa colossale dette détenue en très large majorité par la Chine et qui va continuer à grossir comme la dinde de thanks giving.

L'indice CSS de Shanghai se casse la gueule actuellement dans la plus indifférence : on revient sur des niveaux de la chute du 24 Aout 2015 qui avaient provoqué un Krack boursier enrayé par les banques centrales qui avaient coordonné leur intervention conjuguée. La chute avait cependant occasionné de nombreux dégâts... notamment en Chine. Les dégâts devraient bientôt apparaitre en Chine car une part significative des actions depuis Aout 2015 est détenu par les fonds de pensions retraite Chinois, et ils ne devraient pas se satisfaire très longtemps de la baisse sans être confronté à des difficultés. S'ils en étaient réduits à vendre pour dégager les liquidités, on tient alors ici un mobile sérieux de krack potentiel d'autant que depuis le début de l'année, la croissance chinoise ne cesse de molir impacté par les mesures prises en partie...

Les mesures actuelles que l'Amérique veux édicter au reste du monde sont contraires aux accords commerciaux internationaux : la communauté peine à réagiret pourtant brandit des mesurettes qui ne devraient pas éffrayer le grand requin à la mèche jaune incontrôlable. Ce qui ferait bouger les choses, ce serait par exemple de taxer les GAFA, là je pense que l'on serait à même de rediscuter, avec ce genre d'individu qui se croit tout permis, il faut agiter des contre-mesures de même niveau. C'est pas avec une carotte en plastique que l'on fait avancer un âne bâté...

Au gré des annonces les plus fantaisistes, et faute de fermeté à l'UE, la bourse se replie faisant de gros dégâts dans certaines lignes sectorielles. Il y a tout même quelque chose d'incompréhensible, à voir un seul pays être en mesure de dicter ses conditions aux restes du monde. Jadis, ces pays étaient qualifié de dictature, nous voici donc dans l'avèvement d'un nouveau modèle économique : le dictat libérale économique...

En attendant, certains peu nombreus commencent à éléver la voie aux Etats Unis, mais une grande partie des électeurs de Trump le voient toujours comme un messie et n'ont absolument aucune culture économique qui leur permettrait de juger du bien fondé des décisions prises. On fait donc dans la poudre aux yeux dans le digne sillage de la ruée vers l'or qui a très mal fini, soit dit en pensant...

L'overdose économique de mesures US arrive et personne ne sait comment on va la traiter... Au lieu de chercher à parader en toute circonstances, le mètre-étalon qui se prend continuellement pour un mâle alpha ferait bien de se conscrire à sa fonction initiale de base sous prétexte de finir "eunuque" et donc mal...

Notons que "Les industriels américains du secteur sidérurgique, qui commencent à faire les frais de la politique protectionniste de Donald Trump, sont passés à l'offensive cette semaine, à l'instar de Joel Johnson, PDG de Borusan Mannesmann Pipe (BMP), un fabricant de tubes en acier implanté au Texas.

Quelque 4.500 cartes postales rédigées par les employés de BMP et leurs familles ont inondé les boîtes aux lettres de Donald Trump et des membres du Congrès pour plaider la cause de cette entreprise implantée à Baytown, qui importe une partie de ses tubes depuis sa maison mère en Turquie.

Or le président des Etats-Unis a imposé des taxes de 25% sur l'acier et de 10% sur l'aluminium, en vigueur depuis fin mars pour les importations chinoises et turques notamment et depuis le 1er juin pour celles de l'Union européenne, du Canada et du Mexique.

Si Donald Trump a justifié ces taxes par une volonté de protéger la sécurité nationale et de dynamiser ces secteurs, quelque 21.000 entreprises ont requis une exemption au motif que ces tarifs douaniers pénalisent au contraire leur activité dépendante des importations d'acier et d'aluminium.

Mais trois mois après les premières requêtes, seules 98 ont été examinées, avait révélé la semaine dernière le secrétaire au commerce Wilbur Ross devant le Sénat. Et seulement 42 ont été approuvées.

Joel Johnson fait partie des tout premiers dirigeants à avoir constitué officiellement un dossier en vue d'une exemption.

Sans réponse et face à l'urgence de la situation, il a décidé de prendre son bâton de pèlerin pour faire entendre sa voix parmi les milliers d'autres.

"Nous avons fait une offre très simple au président Donald Trump et au secrétaire au commerce Wilbur Ross. Nous avons demandé une exemption des taxes pour deux ans pour nous permettre de construire une nouvelle usine à Baytown" au Texas, explique-t-il à l'AFP.

"Et à l'issue de ces deux ans, nous arrêterons nos importations en provenance de Turquie et nous aurons des tubes en acier 100% américains", ajoute-t-il.

Joel Johnson estime que c'est une proposition de nature à convaincre Donald Trump qui prône "L'Amérique d'abord".

- Inconstitutionnelle? -

D'autant que la nouvelle usine porterait les effectifs de Borusan à 437 personnes contre 267 aujourd'hui, souligne-t-il. Un argument que Brian Babin, représentant républicain du Texas à la Chambre des représentants, a mis en exergue dans une lettre adressée à Wilbur Ross, datée du 21 juin dernier et dont l'AFP a obtenu une copie.

Si BMP n'obtenait pas d'exemption, des emplois seraient menacés dans une ville où le chômage atteint 10%, soit plus du double que le taux national (3,8%), avertit également le patron. Car l'impact financier serait de l'ordre de 25 à 35 millions de dollars par an, un coût que l'entreprise ne pourrait supporter sans licencier.

D'autres ont décidé d'employer la manière forte. L'American Institute for the international steel (AIIS), une fédération représentant les entreprises dépendantes de l'acier importé, vient ainsi de déposer plainte devant le tribunal de commerce international à New York.

Elle juge que la section 232 de la loi de 1962, à laquelle Donald Trump a eu recours pour imposer ces taxes en invoquant un impératif de défense de la sécurité nationale, est inconstitutionnelle.

Cette section a permis au locataire de la Maison Blanche d'outrepasser les pouvoirs du Congrès, habituellement compétent en matière de commerce.

"La section 232 permet au président de considérer qu'à peu près tout ce qui peut affecter l'économie américaine relève de la +sécurité nationale+", a déploré Richard Chriss, le président de cette fédération.

"Les taxes douanières sur l'acier ont un grand nombre d'effets négatifs sur les entreprises américaines. Les ports et les travailleurs américains constatent un déclin marqué dans les cadences de production", souligne la fédération.

Les industriels se heurtent en outre désormais à une hausse importante des prix de l'acier.

En octobre 2017, la tonne de ce métal s'élevait à 577 dollars, son plus bas niveau en un an. En janvier, elle valait environ 630 dollars et elle atteint aujourd'hui 917 dollars, a confirmé Joel Johnson.

Ce litige intervient alors que des mesures frappant 34 milliards de dollars de biens chinois entreront en vigueur dans tout juste une semaine.

L'administration Trump étudie aussi d'autres sanctions sur l'automobile sur la base de cette même section 232. "

Article : "Des industriels américains se mobilisent contre les taxes sur l'acier "

https://www.abcbourse.com/marches/des-industriels-americains-se-mobilisent-contre-les-taxes-sur-l-acier_440401_PX1p

|

Répondre

|

Quand la transition écologique est devenue de l'écologie de salon pour bobo en 4X4, avec smartphone et la touffe bleue comme la stroumphette...

En réponse à l'article publié ici :

https://www.abcbourse.com/marches/hulot-edf-ne-decide-pas-de-la-politique-energetique-de-la-france_432113_PX1p

Voici ma vision des choses, le progrès écologique, c'est donc :

• Mettre des compteurs qui n'ont d'intelligent que le nom et qui vont pourrir l'environnement des habitations et des personnes qui y habitent

• Installer des concentrateurs Linky au bords des trottoirs qui vont émettre plus de 90 db... et seroont (Ah, le seigneur des anneaux !) hautement nocifs pour la santé des riverains...

• Jeter à la benne et à la poubelle des compteurs électriques qui auraient pu durer encore entre 15 et 20 ans en moyenne. Il existe des compteurs en service qui ont plus de 50 ans...

• Installer des compteurs de vie à durée courte qui seront avant tout là pour faire tourner l'économie et générer des activités nouvelles polluantes dont on aurait très bien pu se passer et qui consomment plein d'énergie. Et qui font tourner aussu la Poste, Eh, oui, les courriers aux abonnés, mais le timbre a pourtant augmenté de 15% en janvier dernier. Et d'ailleurs, pour que la poste vienne vous voir, il a falloir bientôt payer...

• être enregistré, 24 / 24 par des services payants que l'on n'a pas demandé et qui demandent toujours plus d'électricité pour fonctionner et stocker les donner... Eh, oui, il faut faire des économies d'énergie, mais d'un autre, il faut qu'EDF puisse conserver son chiffre d'affaire sinon, il est dans la M....e financière... A quand les camera à domicile qui auront le droit de nous filmer, juste parce qu'on a dit que l'on ne regardait pas les images... La CNIL dérive gravement et nous prends pour des cons alors qu'elle est censé nous protéger...

• se faire allumer en terme de santé par des antennes relais 4G (et bientôt 5G encore pires en terme de santé) qui font acheminer toutes les données numériques des compteurs. Personne ne donne de chiffres sur le surcroit d'activité des antennes et l'augmentation du niveau d'exposition des riverains des antennes. La seule chose que l'on sait vous répéter, c'est que ce sera la nuit, que vous dormirez... Eh, oui, tout est fait sciemment pour vous endormir à bon compte de contribuable. L'écologie de la transition écologique a bon dos...

• poursuivre dans le tout nucléaire et dans le tout électrique parce que certains auraient réussi à démontré à des vas du cerveau que polluer irrémédiablement durant 3200 ans est moins polluant que des particules fines. On notera que l'on veut bien financer des études sur la toxicité des particules fines, mais qu'il y a beaucoup moins d'argent pour prouver la toxicité et des cancérogéincité des ondes électromagnétiques, et encore que le peu d'argent qui y est consacré est plutôt orienté pour produire des études cherchant à démontrer une innocuité alors que la toxicité des ondes électromagnétiques pour les formes de vie est établi depuis de nombreuses dizaines d'années. Mais, on ne sait plus où on a rangé les études et surtout une partie des études en à la matière sont classées "secret défense"...

• Contruire un EPR d'une taille gigantesque coutant des milliards en ne s'étant même pas assuré au préalable que qu'on serait capable de le faire fonctionner. Eh, oui, il n'y a jamais eu de modélisation en réel avec une taille intermédiaire petite comme pour les précédents réacteurs.

• Vouloir le démarrage coute que coute d'un EPR dont on sait pertinamment qu'il est mal fabriqué et qu'il recèle de nombreux défauts de construction comme les soudures et les problèmes d'homogénéité des matériaux affaiblissant la résistance de l'ensemble... Et donc eH, oui, prendre le risque qu'il pète à la gueule... C'est pas grave, Paris, c'est loin de Flamanville...

• Rendre des gens électro-sensibles et donc prisonniers de leur domicile tapissé de feuilles d'aluminium jusqu'aux fenêtres.

• Nier les effets de l'exposition aux courants électriques sur la Sclérose en plaques et les leucémies...

• Continuer à développer des sources de pollutions contribuant très nettement à l'accroissement des maladies neuro-dégénératives tel Alzheimer, Parkinson et d'autres toutes plus sympa les unes que les autres...

• prendre le risque d'augmenter considérablement et de manière irraisonné le nombre de fausses couches chez la femme enceinte.

• s'apitoyer sur la disparaison des oiseaux alors que l'on en connait très bien l'une des raisons et en dehors des effets de l'agriculture moderne (Intolérance des oiseaux aux CEM qui perturbent leurs champs cognitifs et leurs espaces de vie, de nidifications...)

• s'apitoyer sur le symptome d'effondrement des colonies d'abeilles alors qu'il est prouvé qu'un champs mellifère dans un environnement hautement electrifié ou soumis à des CEM, ne produit que des quantités de miel très inférieur à une production normale...

• Et encore augmenter fortement pour de nombreuses personnes le préjudice d'anxiété. Eh, oui, souvenez-vous, pour l'Amiante et tout un tas d'autres saloperies environnementales, ça commence à être reconnu...

Avec un peu de bon sens, il ne faut pas longtemps pour démontrer la plupart des choses présentés ici...

Comme vous le voyez, les Compteurs et EDF sont la solutions à tous les maux de la France, mais quelle vaste fumisterie organisée... On nous parle de lutter contre l'obsolescence programmé et par ailleurs, on allume en la matière de gigantesques brasiers de gaspillage qui montre à la manière de la Chine vers 1948, le grand bond en avant... Le grand bond en avant, c'est donc parer et taxer d'écologie toutes les nouvelles merdes que l'on nous impose alors qu'elle ne font qu'accentuer l'obsolescence programmée de l'homme.

Je vous invite encore à rechercher sur internet les prévisions de la compagnie de réassurance des risques "Swiss Ré" qui a identifié comme risque majeurs d'ici à 2025 les objets connectés, et les CEM. Et bien-sûr, comme les risques seront trop important à couvrir, ces compagnies de réassurances des caisses d'assurances ont déjà botté en touche ce risque. Ce sera donc au contribuables de payer comme tojours pour indemniser les dégâts... Eh, oui, pathétique...

Comme Albert Jacquart, je suis pessimiste à court terme, mais optimiste à long terme.

"L'homme n'est qu'une espèce parmi les autres. Il croît régner sur le monde et se comporte s'il était le maître de l'univers; mais sur une échelle de plusieurs millions d'années, son existence se réduit à une fraction de seconde, bientôt l'extrémité de la branche de l'évolution le rejettera dans le passé, il n'appartiendra même plus à la mémoire et disparaîtra dans une sphère où l'on ignore jusqu'à son existence." (Hiromi Kawakami Les heures d'après - Récit post Fukushima traduit par Elizabeth Suetsugu)

La sage désigne du doigt le bout de l'horizon, l'imbécile regardes le bout du doigt... Et parfois tellement près qu'il se met le doigt dans l'oeil...

.

|

Répondre

|

Rebonjour,

Gars d'ain mieux que Cercle Finance. Si, Si.Parce que me semble-t-il, pas tendancieux comme CF.

Et j'aime beaucoup tes comparaison avec CGG et Vallourec!!!!

Message complété le 19/03/2018 10:53:22 par son auteur.

tes comparaisons

|

Répondre

|

Je vous réponds, les copains...

Ma conclusion est qu'il faut se méfier des habillages de bilan... Et malgré tout, se fier pour ses investissements à la valeurs des actifs nets.

Plus, on est proche des actifs nets, (ou sous les actifs nets), plus on limite son niveau d'exposition au risque quel qu'il soit...

On se méfiera encore des variations importantes non justifiées en matière d'actifs nets.

Bref, encore et tourjours diversifier ses placements...

|

Répondre

|

Ce qui me conforte sur une approche totalement différente de la bourse.

|

Répondre

|

1

1

|

Répondre

|

|

Répondre

|

Elle rigole la miss ou alors les individuels US sont vraiment très très riches .

Il s'est traité 5.7 milliards $ sur le XIV de Crédit Suisse ce jour là , et 900m$ le lendemain .

XIV , le fond indexé sur Vix qui a été fermé .

|

Répondre

|

La tapette à souris financières a bien fonctionné...1 500 milliards de dollars ont été investi sur le VIX.

On sait depuis longtemps que la connerie humaine en matière de finance est sans limites. Mais une nouvelle fois, on flirte avec les records du plus grand n'importe quoi...

Notons que "Les turbulences boursières du 5 février ont mis l’indice VIX sous le feu des projecteurs. Créé pour mesurer la volatilité boursière, il est devenu un enjeu important pour les spéculateurs. Au risque de contribuer à la prochaine crise financière.

Gare au VIX. Selon plusieurs médias, cet acronyme serait devenu le nouvel épouvantail de Wall Street, depuis le décrochage boursier du lundi 5 janvier. Cet indice, établi par la Bourse de Chicago en 1993, mesure la volatilité des marchés. Depuis le début de la semaine, le Volatility Index (VIX) est partout… et pour cause.

Surnommé par les milieux financiers “indice de la peur” de la Bourse américaine, VIX est censé refléter l’humeur des opérateurs de marché. Lorsqu’il est bas ou stable, les boursicoteurs sont optimistes et s’il crève le plafond ou fait du yo-yo, c’est le signe que les investisseurs ne savent plus à quel saint se vouer.

VIX, objet convoité par les investisseurs

Le 5 février, il est monté en flèche et son cours n’arrête plus de varier depuis. Après plusieurs années de calme plat, “on est en train de recréer de la volatilité, notamment à cause du resserrement monétaire dû à la politique de la Fed [Réserve fédérale des États-Unis], dû aussi au transfert d’argent depuis les obligations (bonds du Trésor) vers les actions et à la hausse des prix du pétrole”, analyse Pascal de Lima, chef économiste au cabinet de conseil Harwell Management.

Le calme avant la tempête : l'évolution de l'indice Vix sur un mois. © Capture d'écran, Bourse de Chicago

Mais le VIX n’est pas qu’un indicateur de la volatilité et de la panique éventuelle des marchés. Il est aussi devenu un obscur objet de désir des investisseurs. “Il y a une chose que Wall Street sait faire, c’est transformer quelque chose de sain en quelque chose de dangereux”, affirme Peter Tchir, analyste pour la banque d’investissement Brean Capital, dans une récente note d’analyse.

Depuis 2004, il est devenu possible de miser sur la volatilité des marchés. Pour ce faire, des produits financiers dérivés liés au VIX ont commencé à apparaître. En soi, rien d’inquiétant. Pour les professionnels de la Bourse, “c’est une manière de se couvrir contre les aléas de la volatilité”, explique Sophie Moinas, spécialiste de la finance à la Toulouse School of Management. Un trader peut, par exemple, vouloir acheter les actions d’une entreprise, car d’après ses analyses, son cours va augmenter, mais comme il craint qu’une hausse de la volatilité boursière ne vienne fausser ses prévisions, il cherche à assurer ses arrières. Un autre acteur du marché – telle une banque – lui fait alors une proposition : le trader souscrit à une assurance qui stipule qu’au-delà d’une certaine volatilité, la banque compense les pertes. Tant que la volatilité reste faible, l’assureur est gagnant et l’investisseur est rassuré.

Mais des spéculateurs ont vite compris qu'ils pouvaient engranger d'importantes sommes d’argent grâce aux produits dérivés liés au VIX, ce qui a pu amener à une situation boursière explosive. Depuis la crise financière de 2008, les banques centrales ont massivement baissé les taux d’intérêt, ce qui a rendu la rémunération de bons nombres de placements traditionnels – bonds du Trésor, immobilier – peu attrayante. En comparaison, la volatilité boursière peut, elle, rapporter gros. Le Financial Times a calculé que le retour sur investissement sur ces produits dérivés avaient été d’environ 900 % ces dernières années.

Mille cinq cents milliards de dollars

Une opportunité qui a attiré du monde et stimulé l’imagination des créateurs de produits dérivés. Plus de 700 de ces produits ont été proposés et 1 500 milliards de dollars ont été investi sur ce marché. Parmi les plus populaires figure le XIV, un produit conçu par le Crédit Suisse et qui permet de parier sur le manque de stabilité. Il s’est effondré ce fameux 5 février, chutant de plus de 80 % et entraînant des pertes de centaines de milliers, voire de millions de dollars pour certains investisseurs. La banque suisse a même dû interrompre le XIV, c'est-à-dire qu'il n'était plus possible de vendre ou d'acheter ce produit dérivé, le temps que la volatilité se dissipe.

Une mésaventure qui en dit long sur les dangers du VIX. “Le grand problème est que l’on ne sait pas qui est exposé à quoi sur ce marché”, note Sophie Moinas. Les vendeurs proposent et les acheteurs disposent, mais en raison du manque de transparence des transactions impossible d’avoir une idée de l’ampleur des risques pris par les uns et les autres.

Le 5 février, il s’agissait essentiellement d’investisseurs individuels qui, par la promesse de forts retours sur investissement alléchés, ont misé sans se rendre compte que le vent était en train de tourner. En outre, l’incident boursier semble avoir été ponctuel.

Mais selon Vineer Bhansali, responsable des investissements pour le fonds américain LongTail Alpha, le pire est peut-être encore à venir. Dans une note de novembre 2017 sur les dangers de l’engouement pour le VIX, il détaille le scénario catastrophe : une confluence d’événements politiques, financiers ou géopolitiques fait grimper l’instabilité en flèche. Les investisseurs ayant misé sur le VIX et ses produits dérivés tentent donc de minimiser leurs pertes en se débarrassant d’autres actifs ou à trouver des valeurs refuges. Une activité boursière qui va accentuer l’instabilité et créer un cercle vicieux qui pourrait affecter l’ensemble des marchés financiers.

Nous n'en sommes pas encore là. “A priori, il n’y a pas eu de contagion systémique [qui se propage en dehors du marché des VIX] lundi, et tant que ceux qui perdent leur mise se contentent d’enregistrer leurs déconvenues, ce n'est pas gênant”, résume Sophie Moinas. Le risque serait, d'après elle, que certains acteurs seraient tellement exposés que leurs pertes en entraînent davantage dans sur d'autres transactions."

Article "Bourses : VIX, "l'indice de la peur" qui affole Wall Street"

http://www.france24.com/fr/20180208-vix-dangers-indice-peur-bourse-volatilite-finance-speculation

.

|

Répondre

|

Tableau bien rouge ce mardi 30/01 sur un bel ensemble de cryptomonnaies .

Plus inquiétant pour les détenteurs , au delà des fraudes plus ou moins divulguées , la chute abyssale de quelques coins , supérieure à 60 voire 80% ce qui revient à perdre l'essentiel des performances à 4 chiffres

De quoi refroidir ...ou prévenir ?

|

Répondre

|

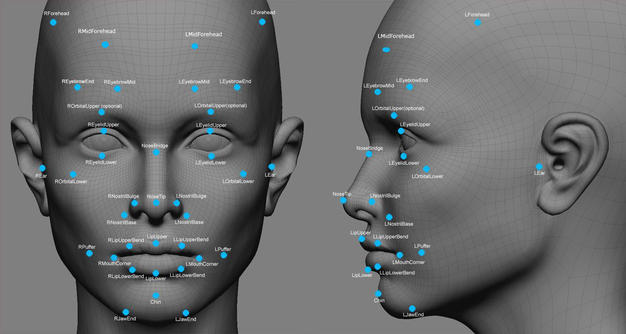

mais comment faire pour les jumeaux et + ?

et les données ? piratables ou pas ?

car si oui grosse pagaille potentielle !

rie ne sera parfait , même pas l'Homme !

|

Répondre

|

Le grand bond en arrière toute !600 millions de cameras à reconnaissance faciale seront bientot installées en chine.

Voilà comment une entreprise chinoise devrait prochainement devenir la plus puissante du monde en terme d'information : elle devrait détrôner les GAFA et autres âneries des réseaux. Et oui, les chinois sont plus malins : plutôt que de laisser les gens se connecter et livrer des informations sur leur vie, ils ont choisi une méthode plus rapide et surtout à laquelle aucun individu dans le périmètre n'est sensé y échapper. La surveillance de masse généralisée n'est donc plus une utopie et encore moins de l'anticipation ou un mauvais scénario de science fiction.

Ainsi donc notons : "Ce prototype de technologie de reconnaissance faciale conçu par la chaîne gouvernementale chinoise CCTV, destinée au contrôle des rues et lieux publics, donne un aperçu assez effrayant du niveau de surveillance vers lequel se dirige le pays. Dans la vidéo explicative ci-dessous, relayée par Digg, on constate que ce système est en mesure d’identifier les personnes présentes dans une voiture, les motards, les cyclistes, les gens dans les escalators ou encore dans le métro, évaluant même les degrés de similarité avec la cible qu’ils recherchent, par exemple.

Le Wall Street Journal a expliqué l’intention du régime chinois d’installer quelques 600 millions de caméras à reconnaissance faciale CCTV dans le pays – soit une pour trois personnes, alors qu’il en existe déjà 176 millions aujourd’hui. Le pays est aidé dans sa tâche par l’obligation pour tout citoyen de plus de 16 ans d’enregistrer auprès des autorités une photo d’identité. Une réalité un peu trop proche de la fiction…"

.

Message complété le 14/12/2017 09:00:13 par son auteur.

|

Répondre

|

Un vent favorable devrait continuer de souffler sur le marché action "France". Et c'est intéressant car le gouvernement se trouvera porté dans ses réformes par une dynamique d'activité et d'entreprise. Bref, de bonnes conditions pour tenter de redresser la barre.

Notons : "L'embellie se confirme bel et bien dans l'Hexagone: la croissance économique devrait accélérer en 2017 pour atteindre 1,6%, un niveau "inédit" depuis 2011, permettant au chômage de poursuivre son reflux, selon la note de conjoncture de l'Insee publiée mardi.

"L'économie française affiche une croissance solide depuis deux trimestres, qui ne faiblirait pas d'ici la fin de l'année", a résumé Dorian Roucher, chef de la division Synthèse conjoncturelle à l'institut national de la statistique, lors d'une conférence de presse.

Dans le détail, le produit intérieur brut (PIB), qui a progressé de 0,4% au premier trimestre, devrait augmenter de 0,5% aux deuxième et troisième trimestres, puis de 0,4% au dernier trimestre 2017, selon l'organisme public. En 2016, la croissance avait atteint 1,1%.

Le taux de chômage devrait pour sa part poursuivre sa baisse entamée fin 2015 et s'établir à 9,4% de la population active fin 2017, un chiffre inférieur de 0,6 point à son niveau de fin 2016, selon l'Insee.

Par ailleurs, l'institut prévoit la création de 222.000 emplois, contre 255.000 l'an dernier. L'essentiel de ces créations se ferait dans les services, tandis que l'industrie continuerait à perdre des emplois.

Avec son pronostic de croissance pour 2017, l'Insee se montre plus optimiste que la Banque de France, le FMI et la Commission européenne, qui tablent sur 1,4% de croissance. Le précédent gouvernement prédisait, lui, une croissance de 1,5%.

Avec une hausse de 1,6% de son PIB, l'Hexagone se rapprocherait du niveau de croissance de la zone euro, évalué par l'institut à 1,8% pour 2017.

Une potentielle bonne nouvelle pour le gouvernement, qui s'attelle à la préparation du budget pour l'année prochaine et qui attend les résultats de l'audit commandé à la Cour des comptes sur les finances publiques, et en particulier sur le déficit public à attendre.

Le Premier ministre Édouard Philippe a averti mardi que le déficit risquait de dépasser la barre des 3% du PIB cette année. Mais plus de croissance pourrait permettre de limiter le dérapage.

- Investissement dynamique -

Selon l'Insee, "des chocs spécifiques qui ont amputé la croissance en 2016 ne pèseraient plus en 2017".

Ainsi, les récoltes céréalières devraient rebondir, après une année 2016 marquée notamment par des inondations et un dur épisode de sécheresse. Sous réserve que les conditions météorologiques ne se dégradent pas d'ici à la fin de l'année.

Et le retour des touristes étrangers, après la vague d'attentats qui a touché le pays, permettrait d'enrayer la dégradation du solde touristique. En outre, "après être sortie de l'ornière en 2016, l'activité de la construction accélérerait franchement en 2017", pronostique l'institut.

Du côté des ménages, la consommation devrait ralentir (+1,2% après 2,1% en 2016), sous l'effet du regain d'inflation, mais l'investissement, en particulier en logement, devrait progresser solidement, de 3,7%, ce qui serait la hausse la plus forte depuis 2006.

L'investissement des entreprises devrait pour sa part rester "dynamique", même s'il est prévu qu'il ralentisse un peu, avec une hausse de 2,9% après +3,4% en 2016, en raison de l'arrivée à expiration en avril du dispositif de suramortissement fiscal sur les investissements productifs.

Enfin, le commerce extérieur, talon d'Achille de l'économie tricolore, devrait nettement moins freiner la croissance qu'en 2016, même si les exportations se sont fortement repliées au premier trimestre.

Selon l'Insee, ces dernières devraient rebondir au deuxième trimestre avec la livraison de grands contrats aéronautiques et navals, puis conserver de l'allant grâce à la reprise de la demande mondiale, au redémarrage d'installations nucléaires permettant de reprendre des exportations d'électricité et au retour des touristes étrangers sur le sol français.

Au total, le solde extérieur devrait peser à hauteur de 0,3 point sur la croissance, contre 0,8 point l'an dernier.

Article "L'Insee prévoit une accélération de la croissance en 2017 (+1,6%) "

https://www.abcbourse.com/marches/l-insee-prevoit-une-acceleration-de-la-croissance-en-2017-1-6_401949_PX1p

|

Répondre

|

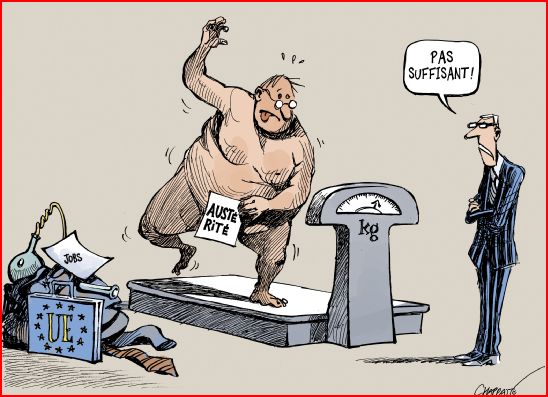

Notons que "La Banque centrale européenne (BCE) a abandonné jeudi toute référence à d'éventuelles baisses de taux face à l'amélioration des perspectives économiques dans la zone euro, même si la faiblesse persistante de l'inflation l'a amenée à maintenir en l'état sa politique monétaire ultra-accommodante.

Le statu quo sur les taux et les rachats d'actifs était largement anticipé et c'est davantage sur la tonalité de son discours que la BCE était attendue ce jeudi.

Dans le communiqué accompagnant sa décision, elle a déclaré qu'elle s'attendait à maintenir ses taux à leurs niveaux actuels pour une période prolongée et bien au-delà de la fin de ses rachats d'actifs. Elle a ainsi fait disparaître la mention d'une possible baisse de taux qui figurait depuis longtemps dans cette formule.

Son président Mario Draghi a pour sa part supprimé la référence à des "risques baissiers" pesant sur les perspectives économiques de la zone euro dans sa déclaration préalable à sa conférence de presse.

"Nous considérons que les risques entourant les perspectives de croissance sont dans l'ensemble équilibrés", a-t-il dit.

Eurostat, l'agence européenne de la statistique, a relevé quelques heures auparavant son estimation de la croissance dans la zone euro au premier trimestre, à 0,6% par rapport aux trois mois précédents et à 1,9% sur un an.

La BCE a de son côté relevé ses prévisions de croissance jusqu'en 2019 mais, pour refléter le recul des cours du pétrole, elle a en revanche abaissé ses anticipations d'inflation, qu'elle voit désormais à 1,5% cette année, soit 0,2 point de moins qu'en mars.

Hors énergie et prix alimentaires, elle voit désormais l'inflation de base à 1,4% en 2018 et à 1,7% en 2019, contre respectivement 1,5% et 1,8% en mars.

"AUCUNE VOIX DISSONANTE"

La BCE en conclut qu'"un degré très significatif d'accommodation monétaire reste nécessaire" pour accélérer la hausse des prix, qui reste éloignée de son objectif d'une progression légèrement inférieure à 2%.

Le taux de refinancement, principal instrument de la politique monétaire de la BCE, reste à zéro, le taux de la facilité de dépôt à -0,40% et le taux de prêt marginal à 0,25%.

La BCE a aussi maintenu le montant mensuel de ses rachats d'actifs à 60 milliards d'euros et a prévu de poursuivre ce programme d'assouplissement quantitatif (QE) au moins jusqu'en décembre, conformément au calendrier déjà en vigueur.

Mario Draghi a déclaré que le conseil des gouverneurs de la BCE n'avait pas débattu d'une réduction progressive de ces rachats d'actifs. Il a assuré n'avoir entendu "aucune voix dissonante" au sein du conseil malgré les critiques émises en Allemagne et dans d'autres pays contre cette politique jugée bien trop accommodante.

"Rien de significatif n'est intervenu sur l'inflation en dehors du prix du pétrole et du prix de l'alimentation (...) l'inflation sous-jacente est demeurée la même d'une année sur l'autre", a-t-il souligné.

L'euro a un peu accentué son repli après ces diverses annonces, passant même brièvement sous 1,12 dollar.

"Les déclarations d'aujourd'hui ont été largement conformes aux attentes et la solidité récente de l’euro est susceptible de se maintenir", juge toutefois Tim Graf, directeur de la stratégie macro de State Street Global Markets EMEA.

La position nuancée de la BCE, alors que la zone euro connaît sa plus forte croissance économique depuis la crise financière de 2007-2009, s'explique aussi par le lourd endettement aussi bien public que privé dans certains pays comme l'Italie ou le Portugal et par la perspective d'élections législatives en Allemagne puis en Italie.

Aucune annonce sur le QE n'est attendue avant l'automne.

.

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !