Les Pompiers de la finance... Pas mondiale - Page 3

Cours temps réel: 8 096,43 0,88%| Cours | Graphes | News | Analyses et conseils | Composition CAC 40 | Historiques | Forum |

On peut pas dire que l'honnêteté intellectuelle brille en ce moment...

Alors que selon les sondages, il reste 13 % d'indécis dans ceux qui ont déclaré aller voter dimanche...

On a de cesse dans les médias de nous expliquer que l'affaire de la Présidentielle 2022 serait déjà pliée et que le programme de MLP est irréalisable : pleins d'experts pro Macron et non apolitiques, de journalistes dépêchés se précipitent pour donner moultes productions souvent peu étayées aboutissant à la conclusion lapidaire d'impossibilité rédhibitoire.

Ces experts diligentés telles les pleureuses sollicités de toutes parts, dans les milieux lobbyistes, à l'UE, au Brésil, aux USA, dans les ambassades, chez EDF et Engie, et même un comble dans les universités continuent à abreuver les médias de certains faussetés que peu de gens iront vérifier.

On dépense encore moulte énergie dans les équipes de "Fact-checking" pour produire certaines pseudo-vérités qui ne sont pas plus exactes que les mensonges qu'elles sont sensées dénoncer. Il a été d'ailleurs établi depuis plusieurs années que certaines de ces entités très productives ne sont que des instruments d'orientation de la bien-pensance de ce que l'on s'autorise à penser dans les milieux autorisés pour mieux ignorer les milieux non autorisés à penser par eux-mêmes...

Même les milieux affairistes bancaires ont contribué au mouvement puisque MLP a été obligé d'emprunter dans une banque hongroise pour financer sa campagne électorale française alors qu'elle était assuré de faire plus de 5% et donc d'être en capacité d'être remboursé de ses frais de campagne. Un comble en soi...

Tout cela prouve que la démocratie dans le mieux des affaires est surtout un gadget pour empêcher de tourner parfaitement en rond, animé de la force centrifuge qui concentre l'argent au même endroit. Et donc vouloir que plus de personnes puissent manger dans la grosse gamelle des gras bénéfices, c'est pas vraiment une bonne idée...

On pensera à l'indice de Gini qui se prend ici une grosse baffe certaine et on va lui accorder une minute de silence solennelle.

On ne peut pas dire encore que l'honnêteté intellectuelle brille en ce moment... C'est même plutôt le contraire alors que partout on nous annonce que les présidentielles sont un exercice de vérité.

Mais on ne parle pas non plus du déficit comptable du programme de Macron qui le rend tout aussi irréalisable en soit alors qu'on nous répète que tout y est financé : ce qui parfaitement faux...

Peu de monde en revanche pour expliquer comment on compte éponger les dettes "Macron" et les nouvelles dettes qu'il va générer si il est réélu : aucun doute, tous les lobbys sont aux manettes et ça ne fera pas les affaires de l'essentiel de la population...

|

Répondre

|

Puisque la plupart des médias ne font pas le job en cette période électorale...

Le "Pestacle" de la présidentielle 2022 est une vraie mine d'or pour les tribunaux : les commandes s'amoncellent.

Déjà qu'ils avaient trop de boulot, ça va pas aider surtout vu le nombre d'année que met en général ce genre de dossier pour aboutir au tribunal et être jugé...

Présidentielle : on vous résume les affaires judiciaires qui gravitent autour d'Emmanuel Macron et de Marine Le Pen

Tour d'horizon des principales affaires judiciaires touchant de près ou de loin Marine Le Pen et Emmanuel Macron, les deux qualifiés pour le second tour de la présidentielle.

Publié le 18/04/2022 (en partie par AFP et complété)

L'entourage d'Emmanuel Macron visé dans plusieurs enquêtes

Le président candidat n'est nommément visé dans aucune enquête mais plusieurs de ses proches, dont des ministres, font ou ont fait l'objet de poursuites.

• La Cour de justice de la République (CJR) mène depuis juillet 2020 une instruction sur la gestion par le gouvernement de l'épidémie du Covid-19. Pour l'heure, seule l'ex-ministre de la Santé Agnès Buzyn a été mise en examen pour "mise en danger de la vie d'autrui".

• Toujours à la CJR, Eric Dupond-Moretti, a été mis en examen en juillet 2021 pour "prise illégale d'intérêts". Il est soupçonné d'avoir profité de sa fonction de garde des Sceaux pour régler ses comptes avec des magistrats avec lesquels il avait eu maille à partir quand il était avocat.

• Le ministre des Outre-mer Sébastien Lecornu et le secrétaire d'Etat à la Fonction publique Olivier Dussopt font l'objet d'enquêtes pour des soupçons de "prise illégale d'intérêts" dans leurs fonctions précédentes.

• Le secrétaire général de l'Elysée, Alexis Kohler, est visé par une information judiciaire depuis juin 2020 portant sur ses liens avec l'armateur italo-suisse MSC, fondé et dirigé par les cousins de sa mère, la famille Aponte. Le PNF a en outre ouvert en juin 2021 une enquête sur des soupçons de "trafic d'influence" le visant ainsi que des responsables de Veolia et d'Engie, autour de la fusion Veolia-Suez.

• L'ancien chargé de mission à l'Elysée Alexandre Benalla a été condamné à trois ans de prison dont un an ferme sous bracelet électronique pour des violences commises lors la manifestation du 1er mai 2018, à l'origine d'un scandale retentissant. Il a fait appel. Il est par ailleurs visé par trois autres enquêtes, dont une pour corruption impliquant l'oligarque russe Iskander Makhmudov.

• Quatre jours avant le premier tour de la présidentielle, le PNF a annoncé l'ouverture d'une enquête sur les pratiques d'"optimisation fiscale" du cabinet de conseil McKinsey, révélées par une commission d'enquête du Sénat. Celle-ci a assuré que les contrats conclus par l'Etat avec ce type de cabinets avaient "plus que doublé" sous le quinquennat de M. Macron, pour atteindre un montant record de plus d'un milliard d'euros en 2021. Les oppositions ont dénoncé une "affaire d'Etat".

SANS OUBLIER QUE : Emmanuel Macron est actuellement au coeur d'une série d'enquêtes d'investigation

Off Investigation : Bande-annonce de la série | Emmanuel un homme d'affaires à l'Elysée

Une série d'investigation en 8 épisodes

• Ep. 01 | AFFAIRE KOHLER : LE SCANDALE QUI MENACE MACRON

• Ep.02 | Le MONDE, Macron agent double

• Ep.03 | MACRON ET LES GILETS JAUNES : L'INTÉGRALITÉ DU DOCUMENTAIRE CENSURÉ

• (EP03 OFF Investigation) | Pourquoi l'épisode n'est plus disponible !?

• Ep.04 | Hôpital, la république en panne

• Ep.05 | Alstom, la France à vendre ?

• Ep.06 | Macron l'Algérien, En marche... vers le cash ?

• Ep.07 | Sanofi, labo "chouchou" de la Macronie ?

• Ep.08 | Patrimoine de Macron, où sont passés les millions ?

Disponible à la vision sur "off-investigation.fr/les-series/"

Marine Le Pen, sous la menace d'un procès

• La candidate du Rassemblement national (RN) est poursuivie depuis juin 2017 dans l'enquête sur des soupçons d'emplois fictifs au Parlement européen d'assistants du parti. Elle est mise en examen pour "détournement de fonds publics" et "complicité". Également mis en examen, 28 autres élus actuels ou passés du parti, dont son père Jean-Marie Le Pen, des hauts responsables et des assistants parlementaires. Les juges d'instruction ont clôturé les investigations en février, selon une source proche du dossier. Le parquet de Paris doit désormais prendre ses réquisitions avant une décision finale des juges sur un éventuel procès. Si Marine Le Pen était élue, elle bénéficierait de l'immunité présidentielle et ne pourrait, selon la Constitution, faire l'objet d'un acte d'instruction ni de poursuite pendant son mandat. Les autres personnes poursuivies pourraient, elles, être renvoyées devant un tribunal pendant ce quinquennat.

• Dans le dossier des kits de campagne du Front national pour plusieurs élections entre 2012 et 2015, qui doit être jugé en appel à l'automne prochain, la candidate n'est pas poursuivie. Lors du procès en première instance en 2019, le parti a été relaxé des accusations d'escroquerie mais six prévenus, dont Frédéric Chatillon, proche de Marine Le Pen et ancien président de l'organisation étudiante GUD, ont été condamnés à des peines de six mois à deux ans et demi de prison partiellement assorties de sursis.

• Le patrimoine de la présidente du RN, en partie détenu avec son père, fait par ailleurs l'objet d'une enquête préliminaire, toujours en cours au Parquet national financier et antérieure à la présidentielle 2017, pour des soupçons de "sous-évaluation".

• Le Parlement européen a annoncé dimanche vouloir recouvrer plus de 600.000 euros auprès de Marine Le Pen et trois autres ex-eurodéputés RN liés à des remboursements de frais indus. Le rapport de l'office européen antifraude, qui a mis au jour ces soupçons de détournements, a été transmis au parquet de Paris.

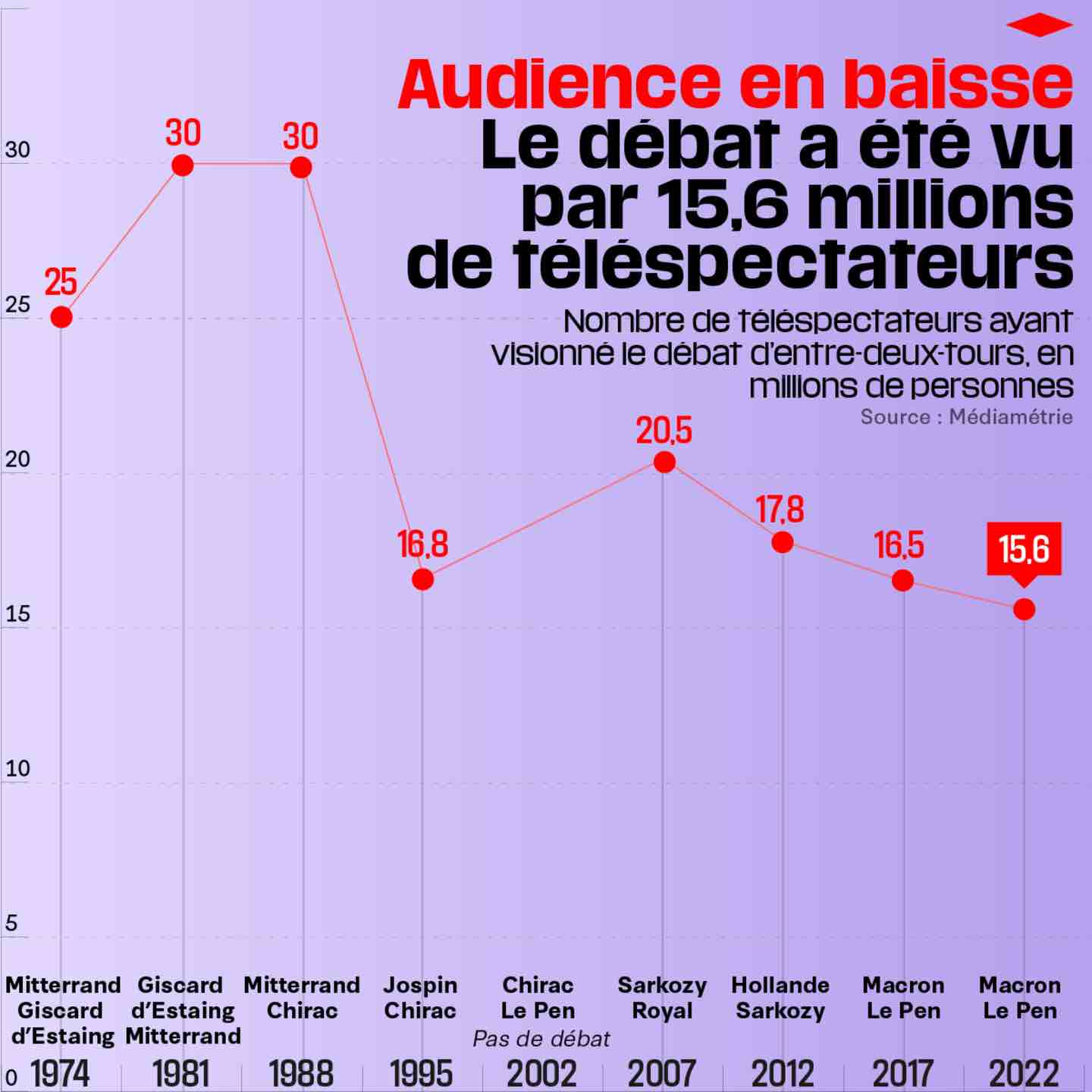

On comprend aisément pourquoi le débat n'a pas recette aux audiences ...

|

Répondre

|

Au concours des bonimenteurs...

L' Institut Montaigne, think-tank lobbyiste tout comme les médias est venu pipeauter sur la réalisation des programmes des candidats.

Aucun doute n'est permis, sur qui a les préférences : celui qui est adoubé, c'est celui qui avantage au mieux les intérêts du thing-tank.

ET comme on le voit sur le tableau ci-dessous, le candidat qui a les préférences de l'Institut Montaigne est un bonimenteur de première tout comme les autres candidats.

Il n'est pas non plus précisé si le déficit est annuel ou pour 5 ans, comme chaque fois...

Et c'est largement pitoyable de se présenter comme quelqu'un qui finance ses mesures alors la moitié de la dette contracté durant le mandat en cours est liée à des mesures non financées hors COVID...

On notera qu'il est précisé sur un site qui présente l'Institut Montaigne :

"Grands axes

Souvent classé comme libéral, l'institut a pris néanmoins des positions fermes en matière de régulation financière à la suite de la crise financière de 2008.

Il propose une forte réduction des dépenses publiques notamment en augmentant le temps de travail des fonctionnaires et dans le secteur privé, en rendant dégressive l'indemnisation du chômage, en créant une franchise de remboursement médical, enfin en réduisant les allocations familiales, par une diminution progressive de la prise en charge des congés parentaux. "

ça vous rappelle rien ? Moi, ça m'évoque fortement les décisions du quinquennat Macron et ça renvoie assez clairement aux affaires en cours des cabinets et de lobbyistes aux chevets de l'ETAT...

ZERO Pointé .

|

Répondre

|

Comme le disait la pub,...c.est pourtant facile de ne pas se tromper...

Ne pas glisser dans l.'urne le bulletin de vote du sortant

|

Répondre

|

La France défigurée inféodé au capitalisme post colonial américain...

"La France défigurée"est un magazine télévisé d'information relatif à la protection de l'environnement en France, diffusé de 1971 à 1978.

https://fr.wikipedia.org/wiki/La_France_d%C3%A9figur%C3%A9e

La France et son président tentent actuellement de donner des leçons de morale au monde alors qu'on est incapable de balayer correctement devant notre porte.

Ces derniers jours, on a droit pour divertir la populace aux tirades de l'AFP sur les malheurs du monde sur l'inflation galopante, le conflit de l'Ukraine, la catastrophe de la situation économique au Sri Lanka, les producteurs de bananes au bords de la faillite, le gel des floraisons fruitières, la flotte polluée, la grippe aviaire et ses abattages massifs, les pub du Covid et du Parkinson et même que la guerre "propre", c'est dégueulasse, ça fait des morts.

Oh, horreur ! Certains découvrent donc que contrairement aux jeux vidéos, les gens qu'on voit sont bien morts et tout ça comme si ils découvraient l'eau chaude au robinet... Je vois d'ici d'ailleurs que l'on va rétorquer que je n'ai pas de compassion et d'empathie : mais est-ce que la compassion et d'empathie doivent servir de véhicule d'urgence à une campagne électorale pourrie visant à réélire le hamster en chef de patrouilles des magouilles ?

Mais pas grand chose au final sur la pauvreté en France qui s'accroît actuellement avec l'inflation galopante sur l'énergie (orchestré en grande partie par l'Etat) et les hausses des produits alimentaires, mais pas que, qu'il va falloir digérer contraint et forcé. Les pauvres sont sacrifiés sans aucun état d'âme sur l'hôtel du concert tonitruant des nations bien-pensantes.

Y a pleins de problèmes partout dans le monde et depuis longtemps, et aussi en France , suffit juste encore de regarder la carte par exemple des sites hautement pollués et recensés en France (voir au dessus la carte)

Pollution des sols : la carte de France interactive

Data.gouv.fr | Publié le 2 janvier 2020

https://www.data.gouv.fr/fr/reuses/pollution-des-sols-la-carte-de-france-interactive/

"La pollution de l’eau en France"

Exquado | 21 nov. 2019

https://www.exquado.com/publication/la-pollution-de-leau-en-france

Mais, c'est vrai qu'il y a aussi pleins de problèmes aux USA concernant l'eau par exemple, sujet semble aussi en France et tout est sous tapis.

"A Jackson, dans le Mississippi, une interminable crise de l'eau "

(AFP) Ce jour 5 avril 2022

Les Rives américaines du Lac Ontario sont entièrement polluées.

"Lake Ontario may be the most polluted out of the five Great Lakes. All of the other lakes flow into it, giving it their pollution. It also receives runoff from farms and businesses around it, according to the University of Wisconsin Sea Grant Institute. - 29 juin 2017"

L'ex Capitale de l'industrie automobile DETROIT a d'énormes problèmes d'empoissonnements de la population pauvre avec son système d'approvisionnement en eau douce totalement défaillant.

"The Flint Water Crisis is a Result of Pure Neglect"

https://fr.wikipedia.org/wiki/Crise_sanitaire_de_Flint

Las Vegas n'a plus d'eau depuis longtemps, on a creusé un pipeline et déclassé des réserves naturelles au Dakota pour remplir la piscine et arroser le jardin de Céline Dion...

"Water authority shelves controversial Las Vegas pipeline project"

The Nevada Independent | Daniel Rothberg | April 16th, 2020

La Fracturation hydraulique pour extraire le Gaz et le Pétrole de Schiste est une catastrophe pour les nappes phréatiques qu'elle pollue de manière irrémédiable pour plusieurs centaines d'années.

"The oil and gas extraction technique threatens water in North Dakota and elsewhere, but activists are fighting back"

Consumer Reports.org | By Elena Bruess | December 3, 2020

On nous rabâche donc qu'il faut prendre en compte la COP26 et les rapports de GIEC, mais au final, on s'en bat un peu les K'ouilles : la preuve...

Et notre président "Jupi-raz te terre" est fier de nous annoncer à ce sujet que les gentils américains vont nous livrer du gaz de schiste à la place du Gaz Russe qu'on aura plus. On a refusé le gaz de schiste, mais on l'aura donc quand même jusqu'au trognon et qu'il faudra donc polluer en plus les océans pour le faire venir.

Mais après çà, on vous explique qu'il faut faire de l'écologie et que ce serait l'avenir, et qu'il faudrait du nucléaire. Tout est finalement organisé et pensé pour que le nucléaire soit la seule et unique solution : une aberration totale organisé par le lobby pro nucléaire et pour sauver le soldat EDF...

On nous prend pour les cons depuis bien longtemps, et c'est pas près de s'arrêter : dimanche 17 avril 2022, on s'apprête à remettre 100 balles pour voir tourner le hamster en chef de patrouilles des magouilles...

|

Répondre

|

Et il paraît...que c.était la femme de Louis "14", qui le lui avait suggéré !!

Au moins pour cette fois, elle a eu tort à 100% ...

|

Répondre

|

Bonjour à toutes et à tous,

Bonjour fibopivots,

Oui, des personnes ( protestantes pour la presque totalité) chassées de France accueillies en Prusse.

Comme quoi il faut être humble par rapport à l'histoire de nos pays.

|

Répondre

|

Quand on se rappelle de De Gaulle qui voulait sceller l.amitie naissante franco-allemande, on pourrait aisément imaginer aujourd'hui dans l.une des plus grandes stations de RER , une avenue appelée Berlin et bien sûr avec de nombreuses photos montrant cette cité où ,en 1720, 25% des habitants étaient des huguenots français ...

|

Répondre

|

Mais les pieds nickelés c'est bien nous la France championne en éco... élégante. Très bientôt on comprendra que la seule production du pays qui soit constante et de haut niveau ce sont les conseils de notre pr, prodigués à Poutinleterrible. A force de constance il y aura de quoi tisser une nouvelle tapisserie "de Bayeux" et garnir l'écrin à venir de pourparlers de paix... Peut-être alors les zécolos sortiront-ils de leur torpeur et proposeront-ils un menu de paix et de verdure pour les déjeuners de la commission de parlementaires, tout en nous communiquant le prix de la guerre, en oxygène ou en carbone?

|

Répondre

|

Une dernière pour la route... On l'avait oublié : eh v'oui, ça va racker aussi !

ça va être la fête à nœud-nœud, un peu partout va falloir vider son porte-monnaie : canettes, menuiseries alunimum, bagnoles, aviation, rails placoplatre, papier d'emballage alimentaire multicouche, Tétrapack et ses concurrents, capsule congé des alcools...

Matières premières : L'aluminium culmine à un nouveau record historique

28/02/2022 | 17:45

Londres (awp/afp) - La tonne d'aluminium a atteint lundi 3525 dollars sur le marché londonien des métaux de base (London Metal Exchange, LME), culminant à son plus haut niveau historique, galvanisé par l'invasion russe en Ukraine.

Vers 15H40 GMT (16H40 HEC), la tonne d'aluminium pour livraison dans trois mois s'échangeait à 3411 dollars sur le LME.

"Les nouvelles sanctions imposées à la Russie par l'Occident et la menace du président russe d'utiliser des armes de dissuasion ont provoqué des fluctuations considérables des prix des métaux de base", commente Daniel Briesemann, analyste de Commerzbank, ajoutant que "l'aluminium a été particulièrement touché".

En 2021, la Russie était le troisième producteur d'aluminium au monde après la Chine et l'Inde, selon les données du World bureau of metal statistics, et exporte une grande partie de sa production vers la Turquie, le Japon, la Chine, les États-Unis et l'Union européenne.

De l'aéronautique au BTP en passant par l'agroalimentaire et l'électronique, l'aluminium est l'un des métaux les plus utilisés par diverses industries.

Des préoccupations concernant l'offre en aluminium prédominent alors que l'invasion de l'Ukraine par la Russie et que les sanctions occidentales contre le pays pleuvent.

Outre l'exclusion de nombreuses banques russes de la plateforme interbancaire Swift, rouage essentiel de la finance mondiale, les partenaires occidentaux ont décidé de restreindre davantage l'accès de la banque centrale russe aux marchés des capitaux et de paralyser les actifs de la banque centrale russe afin d'empêcher Moscou d'y recourir pour financer le conflit en Ukraine.

Plus les sanctions infligées à Moscou seront rudes, "plus il sera difficile pour les producteurs russes de vendre leur matériel sur le marché mondial", explique Daniel Briesemann.

"En outre, on craint que la Russie ne riposte aux sanctions en limitant ou en suspendant totalement ses exportations de matières premières vers les pays occidentaux", alertent les analystes de Commerzbank.

Autre facteur de soutien des prix: les stocks d'aluminium ont de nouveau baissé, soulignent les courtiers de Marex.

L'offre pourrait cependant augmenter ailleurs puisqu'en Chine, les fonderies reprennent leur production "car les restrictions liées à protection de l'environnement sont en grande partie terminées avec la fin des Jeux olympiques d'hiver", expliquent les courtiers de Marex.

La Russie est également un grand producteur de nickel, dont le prix restait proche lundi de son plus haut depuis près de onze ans atteint vendredi, à 25.705 dollars la tonne.

------------------------------

Voilà, j'espère que ça a ouvert les yeux à certains...

|

Répondre

|

Lemaire est nul en calcul, et en stratégie

et je le prouve...

Suite à l'article des Echos au dessous concernant le pétrole et la Russie.

Mes calculs à la con.

• Avec une moyenne à 70$ le baril pour 2021 dont 30 $ de marge nette, L'excédent courant de 600 milliard de $ / 30 $ par baril , ça nous donne un chiffre de vente équivalent à 20 milliards de barils.

• Avec une moyenne à 90$ le baril potentiellement estimé sur 2022 et donc 50$ de marge nette, l'excédent courant de 600 milliard de $ / 50 $ par baril , ça nous donne un chiffre de vente équivalent à 12 milliards de barils.

Et donc à ce prix moyen, Poutine se peut permettre de perdre 40% de ses débouchés pétroliers, c'est énorme... Il touchera le même pognon mais sur ses propres systèmes de paiement qu'a mis en place la Russie...

Et il faut aussi expliquer que le pétrole qui sera pas acheté aux russes sera acheté ailleurs et obligera d'autres pays à acheter aux russes, puisqu'on est en pénurie de matière première.

Donc pas de problème pour le pétrole russe, reste 193-36 = 157 pays à qui vendre du pétrole et à qui vanter un paiement sans dollar, ni euros : bye bye ...

Sans compter encore qu'une réduction de 8 milliards de barils serait dramatique pour la hausse des prix en accentuant l'effet "pénurie".

Et il faut bien vous dire que c'est la même chose pour le gaz. Et potentiellement il en sera de même sur le blé et d'autres MP et productions export.

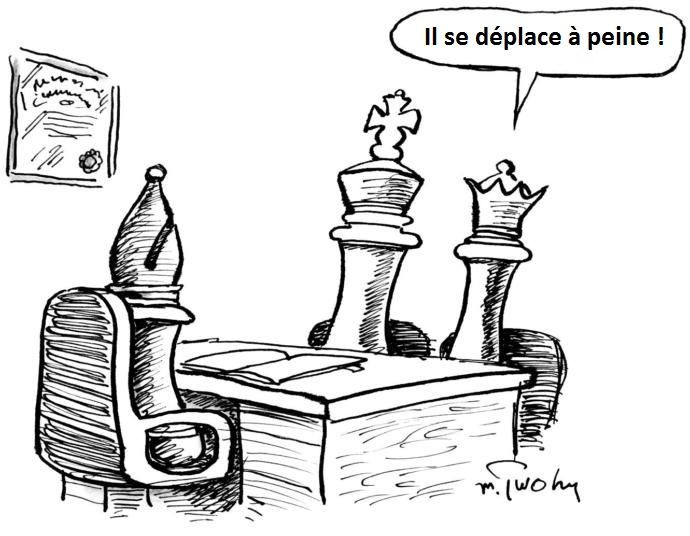

Et si vous regardez bien encore, c'est une fine partie d'échecs à laquelle un grand nombre stratèges européennes ne comprennent rien à rien car de cette façon il peut réellement clouer l'économie européenne au pilori en rançonnant la distribution mondiale de certaines matières premières...

Tel est pris qui croyait prendre : aux échecs, y'a toujours un qui plusieurs coups d'avance et ce n'est pas forcement celui qu'on croit...

Il se pourrait un séisme économique soit en marche avec un renversement de la table...

Dernier point concernant l'aberration des sanctions...

Toute que l'industrie française va abandonner sur place fera les choux gras de l'économie russe. Les installations en sibérie et au cercle arctique polaire sont quasi opérationnelles pour le GAZ et le Pétrole , et ça va commencer à produire à plein rendement : une mâne financière importante...

Nos hommes politiques sont archi-nuls et totalement contre-productifs : on devrait payer très cher le "quoiqu'il en coûte"...

.

|

Répondre

|

Il y a quand même beaucoup de promesses et encore des chèques.

mais il est où tout ce fric ?

fric qu'on est censé ne pas dépenser puisque tôt ou tard faudra le rembourser....

je vais lui demander un PGE pour faire mes courses.. on sait jamais .. sur un malentendu !

--------------------------------------------

Publié le 01/03/2022 à 11h42 & mis à jour le 01/03/2022 à 14h49

Les sanctions économiques infligées à la Russie devraient avoir des répercussions sur les prix de l'énergie en Europe. Dans ce cadre, la France envisage un soutien "pour certaines entreprises" les plus exposées à la hausse des prix du gaz, en forte progression, a affirmé mardi le ministre de l’Économie Bruno Le Maire. "Nous allons regarder avec les entreprises les plus fragiles et celles qui sont exposées à la concurrence internationale si une action est nécessaire", a indiqué le ministre français sur France Info.

"Nous allons le faire au niveau européen, ce sera au cœur des discussions mercredi entre nos partenaires européens", a-t-il ajouté en référence à une réunion prévue par visioconférence des ministres des Finances de l'Union européenne. Bruno Le Maire a toutefois écarté l'hypothèse d'un "bouclier tarifaire global" pour les entreprises. "Les autres (entreprises) auront une augmentation des prix du gaz parce que nous ne pourrons pas protéger toutes les entreprises", a-t-il dit, chiffrant la hausse du marché du gaz à environ 10% depuis le début de l'invasion de l'Ukraine par la Russie.

Une hausse à la pompe "modérée"

Face à la flambée historique des prix du gaz et de l'électricité en Europe en 2021, le gouvernement français a plafonné les tarifs réglementés de l'électricité et en a minoré la fiscalité dans le cadre du "bouclier tarifaire" imaginé pour limiter la hausse des factures des particuliers et des entreprises. Concernant les cours du pétrole, qui ont dépassé ces derniers jours la barre symbolique des 100 dollars le baril et qui devraient renchérir les prix de l'essence, la hausse à la pompe "reste modérée", a estimé Bruno Le Maire, observant des augmentations de 2 à 3 centimes actuellement.

-------------------------

ça change la vision des choses quand on a un chauffeur et une voiture offerte par le contribuable !

|

Répondre

|

Visiblement de plus, malgré un service de presse conséquent, Lemaire ne lit pas "Les Echos"...

Je note dans un Communiqué AFP de ce jour : "Nous allons provoquer l'effondrement de l'économie russe" à travers les sanctions économiques occidentales imposées en réponse à l'invasion russe en Ukraine, a affirmé mardi le ministre de l'Economie Bruno Le Maire. Fermeture des espaces aériens, gel d'avoirs de personnalités ou d'entreprises, remise en question de liens financiers ou commerciaux... L'Europe et les Etats-Unis en tête ont multiplié les annonces ces derniers jours afin de dissuader Moscou de poursuivre ses assauts sur l'Ukraine."

C'est ballot, parce que le camps d'en face a déjà tout prévu... Visiblement donc, malgré un service de presse conséquent, Lemaire ne lit pas "Les Echos"...

Quotidien "Les Echos" du Vendredi 25 février 2021

----------------------------------------------------------------------------------

ça date de vendredi dernier en page 4 : "Comment Poutine a fait de la Russie une forteresse économique autonome"

"La Russie a organisé sa distance depuis les sanctions de 2014. Le pays s'est désendetté, il dégage un excédent budgétaire et courant, le système bancaire s'est "dédollarisé". Après avoir théorisé une sorte de souveraineté intégrale, le régime de Poutine a fait de son pays une forteresse." L'économiste qui parle et souhaite rester anonyme n'est pas un admirateur de l'homme fort du Kremlin. Mais force est de constater que le pays a considérablement accru sa résilience après avoir pris conscient de sa vulnérabilité vis à vis des occidentaux, il y a huit ans , lors de l'annexion de la Crimée et des sanctions qui se sont ensuivie.

... "Depuis les sanction de 2014, Poutine s'est organisé pour que le pays puisse être autonome pendant un moment", résume Jean-Christophe Caffet , le chef économiste de la COFACE qui envisage tout de de dégrader la note de la Russie.

... Ano Kuhanathan, économiste chez Euler Hermès : "A 40 dollars le baril de pétrole, la Russie rentre dans ses frais. au delà, c'est du Profit". A 70 $ en moyenne, le baril de brut a permis à Moscou de dégager un excédent courant de 7,5% du PIB en 2021. Ce qui lui permet d'être la tête de près de 600 milliards de dollars de réserve de change - l'équivalent de plus de 23 mois d'importations.

... "Il ne peut y avoir des sanctions efficaces sans nous en pâtissions nous-mêmes" : juge Jean-Christophe Caffet , le chef économiste de la COFACE

POUR CONTINUER Page 30 du même numéro. :

" Exclure des banques de Swift “la tombe atomique“ financière"

Alternative russes

Pour se prémunir de cette sanction, la risque a tenté de mettre en place différentes alternatives. Depuis 2014, le pays a ainsi développé son propre SWIFT, le SPFS, mais ce système ne regroupe que 400 instituons dont très peu à l'étranger et ne fonctionne pas 7 jours sur 7, ni 24 heures sur 24. La taille des messages est également plus limitée que pour SWIFT.

Selon la banque centrale russe l'utilisation du SPFS a doublé en 2020 pour atteindre 20 millions de messages par mois. Mais il ne réparante qu'un cinquième de l'ensemble des transactions financière russes. Les autorités veulent atteindre un tiers d'ici à 2023. En 2014, la Russie a également développé son propre schéma de paiement national, appelé MIR, pour ne plus dépendre de VISA et MasterCard pour les transactions du quotidien. Certains citoyens avaient en effet été coupés du réseau des 2 géants américains du paiement par carte. D'autres pistes sont également à l'étude comme la création d'un système alternatif sur la blockchain, affirmait l'an dernier le vice-ministre des affaires étrangères Alexander Pankin".

Sans oublier la rubrique "Cribble" en page 36 :

"Les paiement rapides par téléphone sont passé de 0,5 millard de roubles au T1 / 2019 à 459,3 Milliards de roubles au T4 / 2020."

----------------------------------------------------------------------------------

Certains continuent de rêver en jouant malgré leur grand âge aux "playmobiles", pour d'autres, il y a longtemps que c'est fini...

Un fois de plus, les français seront les victimes de la politique du quoi qu'il en coûte....

Juste pour situer le niveau d'imbécillité...

4 années d'excédent courant pétrolier 2021 de 600 milliard de $ de la Russie (source : "Les Echos" de vendredi dernier), ça fait 2400 milliards de $ et ça résorbe plus 80 % de la dette française.

La Russie est totalement désendettée, même après le Covid... Pendant que nous, on est au fond du trou, mais on va quand même se tirer une balle dans le pied, ça fait bien dans les manuels d'histoire.

Et dire qu'on veut donner des leçons d'économie à Poutine : la Castafiore en rigole encore...

Rendez-vous dans quelques semaine pour savoir qui aura été bouffé à la sauce tartare...

J'ai l'intuition qu'il pourrait se passer un gros truc juste avant les élections, juste pour bien mettre la pagaille, histoire de pousser sur la scène ceux qu'on attend pas forcement...

Pas besoin de bombes... L'économie mondiale comme développé au dessous et en précédent est pleine de chausse-trappes et pendant que certains sont focalisé sur les bombes, ils ne voient venir...

.

|

Répondre

|

Quand les plus roublards font mine d'être intelligents...

Je note dans un Communiqué AFP de ce jour : "Nous allons provoquer l'effondrement de l'économie russe" à travers les sanctions économiques occidentales imposées en réponse à l'invasion russe en Ukraine, a affirmé mardi le ministre de l'Economie Bruno Le Maire.

Fermeture des espaces aériens, gel d'avoirs de personnalités ou d'entreprises, remise en question de liens financiers ou commerciaux... L'Europe et les Etats-Unis en tête ont multiplié les annonces ces derniers jours afin de dissuader Moscou de poursuivre ses assauts sur l'Ukraine."

Je note sur un commentaire du forum : " Il n'y a que 36 pays concerné par les interdictions aériennes. Donc nous sommes très loin de la majorité. "

V'oui... C'est effectivement ce que je pense aussi...

Y'en reste pas mal donc surtout l'essentiel des BRICS (Brésil, de la Fédération de Russie, de l'Inde, de la République populaire de Chine et de la République d'Afrique du Sud.)

L'Organisation des Nations unies (ONU) reconnaît 195 pays indépendants, dont ses 193 membres et deux États observateurs permanents (Vatican et Palestine).

Je note les BRICS représentent 3.212.706.794 (environ 40% de la population mondiale) et qu'ils ont en dette cumulées : 11.109.525 (M.d' €).

Que ce passe-t-il, s'ils refusent d'honorer les dettes en représailles de soutient à la Russie ?

Visiblement, et depuis assez longtemps, ça manque beaucoup de clairvoyance et l'escalade actuelle du concours de celui qui la plus grand dans son slip, pourrait très mal finir et pas forcément comme certains le prévoient.

La Russie est financièrement organisée pour continuer à exporter dans les autres pays du monde sans passer par la case financière Europe (SWIFT) : certains vont le découvrir à leur dépens.

Concernant les sanctions vis à vis des Russes, les premiers punis seront les consommateurs de matières premières indispensables tel le pétrole, le GAZ, le Titane, Le Néon le palladium et autres joyeuses raretés... Donc les entreprises françaises sont en première ligne.

Le volet des céréales montre encore que les dernières gouvernements en place en France ont coulé et réduit à néant les capacités exportatrices en matière de pétrole vert, (notre production agricole), gloire Déchue des année 80 qui faisait la richesse positive de notre balance commerciale.

Nous sommes donc entièrement dépendants du marché mondial et des principaux fournisseurs et on voudrait leur expliquer comment marche le marché. C'est absolument rien comprendre à l'économie de la délocalisation qui se déplace au gré des problèmes aux endroit ou elle a le plus d'avantages à prospérer...

La Russie est le premier exportateur de Blé et l'Ukraine le 4ème en matière de Maïs, 2 des 5 céréales qui nourrissent et organisent la vie du monde. Que pensez vous donc qu'il va se passer, si on retient à la source les exportations de ces 2 pays?

Certains vont se retrouver en situation de famine, mais ce sera pas à Bercy car les petits fours et les rochers de l'ambassadeur auront toujours cours....

Voilà le parfait manuel de "comment saborder la reprise économique", je fixe la ligne d'arrivé du Krack Boursier mondial pour septembre Octobre 2022. Soit inévitablement 7 ans après après la crise de croissance chinoise d'Aout 2015.

Pitoyable et consternant...

+++++++++++++

SANS OUBLIER que " Disposant des plus grosses réserves forestières du monde (environ 20 % du total mondial exploitable), la Russie est le premier exportateur mondial de bois."

Vu que c'est déjà le grand bazar sur le marché du bois, ça devrait pas s'arranger là non plus...

Sans OUBLIER non plus que " La compagnie nationale Gazprom détient près du cinquième des réserves mondiales de gaz connues. Gazprom a le monopole sur les gazoducs en Russie. Cette entreprise fournit le quart du gaz consommé en Union européenne, la moitié en Allemagne, la totalité en Finlande, 86 % en Grèce, les trois quart en Autriche, le quart en France. Les gisements de Medvejie, Iambourg et Ourengoï assurent 80 % de la production. Ils sont aujourd'hui en voie d'épuisement. Les gisements de Bovanenkovo et de Zapolyanoye, dans la presqu'île de Yamal, dans le Grand Nord sibérien, sont en production. Les gisements de Chtokman, dans la mer de Barents, le deuxième du monde, et de Sakhaline, en Extrême-Orient, ne sont pas encore opérationnels. La Russie disposerait des plus grandes réserves au monde de pétrole de schiste. Ces réserves se situent principalement en Sibérie occidentale, dans la formation de Bajenov."

ET AJOUTONS ENCORE QUE : " Le pays figure parmi les premiers producteurs de framboises, cassis et groseilles, betterave à sucre, avoine, orge (1er producteur en volume), graines de tournesol (1er), seigle, citrouilles, courges et potirons, pommes de terre, carottes et navets, concombres et cornichons (3ème), lait, volaille, porc, et boissons non alcoolisées (FAO, 2019)."

Soit un joyeux cocktail au final d'une capacité de nuisance dans la capacité de satisfaire (ou pas) des besoins essentiels primaires (se loger, se chauffer, s'éclairer et manger...) d'une grande partie des habitants du monde.

|

Répondre

|

Satisfecit de complaisance de la classe politique où comment "La cour des Comtes achète la "P" en écornant les marguerites.

Depuis le temps, toute personne sensé que les gardes fous des finances de l'Etat, tout le monde politique s'en fout, vu qu'il n'y a jamais de sanction sauf pour les lampistes...

SURTOUT...

On a une gestion de branquignolles qui prétendent agir pour le bien de la société française.

Si on était si bien géré que cela, on sera pas dans la merde actuelle avec

• une éducation de piètre qualité, sans base économiques,

• une destruction récurrente du PIB agricole qui aboutit à une balance export déficitaire,

• des infrastructures étatiques gouvernementales qui ne cessent de s'étendre,

• une inflation des dépenses de fonctionnements sur les régions, les départements, les communes,

• une inflation galopante des laissés pour comptes et de pauvres de plus en plus nombreux,

• une classe moyenne dont le pouvoir d'achat est spoliée régulièrement,

• le bonneto fiscal ou le grand remplacement de l'impôt par l'impôt et les taxes,

• un des pays les plus taxé du monde,

• et tout un tas de connerie bobo-bonobo écologique, sans oublier le ZINZIN nucléaire...

• des hopitaux à la ramasse, des Hepads transformés en mouroirs (voir rapport de la cour des compte), un système de santé en piètre état sanitaire avec de moins en moins de vocation

• Une France à 2 vitesses : les villes écologiques qui vont déverser les camions poubelles de leur ordures à la campagne en accusant la campagne de tous les maux de la société...

On explique de manière récurrente qu'il faut faire des économies pour dépenser plus en dépenses de fonctionnement.

La conséquence directe est que l'on recule dans tous les classements mondiaux.

Pitoyable et lamentable...

Sans oublier que l'équivalant du SMIG allemand et Anglais nous sont passés devant...

Article AFP : "La Cour des comptes sonne de nouveau l'alarme sur la dépense publique en sortie de crise"

Actualité publiée le 16/02/22 08:58

NOTONS QUE :

En pleine campagne présidentielle, la Cour des comptes a alerté mercredi sur la nécessité d'un "effort sans précédent" dans les prochaines années pour maîtriser les dépenses publiques et redresser les comptes de la France, mis à mal par la crise sanitaire.

Cette crise a entraîné la mobilisation de moyens publics "d'une ampleur inédite" pour lutter contre l'épidémie et soutenir l'économie, et "cet effort considérable va durablement peser sur le déficit et la dette publics, dont la réduction va nécessiter des efforts sans précédent de maîtrise des dépenses", prévient la Cour dans son traditionnel rapport annuel consacré entièrement au bilan de la gestion de la crise sanitaire.

La dette publique devrait ainsi s'accroître de 560 milliards d'euros entre la fin 2019 et la fin 2022, pesant ainsi environ 113% du PIB, la facture du Covid-19 s'élevant à elle seule à 140 milliards d'euros à ce jour, selon le ministère des Finances.

Ce rapport de la Cour tombe en pleine campagne présidentielle, au moment où les différents candidats multiplient les promesses de baisses d'impôts et les annonces de dépenses nouvelles, tout en restant plus évasifs sur leur financement.

La France est ainsi "dans le groupe des pays de la zone euro dont, deux ans après le début de la pandémie de Covid-19, la situation des finances publiques est la plus dégradée", assène la Cour, qui s'inquiète de cet écart avec nos voisins.

Son rapport souligne qu'"en dépit d’une reprise économique robuste", avec un rebond de 7% de la croissance l'an dernier et 4% encore attendu cette année par le gouvernement, "le déficit public devrait rester très élevé en 2021 (7% du PIB) et 2022 (5% du PIB)".Surtout, avec la fin des dépenses d'urgences exceptionnelles, ce déficit "présente désormais un caractère exclusivement structurel".

Les dépenses nouvelles prévues dans le cadre du "Ségur de la santé" (10 milliards en régime permanent) ou la baisse des impôts de production (10 milliards d'euros), décidée dans le cadre du plan de relance, sont par exemple des dépenses pérennes.

|

Répondre

|

Adieu le paradis fiscal des cryptomonnaies…

Vos cryptomonnaies saisies par les impôts en cas de faillite ? Le modèle qui fait peur

Mardi 18 mai 2021

L’Internal Revenue Service (IRS), en charge de la collecte des impôts aux États-Unis, considère désormais Bitcoin et les cryptomonnaies comme n’importe quel autre bien quand il s’agit de les saisir pour son propre compte.

Selon un récent rapport de Bloomberg, l’IRS ne verrait ainsi aucun soucis à confisquer les crypto-actifs d’un contribuable américain qui aurait le malheur d'avoir des dettes fiscales impayées.

Les actifs numériques sont en effet considérés comme des biens à part entière par Robert Wearing, du Bureau de l'Avocat Principal de l’IRS :

« L'IRS saisira ces biens (cryptos) et tentera de suivre ses procédures habituelles pour le revendre et l'utiliser pour satisfaire le recouvrement. »

Après la monnaie fiduciaire et les biens physiques, ce seront donc les cryptos d’un contribuable qui se verront saisies par le fisc américain. Par contre, même si cela semble faisable sur un compte d’une crypto-bourse centralisée, simplement en gelant le compte de l’utilisateur, ce sera peut-être une autre histoire pour des cryptomonnaies d'un wallet privé sur blockchain.

Même si un lien venait à être établi entre une adresse crypto et un individu, ce dernier resterait le seul à posséder la clé privée permettant de gérer les fonds associés.

Les États-Unis ne se sont en tout cas pas gênés pour déjà vendre aux enchères des bitcoins saisis, par le biais de leur Administration des services généraux (GSA).

|

Répondre

|

A méditer...

17 choses que les RICHES font et les pauvres NON !

|

Répondre

|

« « On lorgne de plus en plus sur l'épargne 2020 des français dont on aime nous rabâcher les milliards alors que cela représente moins de 7000 euros par français. » »

C’est pas vraiment nouveau, et ça nous pend vraiment au nez.

Déjà sous hollande, son ministre sapin l’a inscrit dans les textes. (loi sapin II)

C’est aussi ce que souhaitait Ch. Lagarce , pardon,.... Ch. Lagarde (mon clavier a fourché), alors patrone du FMI ;

Et il ne faudrait pas oublier que les politicons ont détroussé les épargnants Chypriotes, à cette même époque. Et ça n’a pas déclenché de guerre mondiale. Même pas une grève générale. Ce fut le test.

Un jour ou l’autre, les politicons feront main basse sur notre épargne. CQFD

S’ils ne perdent pas la tête avant.

|

Répondre

|

Certains devraient apprécier mieux que d'autres le quoiqu'il en coute...

Comme à chaque fois quand le monde politique a mal fait le job et bouffé la caisse jusqu'à la grenouille.

Et vu encore qu'il serait mal venu de se serrer la ceinture, on va donc aller chercher l'argent chez ceux le gèrent mieux que les autres...

A ce titre, je serais partisan d'une taxation équivalente des dirigeants politiques qui dernièrement ont présidé au grand bazar de Covid'rakesh. Ce serait équitable , non ???

On lorgne de plus en plus sur l'épargne 2020 des français dont on aime nous rabâcher les milliards alors que cela représente moins de 7000 euros par français.

C'est assez pitoyable encore de voir que l'on va chaque trimestre dans l'annonce de surenchères en milliards d'aides à distribuer pour le Covid, mais qu'au final pour l'instant notamment en Europe, on peine grandement à les distribuer aux entreprises et aux gens qui en ont le plus besoin et aux secteurs d'activités particulièrement sinistrés par le confinement.

On notera encore que personne nous explique non plus ce que l'on compte faire de l'argent qui ne sera pas distribué et probable prochain scandale post Covid...

Bref, les politiques de tous bords aux manettes ont toujours une longueur d'avance pour venir faire les poches de son prochain. Et ça devrait se vérifier une nouvelle fois encore...

ça me rappelle assez cruellement une fable de La fontaine où une fameuse cigale politique claironnait beaucoup...

On notera encore que ce n'est pas la pandémie qui a accrue les inégalités, mais c'est l'entière responsabilité des hommes et femmes au pouvoir politique en place dans ce développement des inégalités notamment au regard des mesures prises...

Mais c'est tellement pratique de trouver des boucs émissaires : depuis le début de cette crise, on en a pris tellement l'habitude, hein??? Chassez le naturel, il revient au galop : c'est comme le pli du pantalon, ça revient toujours.

La recette anti-crise du FMI: taxer les riches

Actualité AFP publiée le 07/04/21 18:13

Face à des caisses d'Etat qui se vident, le FMI a livré mercredi sa recette anti-crise: augmenter les impôts des plus riches et des entreprises qui ont fait de substantiels bénéfices pendant la pandémie afin de continuer à soutenir les plus vulnérables.

Le Covid-19 a laminé des pans entiers de l'économie mondiale et a affecté durement les personnes les moins qualifiées mais certaines entreprises, comme les géants de la tech, ont largement tiré leur épingle du jeu l'an passé, augmentant leurs bénéfices, alors que le monde basculait dans le tout numérique en raison des mesures de confinement.

Aux Etats-Unis notamment, certains ménages, déjà aisés, ont continué de s'enrichir: ils ont pu conserver leur emploi en télétravail, faire bonifier leurs actions en Bourse et épargner en dépensant moins dans les loisirs et les voyages.

Les cours des actions dans le monde, en particulier parmi les entreprises de haute technologie, ont bondi tout au long de la pandémie, accélérant ces dernières semaines pour établir de nouveaux records successifs alors que l'économie mondiale montre des signes de forte reprise après la récession.

"La pandémie a accru les inégalités", a déclaré Paolo Mauro, un des responsables des affaires budgétaires au Fonds monétaire international lors d'une conférence de presse dans le cadre des réunions de printemps.

Si la reprise est là, des millions de personnes sont toujours sans emploi ni ressources.

Et les gouvernements doivent poursuivre leur soutien financier. Il est donc "nécessaire de mobiliser des recettes fiscales supplémentaires" pour les redéployer à travers les soins de santé, l'éducation, les filets de sécurité sociale, a ajouté M. Mauro.

Pour ce faire, le FMI recommande, comme il l'avait fait en octobre, la mise en place d'une fiscalité provisoire sur les revenus les plus élevés pour aider les gouvernements à répondre à ces besoins de financement.

- "Inverser la tendance" -

Prenant acte que dans les économies avancées, il y a eu ces dernières années une érosion des revenus provenant de l'impôt sur les sociétés, M. Mauro a salué l'initiative internationale "pour parvenir à un accord" sur l'imposition d'une fiscalité minimale mondiale.

La secrétaire américaine au Trésor Janet Yellen a mis en exergue cette initiative cette semaine, rapidement soutenue par des pays comme la France et l'Allemagne.

"Nous avons également constaté une érosion de l'imposition des revenus personnels pour les personnes se situant tout en haut de l'échelle des revenus", a expliqué Paolo Mauro.

"Ainsi, dans les économies avancées, il y a une opportunité d'inverser" cette tendance en augmentant à la fois l'impôt sur le revenu des sociétés et des particuliers les plus riches, en éliminant les niches fiscales, en augmentant les impôts fonciers ou les droits de succession, a-t-il détaillé.

"Il y a ainsi tout un éventail d'options disponibles", a-t-il poursuivi.

Une taxe provisoire pour se remettre du Covid, qui passerait par une surtaxe des entreprises, aurait du sens en particulier pour les entreprises ayant fait davantage de bénéfices pendant la crise, a-t-il dit, en référence à des géants comme Amazon.

Mardi, le patron d'Amazon, Jeff Bezos, avait assuré qu'il soutenait l'idée d'une hausse des impôts sur les sociétés aux Etats-Unis alors que le président Joe Biden avait dénoncé la semaine dernière le fait que le groupe ne paie pas de taxe fédérale sur ses bénéfices.

Vitor Gaspar, directeur des affaires budgétaires du Fonds monétaire international lors des réunions de printemps en avril 2018 (AFP/Brendan Smialowski)

Le chef des affaires budgétaires du FMI Vitor Gaspar a de son côté défendu la vaccination tous azimuts pour sortir les pays de la crise.

Plus de 1.000 milliards de dollars de recettes fiscales supplémentaires pourraient être générées d'ici 2025 à l'échelle mondiale si tous les pays parvenaient à maîtriser la pandémie plus tôt que prévu.

Cela permettrait aussi "d'économiser des milliards supplémentaires dans les mesures d'aide" aux économies, observe le FMI dans son rapport sur la surveillance budgétaire publié mercredi dans le cadre des réunions de printemps.

"La vaccination est donc plus que rentable, car elle offre un excellent rapport qualité-prix aux fonds publics investis pour accélérer la production et la distribution mondiales de vaccins", commentent les auteurs.

.

|

Répondre

|

Un marché boursier de plus en plus imbécile par avidité de gains rapides...

Face aux dérives actuels des marchés financiers, il conviendrait de revoir rapidement les règlementations en vigueur, mais le fera-t-on ?

En France dernièrement, de nombreuses petites sociétés en situation souvent délicates voir des entreprises zombies ont fait objet de spéculations organisées sur les réseaux sociaux dans le plus total irrespect de déclaration d'agissement de concert qui obligerait notamment à déclarer les seuils. Quand on voit que des chiffres ahurissants de capital social en % peuvent s'échanger en très peu de temps dans la confusion la plus totale. C'est qu'il y a un problème. Surtout que les cours de valorisation montrent une très large déconnexion des réalités comptables comme par exemple le cours de "Entreparticuliers.com"...

Et comme toujours, c'est celui en bout de chaine à quoi on refile la patate chaude qui écopera de la perte...

Des milliards de dollars de produits dérivés secrets au centre de l'explosion d'Archegos

29 mars 2021 | Par Sofia Horta e Costa , Tracy Alloway , et Bei Hu

Archegos a utilisé des swaps d'actions ou des CFDs, selon des personnes familières. Ces instruments sont populaires auprès des fonds spéculatifs, qui autorisent la non-divulgation.

La liquidation forcée de plus de 20 milliards de dollars d'avoirs liés à la société d'investissement de Bill Hwang attire l'attention sur les instruments financiers secrets qu'il utilisait pour prendre des participations importantes dans des entreprises.

Selon des personnes ayant une connaissance directe des transactions, une grande partie de l'effet de levier utilisé par Archegos Capital Management de Hwang a été fournie par des banques, dont Nomura Holdings Inc. et Credit Suisse Group AG, par le biais de swaps ou de contrats de différence. Cela signifie qu'Archegos n'a peut-être jamais possédé la plupart des titres sous-jacents, voire aucun.

Alors que les investisseurs qui prennent une participation de plus de 5 % dans une société cotée en bourse aux États-Unis sont généralement tenus de divulguer leur position et leurs transactions ultérieures, ce n'est pas le cas des participations constituées par le type de produits dérivés apparemment utilisés par Archegos. Ces produits, fabriqués hors bourse, permettent à des gestionnaires comme Hwang d'accumuler des participations dans des sociétés cotées en bourse sans avoir à les déclarer.

Le démantèlement rapide d'Archegos a eu des répercussions dans le monde entier, après que des banques telles que Goldman Sachs Group Inc. et Morgan Stanley ont obligé la société de Hwang à vendre des milliards de dollars d'investissements accumulés grâce à des paris à fort effet de levier. La chute des cours a ébranlé les actions de Baidu Inc. et de ViacomCBS Inc. et a incité Nomura et Credit Suisse à déclarer qu'ils risquaient de subir des pertes importantes sur leur exposition.

L'une des raisons de l'élargissement des retombées est l'emprunt de fonds que les investisseurs utilisent pour amplifier leurs paris : un appel de marge se produit lorsque le marché va à l'encontre d'une position importante à effet de levier, ce qui oblige le fonds spéculatif à déposer davantage de liquidités ou de titres auprès de son courtier pour couvrir les pertes éventuelles. Archegos n'était probablement tenu de déposer qu'un petit pourcentage de la valeur totale des transactions.

La chaîne d'événements déclenchée par ce débouclage massif rappelle une fois de plus le rôle que jouent les fonds spéculatifs sur les marchés financiers mondiaux. Au début de l'année, lors d'une frénésie d'achat d'actions de Gamestop Corp. alimentée par Reddit, un fonds spéculatif a effectué une vente à découvert qui a entraîné une perte de 6 milliards de dollars pour Melvin Capital de Gabe Plotkin et a suscité l'attention des régulateurs et des politiciens américains.

L'idée qu'une entreprise puisse discrètement accumuler des positions démesurées grâce à l'utilisation de produits dérivés pourrait déclencher une nouvelle vague de critiques à l'encontre des entreprises faiblement réglementées qui ont le pouvoir de déstabiliser les marchés.

|

Répondre

|

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !