Et à la fin il ne restera plus que l'OR. - Page 4

Cours temps réel: 4 011,69 -0,71%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

@babou120

Désolé, je me fiais juste au tableau d’AbcBourse. Ça reste malgré tout un beau score, non ?

|

Répondre

|

Perso MITTE, je trouve normale une respiration, mais en MT LT je vois des nouveaux records sur l’or.

A mon avis, l’attitude versatile et agressive de WDC ne va qu’accentuer les dégagements sur l’USD et les rachats d’or des nations voulant s’émanciper de WDC et adosser leur economie a l’or entre autres supports tangibles.

L’avenir à deux trois ans nous le dira

Babou, l’as est mon maître, j’ai tout appris de lui et emprunté ses crayons de couleur

|

Répondre

|

Erreur case 8 !

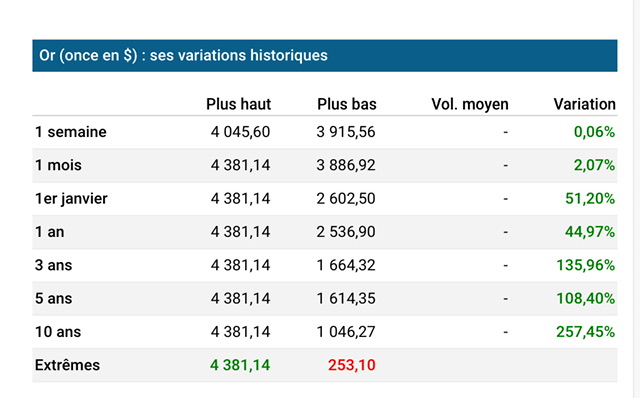

Sur un an 37,50 %

¨Parlez

|

Répondre

|

Je n’arrive toujours pas à comprendre les graphiques qui pour moi ne semblent représenter que l’image passée. Ce sont les événements extérieurs qui déterminent les orientations. Nous avons ces dernières années pu le constater, guerres, épidémies, etc… Hors ces événements majeurs nous ne les voyons jamais arriver et c’est pour cela qu’ils ont un grand impact, au moins sur le coup.

Par contre en pure arithmétique je constate que nous sommes à + 45% sur 1 an et + 90% sur 2 ans. C’est sûr que ces envolées nous ouvrent l’appétit et nous rendre peut-être aussi insatiables. On ne peut en toute logique espérer continuer une telle ascension.

Je crois que si les 3700 sont tenus à la fin de l’année, je le répète 2025 restera un très beau cru.

|

Répondre

|

RONALD,

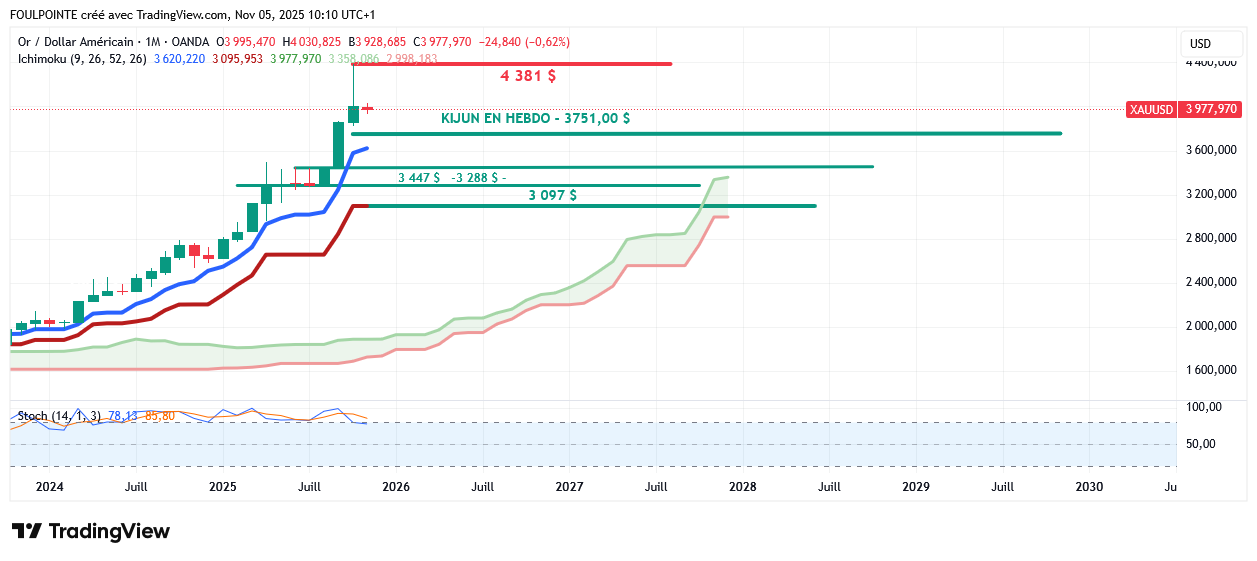

Graphique en menuel - Or en $ - Ichimoku.

Inutile de se faire peur avant l'heure, mais j'ai toujours, pour ma part, les yeux fixés sur la ligne de l'horizon de la kijun en mensuelle que les cours n'ont pas " rencontré " depuis octobre 2023. La kijun actuellement est actuellement sur les 3 097 $ ...

Idem pour la STO qui est en surachat depuis cette date...

Alors bien sûr suivant le décompte ichimoku des 26 dernières bougies de la kijun celle-ci va remonter. Et la " rencontre " des cours vs la kijun mensuelle pourrait se faire entre le niveau actuel des 4 000 $ en gros on va dire et les 3 097 $ actuels de la kijun mensuel.

Mais le fondamental est encore là, amha, en soutien.

Maintenant on ne peut écarter le fait qu'un krach sur les marchés actions mondiaux puisse entraîner des dégagements sur l'Or pour les raisons que l'on sait ou que l'on devine.

N'oublions pas l'adage : " Si vous ne pouvez pas vendre ce que vous voulez, vendez ce que vous pouvez ".

Bon c'était histoire de clarifier les choses, que l'on a bien en tête les données de la situation mais on sait aussi que le pire n'est jamais certain.

Amha.

|

Répondre

|

Zouli dessin ! Aurait dit As du Pif, le seul vrai spécialiste de l'or.

|

Répondre

|

Même résultat

|

Répondre

|

Vite fait sur le gaz : l'alligator n'a plus faim et la soupe a débordé de la fourchette... Reste plus qu'à attendre de voir si les BC ont encore faim

|

Répondre

|

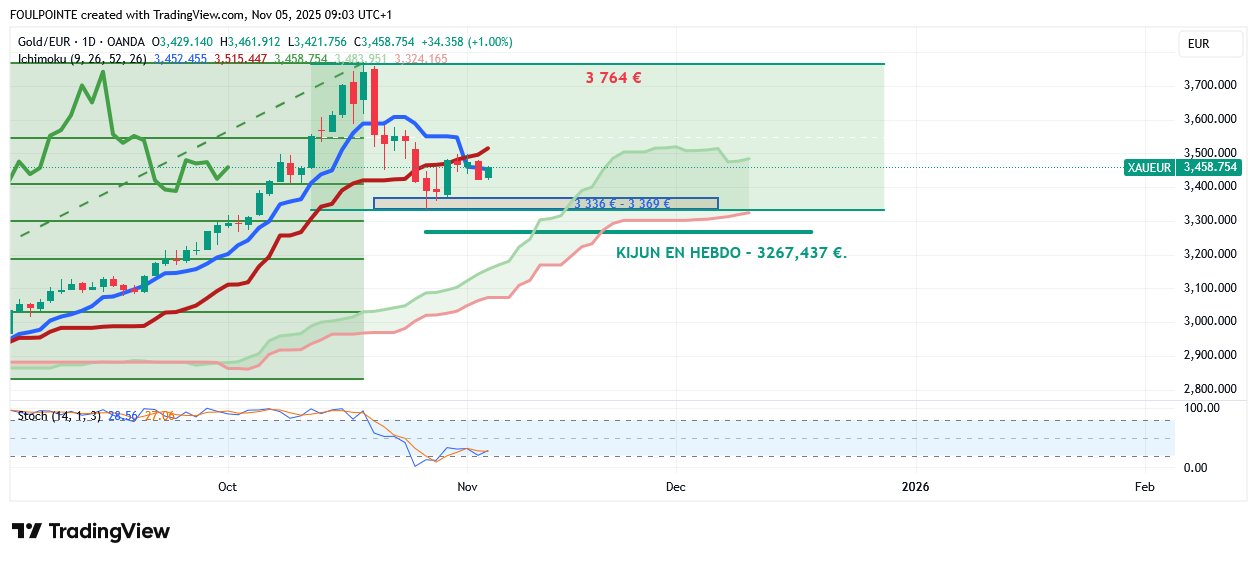

Position légèrement plus favorable pour l'Or en € que celle de sa grande sœur us.

Ça nous va bien.

Toujours entre les fibo 28,2 et 33,6.

|

Répondre

|

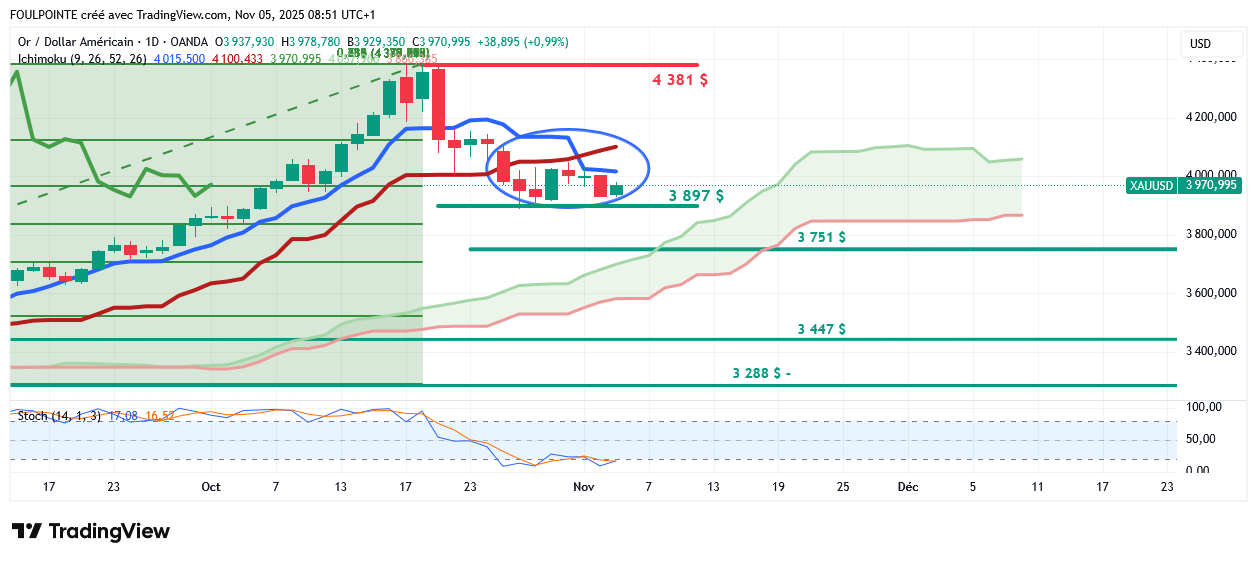

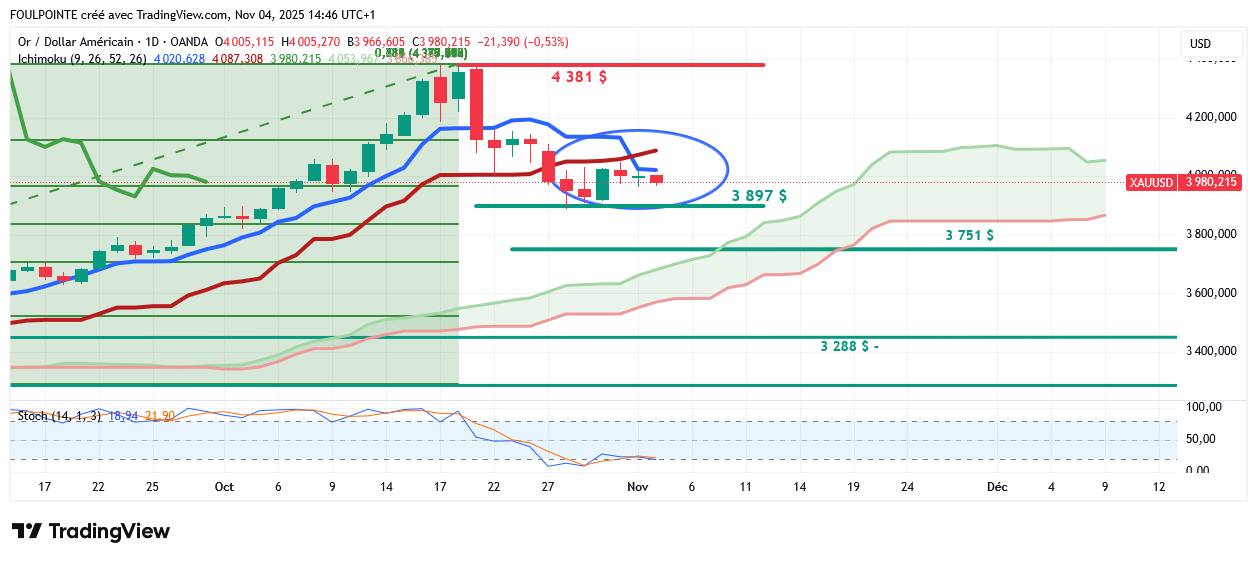

Or en $ - ut jour - ichimoku.

La main aux baissiers en ce qu'ils contiennent les cours sous les 4 000 $ et sous la tenkan actuellement sur les 4 015 $.

Demain et après-demain elle devrait, à données constantes, baisser encore sur les 3 997 $, puis très légèrement plus bas.

Une toute petite poussée des cours pourrait leur permettre de franchir la tenkan.

La STO campe dans sa zone de survente depuis le 27 octobre 2025, va bien falloir qu'elle en sorte.

On verra bien.

Toujours dans le range 4 381 $ vs 3 897 $.

Cours actuel : 3 970 $ en légère hausse, matinale s'entend, de 0,99 %.

|

Répondre

|

L'Or, ici en $, aimerait les paliers de 1000 $.

Des poncifs, certes, mais pas que. Un engagement quand même sur un niveau et une date.

................................................................................................................

L'or devrait poursuivre sa progression par paliers de 1 000 $, selon Aakash Doshi de State Street

Kitco Media

Par Neils Christensen

(Kitco News) - La dynamique à court terme du marché de l'or s'inverse et les prix pourraient se consolider jusqu'à la fin de l'année 2025. Un analyste prévoit toutefois que la prochaine hausse de 1 000 $ sera plus importante.

Dans une interview accordée à Kitco News, Aakash Doshi, responsable de la stratégie or chez State Street Investment Management, a déclaré s'attendre à une consolidation des cours de l'or sous la résistance des 4 000 $ l'once, soulignant que novembre et décembre sont traditionnellement des mois négatifs pour les ETF adossés à l'or.

« Votre objectif de prix pour l'or dépend de votre horizon temporel », a-t-il affirmé. « Si l'on se projette sur 12 mois, la hausse n'est pas terminée, mais je pense que nous pourrions observer une consolidation d'environ huit semaines. Il s'agit d'une consolidation saine dans un marché haussier de long terme.»

Ces commentaires interviennent alors que les avoirs du SPDR Gold Shares, le plus important ETF adossé à l'or au monde (NYSE : GLD), ont diminué de près de 8 tonnes après que les cours de l'or ont culminé à environ 4 360 $ l'once.

Malgré les récentes sorties de capitaux des ETF à l'échelle mondiale, le marché de l'or a connu une demande sans précédent de la part des investisseurs. Doshi a toutefois souligné que les avoirs mondiaux en ETF restent bien inférieurs à leur pic de 2020. Il a ajouté qu'il s'attend à ce que de nouveaux records soient établis prochainement.

« Novembre et décembre étant des mois peu favorables, il est possible que nous n'atteignions pas ces sommets cette année, mais je prévois de nouveaux records au premier trimestre 2026. »

Bien que State Street n'ait pas encore publié de prévision officielle pour le prix de l'or en 2026, Doshi a indiqué qu'un objectif de 5 000 $ serait raisonnable.

« Si je devais parier sur un prix de l'or à 3 000 $ ou à 5 000 $ – les cours se situant actuellement autour de 4 000 $ – j'opterais plutôt pour 5 000 $ », a-t-il déclaré.

Bien que les sorties de capitaux des ETF puissent accentuer les tendances saisonnières, la dynamique s'estompant après la hausse d'août et septembre, alimentée par la peur de rater une opportunité (FOMO), Doshi prévoit une correction relativement légère, le marché conservant un soutien fondamental important.

Doshi a noté que les dernières données du World Gold Council révélaient une demande physique d'or record, malgré des prix atteignant des sommets historiques. Il a expliqué que les investisseurs semblent à l'aise avec ces prix élevés, le marché offrant encore de nombreuses opportunités.

« Dans cette période de hausse, l'or a été suracheté, mais pas surdétenu ; nous entrevoyons donc encore un fort potentiel », a-t-il déclaré.

Un facteur majeur ayant transformé le marché de l'or demeure la demande des banques centrales. Les réserves officielles devraient augmenter de 750 à 900 tonnes cette année. Bien que la demande ait diminué par rapport aux quelque 1 000 tonnes achetées chaque année ces trois dernières années, elle reste le double du volume acheté en 2021, année où cette tendance a débuté.

« Cette tendance à la dédollarisation a transformé le marché de l'or. L'or est devenu une importante alternative aux devises fiduciaires mondiales », a déclaré M. Doshi.

Parallèlement, M. Doshi a indiqué que la demande d'investissement demeure forte, car la Réserve fédérale devrait poursuivre sa politique de baisse des taux d'intérêt tandis que les pressions inflationnistes restent élevées.

La baisse des taux d'intérêt et la hausse de l'inflation devraient faire baisser les taux d'intérêt réels, réduisant ainsi le coût d'opportunité de l'or en tant qu'actif non rémunérateur.

« La consolidation des cours haussiers que nous observons, avec la hausse des taux à long terme, alimente des anticipations d'inflation plus élevées », a-t-il affirmé. « Cet environnement continuera de soutenir le cours de l'or. »

Kitco Media

Neils Christensen

.........................................................................................

Graphique : encore 1 jour de baisse et on respire par le haut cette foi-ci ?

|

Répondre

|

Il faut bien que ce soit la faute à quelqu'un, en l’occurrence au dollar.

................................................................................................

L'or chute vers 3 950 $ face à un dollar américain plus fort et à des perspectives prudentes de la Fed

La réforme de la TVA en Chine freine la demande des particuliers, exerçant une pression à court terme sur le métal jaune.

Techniquement, la paire XAU/USD affiche une dynamique neutre, l'indice RSI sur 4 heures oscillant autour de 47, signalant une consolidation.

Vishal Chaturvedi

FXStreet

L'or (XAU/USD) recule légèrement mardi après avoir brièvement testé le seuil psychologique des 4 000 $ plus tôt dans la séance européenne. Au moment de la rédaction, le XAU/USD s'échange autour de 3 935 $, en baisse de près de 1,80 % sur la journée, pénalisé par un dollar américain plus fort et un ton prudent de la Réserve fédérale (Fed).

L'or semble se trouver dans une phase de consolidation saine après sa correction suite au record de 4 381 $ atteint le 20 octobre. Le repli des marchés actions mondiaux contribue à limiter les pertes du métal jaune, la baisse de l'appétit pour le risque offrant un certain soutien à son cours. Cependant, le potentiel de hausse reste limité en raison de la réduction des flux vers les valeurs refuges et de l'affaiblissement des espoirs d'une nouvelle baisse des taux d'intérêt de la Fed cette année.

Néanmoins, la tendance haussière de fond demeure intacte, les incertitudes géopolitiques et économiques persistantes incitant les investisseurs à la prudence. Parallèlement, la paralysie prolongée du gouvernement américain continue de peser sur le moral des marchés.

Facteurs influençant le marché : Les opérateurs réévaluent les probabilités d'une baisse des taux en décembre après les déclarations de la Fed.

Les nouvelles règles chinoises relatives à la TVA sur l'or ont incité plusieurs banques d'État à suspendre les rachats d'or physique et l'ouverture de nouveaux comptes de détail, les autorités cherchant ainsi à freiner la demande spéculative sur le marché intérieur des métaux précieux. La politique révisée, qui réduit l'exonération de TVA sur certaines transactions d'or de 13 % à 6 %, devrait freiner temporairement les achats au détail et peser sur la demande à court terme de l'un des plus importants acheteurs mondiaux d'or physique.

Lundi, les responsables de la Fed ont émis des signaux contradictoires : certains ont insisté sur les risques d'inflation, tandis que d'autres ont souligné un ralentissement progressif du marché du travail. Lisa Cook, gouverneure de la Fed, a déclaré que l'inflation restait supérieure à l'objectif de 2 % et pourrait demeurer élevée jusqu'à l'année prochaine en raison des effets des droits de douane. Elle a toutefois souligné la nécessité de maintenir une politique monétaire « ciblée » afin de rétablir la stabilité des prix. Elle a ajouté que la récente baisse de taux de 25 points de base était appropriée compte tenu des risques croissants de détérioration de l'emploi, mais a réaffirmé la volonté d'agir avec fermeté si l'inflation s'avérait plus persistante.

Austan Goolsbee, président de la Fed de Chicago, a déclaré qu'il restait réticent à l'idée de réduire les taux d'intérêt de manière anticipée et qu'il considérait toujours l'inflation comme « préoccupante », tandis que Stephen Miran, également gouverneur de la Fed, a averti qu'il serait « erroné de tirer des conclusions sur la politique monétaire à partir des seules conditions financières ». Goolsbee a noté que le seuil d'un nouvel assouplissement monétaire est désormais plus élevé qu'au cours des deux dernières réunions, et Miran a déclaré que la Fed pourrait « atteindre un niveau neutre avec une série de baisses de 50 points de base, mais n'a pas besoin de baisses de 75 points de base », ajoutant que la politique monétaire s'est « passivement resserrée malgré les baisses de taux de la Fed ».

À la lumière des dernières déclarations de la Fed, les opérateurs ont réévalué les perspectives d'une baisse des taux en décembre, les responsables politiques ayant envoyé des signaux contradictoires. Selon l'outil FedWatch du CME, les marchés attribuent désormais environ 70 % de chances à une baisse de 25 points de base lors de la prochaine réunion, contre 94 % il y a une semaine, mais légèrement plus que les 65 % de lundi.

UBS a indiqué que le récent repli de l'or est probablement temporaire et a maintenu sa prévision de 4 200 dollars l'once, avec un scénario de hausse vers 4 700 dollars en cas d'intensification des risques géopolitiques ou de marché. La banque a noté que « la correction tant attendue marque une pause », ajoutant que si le ralentissement des prix a entraîné une seconde baisse des positions ouvertes sur les contrats à terme, « la demande sous-jacente reste forte » et qu'il n'y a « aucune raison fondamentale à cette vague de ventes ».

Analyse technique : L'or (XAU/USD) manque de dynamique, la consolidation persiste sous les 4 000 $

L'or (XAU/USD) manque de dynamique directionnelle claire et évolue dans une fourchette étroite juste en dessous des 4 000 $. Sur le graphique en 4 heures, le métal précieux se heurte à une résistance immédiate au niveau de la moyenne mobile simple (MMS) à 50 périodes, qui correspond à la zone des 4 020-4 050 $ – une ancienne zone de support devenue résistance.

Un franchissement durable de cette zone pourrait ouvrir la voie à la MMS à 100 périodes, proche des 4 107 $, et des achats de suivi pourraient potentiellement prolonger la hausse jusqu'à la zone des 4 150 $.

À la baisse, le premier support se situe au plus bas intraday de 3 966 $, suivi du seuil psychologique des 3 900 $. L’indice de force relative (RSI) sur le graphique en 4 heures se situe aux alentours de 47, indiquant une tendance neutre et confortant l’idée d’une consolidation au sein de la fourchette actuelle.

|

Répondre

|

Ut 15 minutes - Or en $,

Une ou deux ou .... grosses baleines ont dégazé ( je croyais que les pétroliers ne pouvaient pas le faire ( oups ! )

On remarque que la baisse des 2 grosses bougies rouges de 15h00 et de 15h30 ont quasiment été remises à niveau par les haussiers, ces deux bougies générant des intérêts acheteurs.

Sous les réserves d'usage.

|

Répondre

|

Anjou49,

Amha,

Si le budget concocté par les parlementaires, notamment le RN ( on dit que Marine Le Pen serait à l'origine du terme " fortune improductive " ) n'est pas adopté, car faute de temps, le gouvernement opérera par ordonnances sur la base de " son budget " qui, sauf erreur de ma part, n'avait pas prévu ce que certains parlementaires voudraient voir adopter. Et donc le régime fiscal de l'Or ne bougera pas.

Si le budget concocté par les parlementaires est adopté il y aurait, amha, une double taxation :

- une au titre des plus values, et là, suivant le cas d'espèce, les 11,50 % s'appliqueront ( sur le montant vendu, régime de " l'anonymat ),

- une seconde taxation au titre du nouvel impôt dit de la " fortune improductive ". Si bien sûr celui qui possède de l'Or a un patrimoine dont le montant ( en intégrant l'Or ) le ferait rentrer dans le champ d'application de ce nouvel impôt.

Pas spécialiste, je peux me tromper, mais sur ce coup là je ne crois pas.

|

Répondre

|

@MITTE

L’or va-t-il rentré dans la catégorie « fortune improductive » et si oui cela pourrait bien bouleverser la taxe relativement modérée à la revente de 11,50% ?

|

Répondre

|

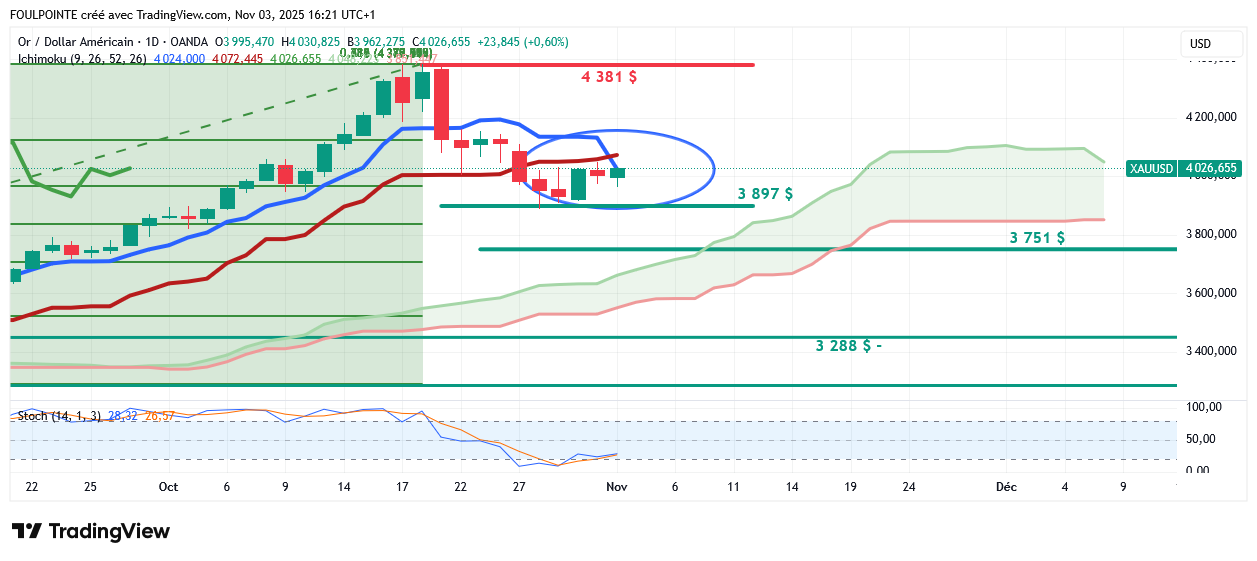

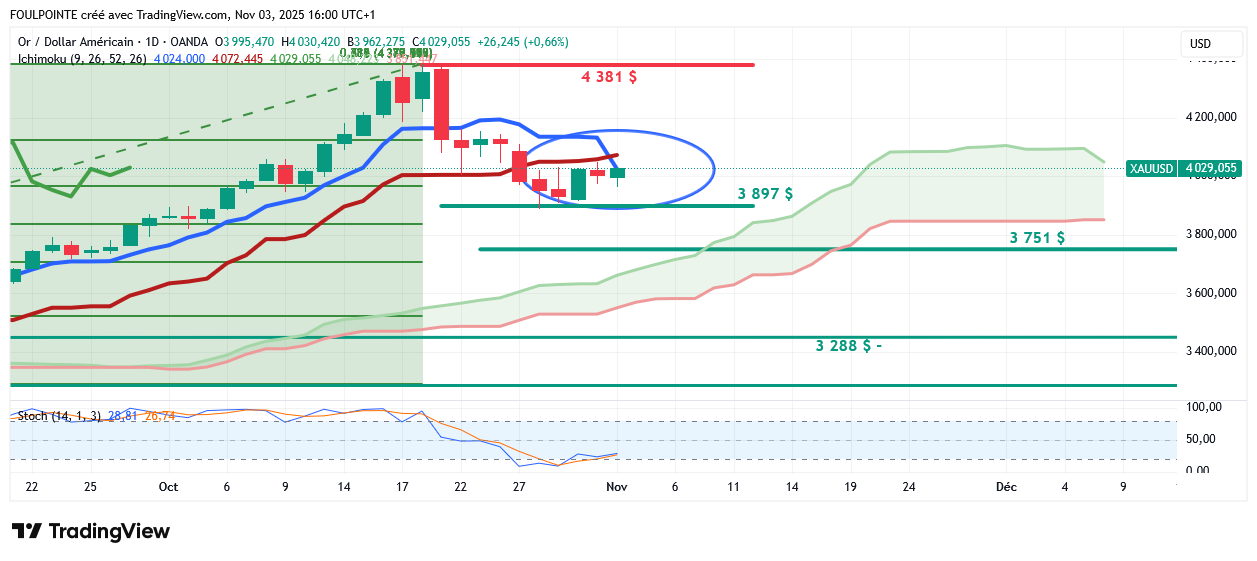

Or en $ - ut jour - Ichimoku

Les baissiers reprennent la main en ce qu'ils ont empêché les haussiers de tenir les 4 000 $ d'une part et, d'autre part de franchir la tenkan, hier sur les 4 024 $ et ce matin sur les 4 020 $.

Bataille des 4 000 $ toujours en cours.

En ut 1 heure et 4 heures ça ne bouge pas beaucoup.

Pour le moment dans le range 4 381 $ - 3 897 $, sous réserve que les limites haute et basse de ce range soient confirmées.

En ut hebdo les cours à 3 980 $ parviennent juste à s'asseoir sur la tenkan au même niveau.

STO à la frontière de la survente depuis le 27 octobre.

|

Répondre

|

Anjou49

03/11/2025 16:04:27

Peut-on rappeler que l’once est restée à stagner sur la ligne des 3300 de d’avril à août 2025 (5 mois) avant de s’envoler ?

Si nous restons peu ou prou sur une ligne de 4000 quelques mois, on peut peut-être croire à une nouvelle envolée…

C'est ma position : latéralisation avant un nouveau trend haussier.

L'objectif : vers les 5 147 $ ( de mémoire ce chiffre figure dans un post de jpgrenoble de ce week-end )

Date ? 2026 ? 2027 ?

A cette date et à ce niveau les BC auront peut-être " fait le plein " et achèteront moins ou bien moins. On aurait atteint un ath et, dès lors, l'Or pourrait-elle devenir " plus fragile " et soumise aux attaques de " revanchards " 😏

Les cours tapent les 4 026 $, deux dollars au-dessus de la tenkan. Cette dernière passera plate demain, donc ce serait mieux pour les cours qu'elle serve de support aux cours plutôt que de résistance.

Le tout sera d'être là " au top départ ".

En gros 25 % à prendre encore.

Sous les réserves d'usage et qui vivra verra.

|

Répondre

|

Extraits et statistiques us du jour.

1 - Extraits :

Haresh Menghani

FXStreet

L'or (XAU/USD) conserve des gains intraday modestes durant la première moitié de la séance européenne de lundi, sans toutefois parvenir à les confirmer et restant sous la barre des 4 050 $ dans un contexte de signaux mitigés. Les commentaires du président américain Donald Trump ont laissé entendre que son administration pourrait restreindre les exportations de matériel d'intelligence artificielle (IA) de pointe vers son rival stratégique, la Chine. Ce facteur s'avère déterminant pour soutenir légèrement le précieux métal refuge. Par ailleurs, les inquiétudes liées aux risques économiques découlant d'une paralysie prolongée du gouvernement américain soutiennent davantage le cours de l'or.

Dans le même temps, la politique monétaire restrictive de la Réserve fédérale américaine (Fed) permet au dollar américain (USD) de consolider ses gains importants de la semaine dernière et d'atteindre un nouveau sommet depuis début août. Ceci pourrait dissuader les investisseurs de prendre des positions acheteuses agressives sur l'or, actif non rémunérateur. De plus, la tendance haussière sous-jacente des marchés actions pourrait contribuer à plafonner la paire XAU/USD. Il serait donc prudent d'attendre un franchissement durable de cet obstacle avant de se positionner en vue d'une poursuite de la récente reprise depuis les niveaux inférieurs à 3 900 $, soit un plus bas de plus de trois semaines atteint mardi dernier.

Mouvements du marché : L'or profite des flux de capitaux vers les valeurs refuges après les déclarations de Trump

Le président américain Donald Trump a déclaré dimanche aux journalistes à bord d'Air Force One que la puce Blackwell de Nvidia, dédiée à l'intelligence artificielle, ne serait pas accessible au grand public. Cette situation contrebalance, dans une certaine mesure, l'optimisme récent alimenté par la désescalade des tensions commerciales entre les États-Unis et la Chine – les deux plus grandes économies mondiales – et soutient légèrement le cours de l'or, valeur refuge, en ce début de semaine.

Le blocage des services de l'administration américaine entre dans son 33e jour ce lundi, le Congrès étant dans l'impasse concernant le projet de loi de financement soutenu par les Républicains. Trump a de nouveau exhorté les sénateurs républicains à mettre fin à ce blocage en abolissant la règle du filibuster, une mesure sans précédent à laquelle les dirigeants du GOP se sont, jusqu'à présent, opposés. Néanmoins, la crainte qu'une fermeture prolongée de l'administration n'entraîne des dommages économiques supplémentaires soutient davantage le cours du précieux métal.

La Réserve fédérale américaine a abaissé ses taux directeurs de 25 points de base pour la deuxième fois cette année mercredi dernier et a également annoncé qu'elle cesserait de réduire la taille de son bilan dès décembre, marquant ainsi la fin de son resserrement quantitatif. Cela dit, le président de la Fed, Jerome Powell, a averti qu'une nouvelle baisse des taux d'intérêt d'une ampleur similaire était loin d'être acquise lors de la prochaine réunion de politique monétaire en décembre. De plus, plusieurs membres influents du FOMC ont tempéré les attentes d'un nouvel assouplissement de la politique monétaire d'ici la fin de l'année. Ceci contribue à maintenir le dollar américain dans la vigueur de ses gains de la semaine dernière et à le maintenir près de son plus haut niveau depuis début août. Par ailleurs, l'optimisme ambiant sur les marchés pourrait freiner l'appréciation du métal jaune et inciter à la prudence chez les investisseurs optimistes.

2 - Statistiques us du jour :

15:45 USD PMI manufacturier (Oct.) 52,5 52,2 52,2

16:00 USD Indice PMI manufacturier de l'ISM (Oct.) 48,7 49,4 49,1

Le 1er, très légèrement meilleur qu'attendu, le second plus nettement moins bon qu'attendu.

L'Indice des Directeurs d'Achat (PMI) de l'Institut de Gestion des Approvisionnements (ISM) évalue le niveau relatif des conditions des entreprises, dont celles d'emploi et de production, les nouvelles commandes, les prix, les livraisons des fournisseurs et les stocks.

Les données sont compilées à partir d'un sondage effectué aurpès d'environ 400 directeurs d'achat dans l'industrie manufacturière.

Sur l'indice, un résultat au-dessus de 50.0 indique une expansion de l'industrie, et en-dessous une contraction.

Une lecture plus élevée que prévu est considérée comme positive/haussière pour l'USD, alors qu'une lecture plus basse est interprétée comme négative/baissière pour l'USD.

Pas bénéfique au dollar. Positif pour l'Or.

3 - Les futures us Décembre 2025 reprennent du poil de la bête.

Futures or - Déc 2025 (GCZ5)

Données dérivées en temps réel

Devise en USD

4.037,75 +41,25 (+1,03%)

En Temps Réel·

16:10:05

|

Répondre

|

Peut-on rappeler que l’once est restée à stagner sur la ligne des 3300 de d’avril à août 2025 (5 mois) avant de s’envoler ?

Si nous restons peu ou prou sur une ligne de 4000 quelques mois, on peut peut-être croire à une nouvelle envolée…

|

Répondre

|

Ut Jour - Or en $ - Ichimoku

Les cours tiennent les 4 000 $, mais ce n'est pas suffisant, c'est " nécessaire mais pas suffisant ". Pourquoi ? Parce qu'il doivent passer la tenkan qui est sur les 4 024 $ et après la kijun qui devrait encore monter.

Un travail de fourmi et de reconstruction à faire pour qu'un nouveau trade haussier s'installe. Y-a encore du boulot.

L'ut 1 heure tient en hausse, la 4 heures est en encore à l'ouvrage.

Que vont décider les traders et opérateurs d'outre-atlantique : acheter ou vendre ? Maintien des 4 000 $ ou pas ?

|

Répondre

|

Forum de discussion Or (once en $)

202511051313 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !