Et à la fin il ne restera plus que l'OR. - Page 7

Cours temps réel: 4 013,46 -0,66%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

Alors on se dit à l'année prochaine ?

...................................................................................

Le nouveau plancher de l'or se situe à 3 000 $, mais ce niveau a peu de chances d'être atteint, selon Natixis.

Kitco Media

Par Neils Christensen

Publié :17h45

Mis à jour :18h20

(Kitco News) - Une chute de près de 11 % en moins de deux semaines a stimulé les achats sur le marché de l'or, mais un analyste prévient les investisseurs que les prix pourraient encore baisser. La question est maintenant de savoir jusqu'où.

Dans sa dernière note de recherche sur l'or, Bernard Dahdah, analyste des métaux précieux chez Natixis, a présenté trois scénarios quant à l'ampleur de la baisse possible des prix de l'or. Ces perspectives interviennent alors que le cours de l'or au comptant s'établit actuellement à 3 996,60 $ l'once, en hausse de plus de 1 % sur la journée.

Il a noté que le plancher ultime du prix de l'or se situe juste au-dessus des coûts de production, aux alentours de 2 000 $ l'once, soit légèrement au-dessus des coûts de production totaux moyens du secteur minier, qui avoisinent les 1 600 $ l'once.

Dans son deuxième scénario, M. Dahdah a indiqué que la hausse des prix de l'or pourrait entraîner un affaiblissement de la demande des banques centrales et une nouvelle sortie de capitaux des fonds négociés en bourse adossés à l'or, qui se situent actuellement à moins de 2 % de leurs plus hauts historiques. Ce contexte pourrait faire chuter le prix de l'or jusqu'à 2 800 $ l'once.

Enfin, dans son troisième scénario, si la demande d'investissement reste relativement stable mais que la demande des banques centrales se calme, le marché pourrait tester le support situé autour de 3 450 $ l'once.

Bien que ces trois scénarios soient possibles, Dahdah estime qu'ils sont peu probables, le marché ayant connu une transformation importante ces dernières années.

« Je pense qu'à l'heure actuelle, si le prix de l'or chutait sous la barre des 3 400 dollars l'once, les investisseurs chinois tenteraient d'en acheter le plus possible », a-t-il déclaré lors d'un entretien avec Kitco News. « Je pense également que nous assisterions à un net rebond de la demande de bijoux. »

Malgré les risques de baisse liés à l'or, Dahdah a indiqué que son scénario de base prévoit une consolidation des prix autour des niveaux actuels jusqu'en 2026. Il anticipe un prix moyen de l'or autour de 3 800 dollars l'once l'année prochaine.

Il a ajouté qu'il ne perçoit pas, à ce stade, de dynamique suffisante sur le marché pour permettre une hausse durable au-dessus de 4 000 dollars l'once.

« Je pense que la hausse jusqu'à 4 000 $ était due à une forte spéculation à la baisse, mais la plupart de ces positions ont depuis quitté le marché. Pour que les cours de l'or continuent de grimper, il faudrait une croissance de la demande, or nous ne constatons pas de croissance à ces prix », a-t-il déclaré. « De nombreux investisseurs se sont également enthousiasmés pour l'or car ils anticipaient une faiblesse significative du dollar américain et de l'économie, mais il semble peu probable que nous assistions à un scénario catastrophe. »

Dahdah a ajouté qu'il s'attend à ce que la demande des banques centrales, bien que toujours élevée, continue de ralentir tant que les prix resteront élevés. Les analystes prévoient que les banques centrales achèteront environ 900 tonnes d'or cette année, un volume légèrement inférieur aux quelque 1 000 tonnes achetées au cours de chacune des trois dernières années.

« À ces prix, un milliard de dollars ne permet plus d'acquérir autant d'or qu'auparavant », a-t-il affirmé. « Les banques centrales continueront d'acheter, mais en moindre quantité. »

Bien que Natixis adopte une position relativement neutre sur l'or à l'approche de la nouvelle année, Dahdah estime que les risques de hausse sont plus importants que les risques de baisse. Il prévoit que la demande d'investissement restera le principal moteur du marché de l'or jusqu'en 2026.

Il ajoute que toute volatilité sur le marché obligataire pourrait inciter les investisseurs à se détourner des fonds monétaires à court terme et potentiellement faire grimper les prix de l'or de 10 %.

« Un faible mouvement de capitaux sur le marché obligataire suffit à avoir un impact significatif sur le cours de l'or », a-t-il déclaré. « Compte tenu de l'incertitude qui règne sur les marchés et de l'augmentation de la dette publique américaine, les investisseurs doivent être attentifs à ce scénario. »

Kitco Media

Neils Christensen

|

Répondre

|

Ils vendent la nouvelle ?

|

Répondre

|

|

Répondre

|

Les soutiens à l'Or s'estomperaient-ils ?

Extraits :

L'activité d'achat des banques centrales a considérablement diminué. En effet, c'est la hausse des prix de l'or – et non les volumes – qui a fortement contribué à l'augmentation du pourcentage des réserves détenues en or, souligne Daniel Ghali, stratégiste principal en matières premières chez TDS.

Le discours sur la dédollarisation s'estompe avec l'arrêt des achats d'or par les BRICS+

« Le thème de la dédollarisation reste omniprésent dans les commentaires des analystes et les perspectives du marché, mais il n'a probablement plus été un facteur déterminant depuis plusieurs mois. L'analyse détaillée des achats des banques centrales suggère que l'activité d'achat des pays BRICS+ s'est complètement arrêtée, laissant les pays d'Europe de l'Est comme principaux moteurs des flux entrants liés aux banques centrales, ce qui est plus probablement sans rapport avec la dédollarisation.

Source : fxstreet.com

|

Répondre

|

Non j’ai pas repris position j’avais vendu 2/3 de ma position reste 1/3

Les conditions techniques ne sont pas rempli pour un retournement haussier CT

|

Répondre

|

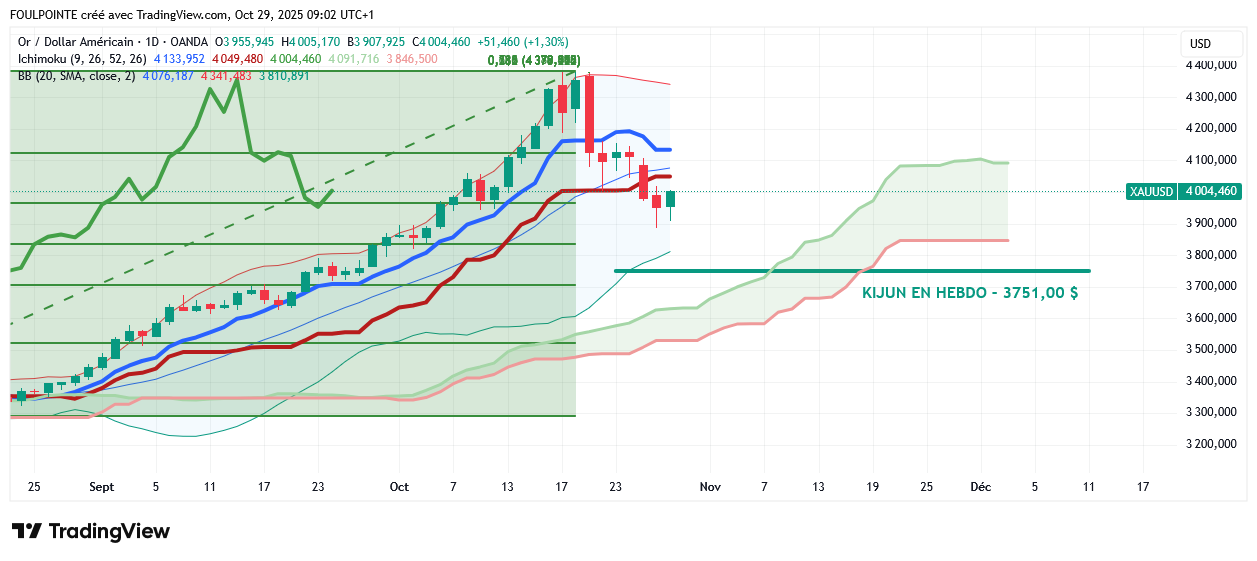

Or en $ - ut 1 heure - Ichimoku

1 ère bougie qui sort de son nuage, mais :

- la tenkan est trop loin, elle doit être au cul des cours pour que la sortie soit validée,

- la lagging span n'est pas, elle, encore sortie du nuage,

- on est hors des BB.

Alors ?

Alors on patiente encore, et on attend que la figure soit valide ?

|

Répondre

|

Jpgrenoble,

Vu le contenu du tweet que tu as posté, logiquement tu vas reprendre position ou tu as peut-être déjà repris une position.

Non ?

Commentaires sur le tweet ;

Ce qui m’interpelle dans le tweet c’est qu’il y aurait une bulle sur l’Or alors que la hausse parabolique du SP500 serait tout à fait « normale ».

L’une serait saine et l’autre malsaine.

LOL !

Parce que si on coupait les tuyaux qui alimentent les marchés de monnaie papier il se passerait quoi ?

|

Répondre

|

Or en $ - ut jour - Ichimoku.

Les deux droites tenkan et kijun s’aplatissent. Pause dans la baisse.

Deux résistances pour les cours :

- une 1 ère résistance sur les 4 004 $ ( extension de plat de kijun ) et,

- une seconde, la kijun jour sur les 4 049 $.

4 000 $ c'est une frontière importante. Si on les passe le rebond peut se poursuivre. Sinon, dans trois jours, la tenkan repiquera au sud et croisera à la baisse la kijun.

Tout dépendra alors de la kijun et de la zone tenkan/kijun en cours.

Après c'est madame soleil ....

Pour l'instant présent : les 4 000 $ que les baissiers vont défendre ardemment, on s'en doute.

4 004,460 $ 1 ère résistance franchie ? Durablement ?

|

Répondre

|

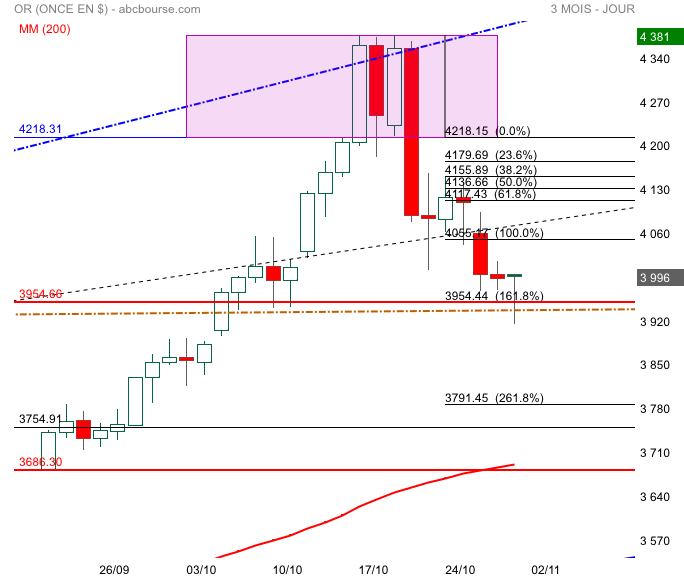

De retour ..

Le support des 3954 a résisté il faut dire que c’est 38% de retracement (3268)+ l’oblique SOH-LT et aussi l’extension 161% de l’extension du M baissier

On voit très bien avec les mèches que nous avons une construction en cours

Résistance : 4055-4117

Support : 3954 -(GAP 3891) -3791 qui est le potentiel max du M

|

Répondre

|

Or en $ - ut 1 heure - Ichimoku

Depuis le 21/10/2025 à 13h00 on est sous le nuage et on ne parvient pas à s'en sortir.

Cette nuit les cours se sont affranchis de l'extension de plat de kijun sur les 3 968 $.

Il ne reste plus aux cours que de sortir de leur nuage ( 4 012 $ ) et de vérifier que la lagging span sorte aussi au-dessus du sien ( actuellement sur les 4 100 $ ). Au fur et à mesure de la journée les valeurs du SSB pour ces deux droites baisseront.

Mais on n'y est pas encore.

Le plus gros du boulot reste à faire.

Les cours auront besoin pour sortir de leur nuage de l'appui de la tenkan et de la kijun. Ce qui est un peu le cas, pour le moment.

Après les résistances sont tracées.

Amha.

|

Répondre

|

yopdu34

28/10/2025 19:19:58 1

Ce qui m’inquiète sur le gold c’est la MM7 plongeante (Baissière) en passe de croisé la MM20 (aussière) un croisement à la baisse ne serais probablement pas bon

Le bas de la Bollinger est à 3778 USD

On pourrait aussi avoir un faux croisement baissier MM7/MM20 et là ça pourrait gicler.

Sous les réserves d'usage.

|

Répondre

|

@Wayne

j'espère que tu fais aussi du BTC ?

non ! pas trouver de turbo pour le BTC

|

Répondre

|

En hausse de près de 1% sur l’Or en € et de près de 0,8% sur l’Or en $.

Achats d’opportunités vu la baisse de ces derniers jours.

Si elle se poursuit dans la journée ceux qui ont shorte l’Or sans grande conviction vont devoir se racheter. Ce qui accélérera la hausse de ce matin.

Jusqu’à la décision de la FED et du discours de Powell.

Après ?

Pour le moment simple rebond technique.

|

Répondre

|

Allez, le petit dernier du jour, histoire de bien dormir 😏

Faudra juste trouver les bons points d'entrée.

......................................................................................

L'or n'a pas fini : une enquête de la LBMA prévoit un prix proche de 5 000 $ dans 12 mois

Kitco Media

Par Neils Christensen

Publié :

20:43

Mis à jour :

20:51

(Kitco News) - Après avoir largement sous-estimé le potentiel de l'or ces deux dernières années, les acteurs du marché tentent de rattraper leur retard et s'attendent à ce que l'or teste un support juste en dessous de 5 000 $ l'once d'ici l'année prochaine, selon le sentiment exprimé lors de la Conférence mondiale sur les métaux précieux 2025 de la London Bullion Market Association (LBMA).

Dans une enquête menée pendant la conférence, les participants ont déclaré s'attendre à une hausse du prix de l'or à 4 980,30 $ l'once. Les prévisions de la LBMA reflètent une hausse de 25 % par rapport aux prix actuels. Ces perspectives haussières interviennent alors que l'or a chuté brutalement sous les 4 000 $ après une vague de ventes qui a suivi des records à plus de 4 360 $ l'once.

L'année dernière, les participants anticipaient un prix de l'or autour de 2 941 $ l'once ; cependant, les prix sont désormais supérieurs de plus d'un tiers aux prévisions de l'année précédente. L'or enregistre sa meilleure performance annuelle depuis 1979, avec une hausse de plus de 50 % de son prix cette année. Cependant, il ne s'agit pas de l'actif le plus performant du secteur des métaux précieux. L'argent s'échange à 47,14 $ l'once, en hausse de 61 % depuis le début de l'année, tandis que le platine s'échangeait à 1 591 $ l'once, en hausse de plus de 93 % depuis le début de l'année.

Selon l'enquête, 40 % des participants prévoient que l'or sera l'actif le plus performant du secteur des métaux précieux jusqu'en 2026. L'année dernière, les participants anticipaient que l'argent dominerait le marché, mais peu d'entre eux anticipaient la solide performance du platine depuis l'été.

L'enquête de la LBMA a également montré que 30 % des participants s'attendent à ce que le prix du platine poursuive sa hausse, ce qui en ferait l'actif le plus performant cette année. Les participants prévoient que le prix du platine atteindra 1 815,50 $ l'once d'ici l'année prochaine, soit une hausse de 14 % par rapport aux niveaux actuels.

Quant à l'argent, 21 % des délégués s'attendent à ce qu'il soit l'actif le plus performant l'année prochaine. Le prix de l'argent devrait atteindre 59,10 $ l'once d'ici l'année prochaine, soit une hausse de 25 % par rapport aux prix actuels.

Bien que l'or continue de dépasser largement les attentes, nombreux sont ceux qui ne sont pas surpris par sa performance, la demande d'investissement ayant fortement augmenté cette année.

Lors d'une table ronde en ouverture de la conférence, Wayne Gordon, directeur général et chef des placements chez UBS, a déclaré que les avoirs en or dans les portefeuilles des clients avaient doublé cette année, le nombre de clients investissant dans l'or ayant triplé.

« Je pense que nous avons dû procéder à des mises à niveau, pour être honnête, probablement six fois cette année, et nous avons commencé l'année en pensant être plutôt agressifs », a déclaré M. Gordon.

Kitco Media

Neils Christensen

|

Répondre

|

Ichimoku vous explique pourquoi on bloque sous les 3 968 $.

Et quelle est la fautive.

Sous les réserves d'usage bien sûr.

|

Répondre

|

A CT ça devrait être bon.

On devrait avoir un petit rebond au moins technique...?....

Après on verra.

Mais mon petit youpi yop, j'espère que tu fais aussi du BTC ?

|

Répondre

|

Ce qui m’inquiète sur le gold c’est la MM7 plongeante (Baissière) en passe de croisé la MM20 (aussière) un croisement à la baisse ne serais probablement pas bon

Le bas de la Bollinger est à 3778 USD

|

Répondre

|

Ce qui résiste, en Ichimoku, c'est la kijun en ut 1 heure. Depuis la baisse initiée le 21 octobre les cours n'ont pas pu durablement s'affranchir de cette droite et ils restent aussi capés par le nuage.

Depuis la bougie en ut 1 heure de 10h00 les bulls tentent de sortir en force de cette " camisole ". Ils sont encore capés par l'"extension de plat de kijun sur les 3 968 $ qu'ils n’arrivent pas à passer. Ils ont franchi la kijun ( encore que c'est plus elle qui a baissé, ce qui relativise ce franchissement ), mais pas l'extension de plat de kijun sur ces fameux 3 968 $.

Résultat incertain. Actuellement les 3 969 $ pointent le bout de leur nez mais la bougie de franchissement n'est pas clôturée.

Mais enfin, 1ère escarmouche bulls/bears. 😂On s'amuse comme des petits fous.

A suivre.

Histoire de .... : on finit la séance en vert ?

|

Répondre

|

« Mesdames et Messieurs, nous traversons actuellement une zone de turbulences. Veuillez regagner vos sièges et attacher vos ceintures. Le service en cabine est temporairement suspendu. Assurez-vous que vos objets personnels sont bien rangés. »

« Ladies and Gentlemen, we are currently experiencing turbulence. Please return to your seats and fasten your seatbelts. Cabin service is temporarily suspended. Please ensure all personal items are properly stowed. »

|

Répondre

|

Forum de discussion Or (once en $)

202510291959 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !